家族に給料を払いたい!

――個人事業をしている方にとって、家族に仕事を手伝ってもらうのはよくあることです。

家族に払った給料を経費にするためには青色事業専従者として事前に登録する手続きが必要です。

適切に処理しなければ経費として認められません。

そこで今回は、青色事業専従者給与の手続きの流れや注意点をわかりやすく解説します!

青色申告をしている方や、これから家族に給与を支払おうと考えている方は、ぜひ参考にしてください。

給料を払う前の確認事項

青色申告が前提

家族に払った給料を経費にするためには『青色申告』を選択している必要があります。

青色申告とは?

青色申告とは一定の帳簿を作成しその記録に基づいて申告・納税を行う制度です。

青色申告を行うことで、青色申告特別控除(所得金額から差し引ける特別控除)が適用され、節税のメリットを受けることができます。

家族に払った給料を経費にするためにはこの青色申告を選択している必要があります。

青色申告をするための提出期限

青色申告を行うためには事前に「所得税の青色申告承認申請書」の提出が必要です。

青色申告をしようとする年の3月15日までに提出する必要があります。

※新規開業の場合には業務を開始した日から2ヶ月以内に提出する必要があります。

※相続で事業を引き継いだ場合には相続開始の日や被相続人が青色申告を選択していたか、否かで提出期限がことなります。詳細は↓の記事を参照してください。

家族の要件を確認する

青色申告を選択したあとは、給料を支払う家族の要件を確認しましょう。

経費にするためには給料を支払おうとしている家族が『青色事業専従者』の要件をみたす必要があります。

青色事業専従者の要件は、以下の3つです。

- 青色申告者と生計を一にする配偶者またはその他の親族であること

- その年の12月31日現在で15歳以上であること

- その年を通じて6か月を超える期間、青色申告者が営む事業に専ら従事していること

「生計を一にする」とは?

青色事業専従者となるためには事業主と『生計を一』にしている必要があります。

生計を一にするとは、基本的には同居していることをイメージしてください。

ただし、別居している場合でも、生活費の仕送りなどがある場合は認められる可能性があります。

6か月以上事業に従事する

青色事業専従者となるためには、6ヶ月を超える期間、事業に従事している必要があります。

他の仕事をしている場合、原則として青色事業専従者の要件を満たしませんので注意しましょう。

仕事に見合った給料を支払う

青色事業専従者へ支払う給料が仕事に見合っている必要がありますので気をつけましょう。

支払う給料は、労務の対価として妥当な金額である必要があります。

↓のような場合は、経費として認められない可能性があるので注意しましょう。

- 労務の実態がない

- 他の従業員と比較して不自然に高い給与

配偶者控除、扶養控除の適用が受けられなくなる

青色事業専従者となった場合、配偶者控除や扶養控除の適用を受けることはできません。

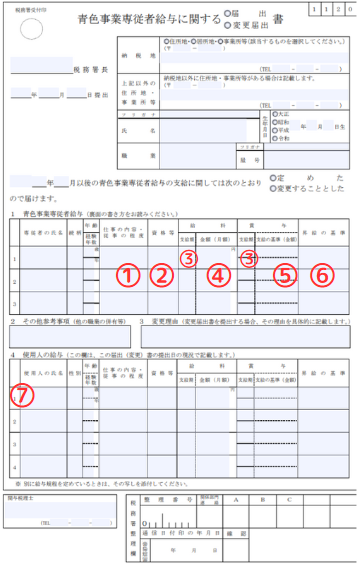

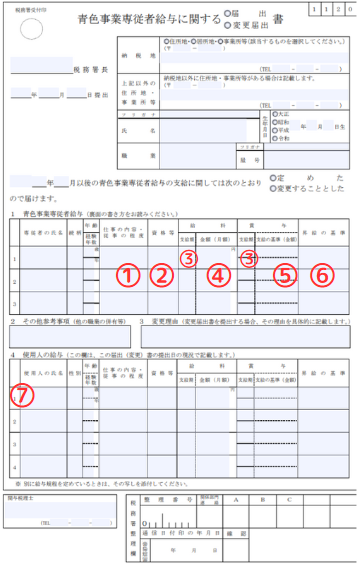

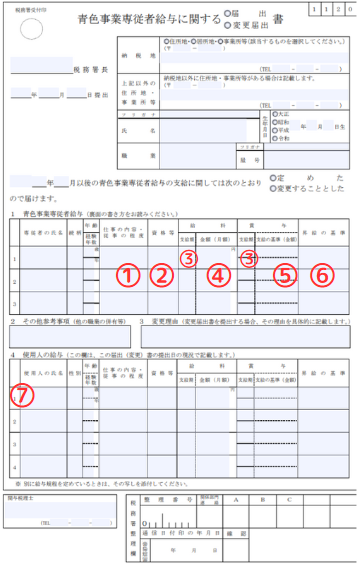

青色事業専従者給与に関する届出書

給料を払う前に届出書を提出する

青色事業専従者の要件を満たすことを確認したら、給料を払う前に『青色事業専従者給与に関する届出書』を作成して提出する必要があります。

①仕事の内容・従事の程度

「販売事務」「記帳事務」「受付事務」「経理」など、具体的な業務内容を記載します。

従事の程度として、例えば「週5日・1日4時間従事」などの勤務時間を記載します。

②資格等

持っている資格(例:「薬剤師」「看護師」「大型運転免許」「司法書士」「簿記2級」など)があれば記載します。

③支給期

給与の支給日を記載(例:「毎月10日」)。

④給料金額

支給する給与の月額を記載。

ここに記載された金額が経費として認められる上限額になります。

⑤賞与金額

支給する賞与の金額を記載。

ここに記載された金額が経費として認められる上限額になります。

⑥昇給の基準

「毎年おおむね○○%の昇給」などの形式で記載します。

給与規定がある場合は、規定を添付すれば記載を省略できます。

⑦使用人の給与

使用人がいる場合は、専従者の仕事と類似する職種の給与水準を記載します。

従業員がいない場合は空欄でOKです。

その他、必要な届出書

専従者以外の従業員がいない場合には、下記の書類も一緒に提出しましょう。

給与支払事務所等の開設届出書

初めて給与の支払いを始める際には、給与支払事務所等の開設届出書の提出が必要です。

青色事業専従者給与に関する届出書といっしょに提出しましょう。

源泉所得税の納期の特例の承認に関する申請書

給与を支払う場合、給料から所得税を源泉徴収し、従業員のかわりに税務署に納税する必要があります。

源泉徴収した所得税の納付期限は原則として翌月10日です。

毎月納税するのはメンドウ、、という方は『源泉所得税の納期の特例の承認に関する申請書』を提出しましょう。

従業員が10人以下の場合、この申請書を提出することで半年に1回の納付にまとめることができます。

- 1月から6月分→7月10日に納付

- 7月から12月分→翌年1月20日に納付

まとめ

今回は、青色専従者給与の手続きの流れや注意点をお話しました。

家族に給与を支払う場合、「青色事業専従者給与」の届出が必要です。適切な手続きを行わないと、経費として認められないことがあるため注意しましょう。

- 専従者の要件を満たしているか確認

(生計を一にし、6か月以上事業に従事していること) - 仕事に見合った給与額を設定

(過大な給与は経費として認められない可能性あり) - 届出書は3月15日までに提出

(新規開業の場合は2か月以内) - 専従者給与を受けると配偶者控除・扶養控除が適用不可

- 給与支払事務所の開設届や納期の特例申請も忘れずに!

適切な手続きを行い、家族とともに安心して事業を運営していきましょう!

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 27,500円 |

| 90分コース | 46,200円 |

| 180分コース | 83,600円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓