広大な宅地を所有する場合、固定資産税や相続税の負担が非常に大きくなりがちです。

しかし、「地積規模の大きな宅地」に該当すれば、評価額を減額できる特例が適用され、負担を軽減することが可能です。

今回は、この制度の概要や適用条件、計算方法をわかりやすく解説します。

減額対象となる地積規模が大きな土地とは??

地積の要件と適用対象地域

地積規模の大きな宅地とは、三大都市圏においては500㎡以上の地積の宅地、三大都市圏以外の地域においては1,000㎡メートル以上の地積の宅地をいいます。

- 三大都市圏:500㎡以上の宅地

- その他の地域:1,000㎡以上の宅地

路線価地域では、普通商業・併用住宅地区または普通住宅地区に所在する宅地が対象となります。

なお、倍率地域に所在する宅地も対象です。

路線価地域、倍率地域の確認は国税庁ホームページの路線価図でチェックすることができます。

三大都市圏とは

三大都市圏か、否かで地積の要件が異なるため、該当するエリアの確認が必要です。

三大都市圏とは、以下の法律で定義されています。

- 首都圏整備法第2条第3項に規定する既成市街地または同条第4項に規定する近郊整備地帯

- 近畿圏整備法第2条第3項に規定する既成都市区域または同条第4項に規定する近郊整備区域

- 中部圏開発整備法第2条第3項に規定する都市整備区域

上記の規定をまとめた表が↓です。(国税庁HPより引用)

『全域』と表示されているものは該当市区町村の全部の土地が対象となります。

『一部』と記載された市区町村の場合には評価対象となる土地が三大都市圏に該当するか否かは市区町村や府県に問い合わせをするようにしましょう。

減額対象外となる宅地

面積の要件を満たしていても、↓の条件のいずれかに該当してしまうと評価減の対象外となります。

- 市街化調整区域に所在する宅地(一部例外アリ)

- 都市計画法の用途地域が工業専用地域に指定されている地域に所在する宅地

- 指定容積率が400パーセント(東京都の特別区においては300パーセント)以上の地域に所在する宅地

- 財産評価基本通達22-2に定める大規模工場用地

(1)市街化調整区域に所在する宅地

市街化調整区域とは原則として新しい建物の建設や土地開発ができないエリアです。

そのため、地積規模の大きな宅地の評価減の規定の趣旨にそぐわないと判断されています。

ただし、市街化調整区域のなかでも開発行為を行うことができる区域があり、その区域に該当するときには対象となります。

(都市計画法第34条第10号または第11号の規定に基づき宅地分譲に係る同法第4条第12項に規定する開発行為を行うことができる区域)

(2)工業専用地域に所在する宅地

都市計画法の定めにより工業専用地域に所在する宅地は、原則として住宅・共同住宅(マンションなど)・学校・病院・診療所・保育所など人々の生活関係に配慮した施設が建設できません。

そのため、地積規模の大きな宅地の評価減の規定の趣旨にそぐわないと判断されています。

(3)指定容積率が400パーセント(東京都の特別区においては300パーセント)以上の地域に所在する宅地

容積率とは建物を建てられる床面積の合計が、敷地面積に対してどの程度の割合になるかを示す数値です。

容積率400%とは4階建てが建てられるということを意味します。

容積率が高い地域では、その土地の上に高い建物を建てて活用することが想定されるため、開発時の道路負担など、この規定の趣旨にそぐわないと判断されています。

(4)財産評価基本通達22-2に定める大規模工場用地

一団の工場用地の面積が5万㎡以上の土地を大規模工場用地といいます。

大規模工場用地については別の規定により評価を行うため『地積規模の大きな宅地の評価』の対象外とされています。

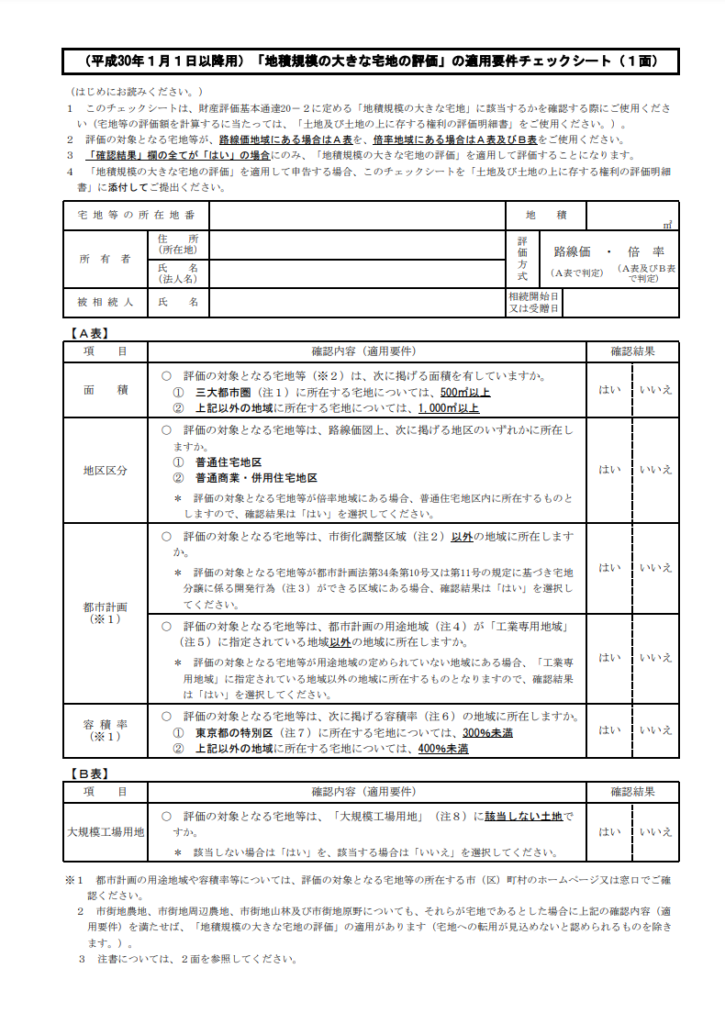

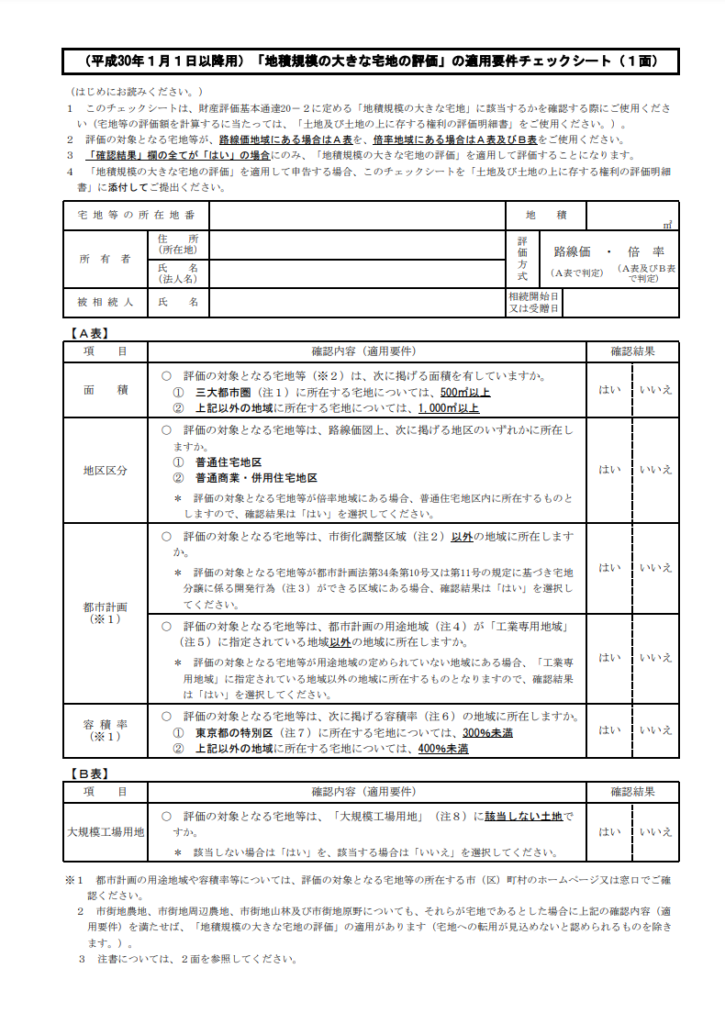

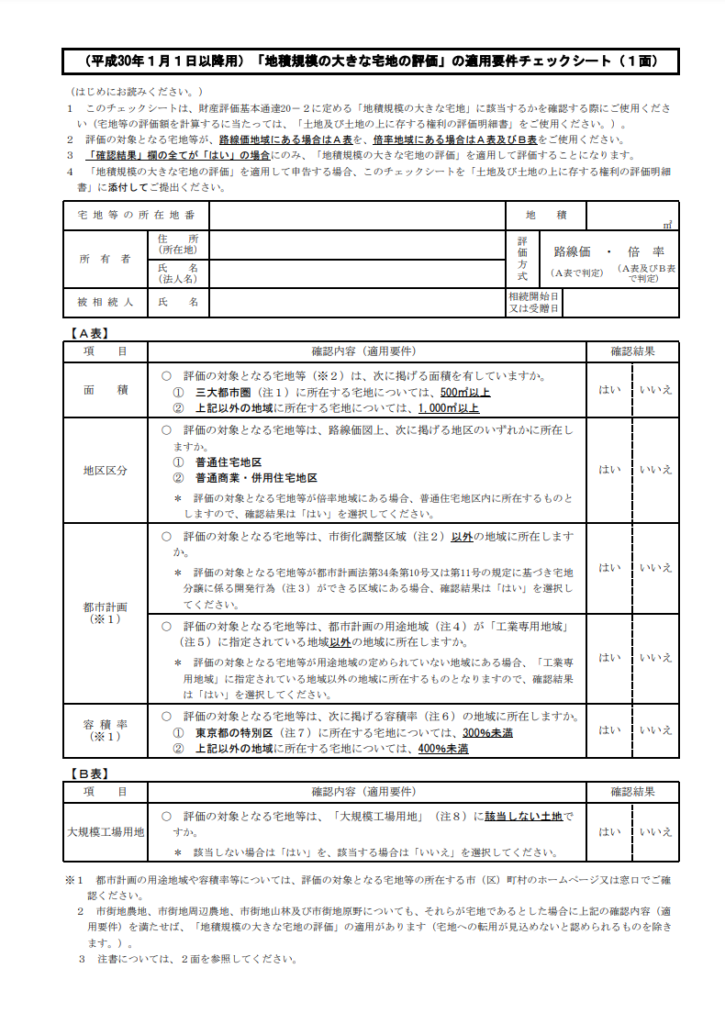

国税庁の適用要件チェックシートがわかりやすい

地積規模の大きな宅地の評価減の対象になるか否かは国税庁の適用要件チェックシートを使うと効率的かつ確実です。

上から質問に対してはい・いいえで確認していくことで適用要件を満たしているか確認することができます。

マンションも適用可能

地積規模の大きな宅地っていってもそんなに広い土地なんかもってないから、自分には関係ないですよね?

500㎡や1,000㎡以上の土地を所有することは少ないかもしれません。

ただし、マンションの敷地も適用の可能性があります。マンションの敷地全体を所有者が共有している形態になるため、面積要件を満たすことが多いです。

適用可能かどうか他の要件も確認しましょう。

評価額の計算方法

路線価地域の場合

「地積規模の大きな宅地」の評価額は路線価に、奥行価格補正率や不整形地補正率などの各種画地補正率のほか、規模格差補正率を乗じて計算します。

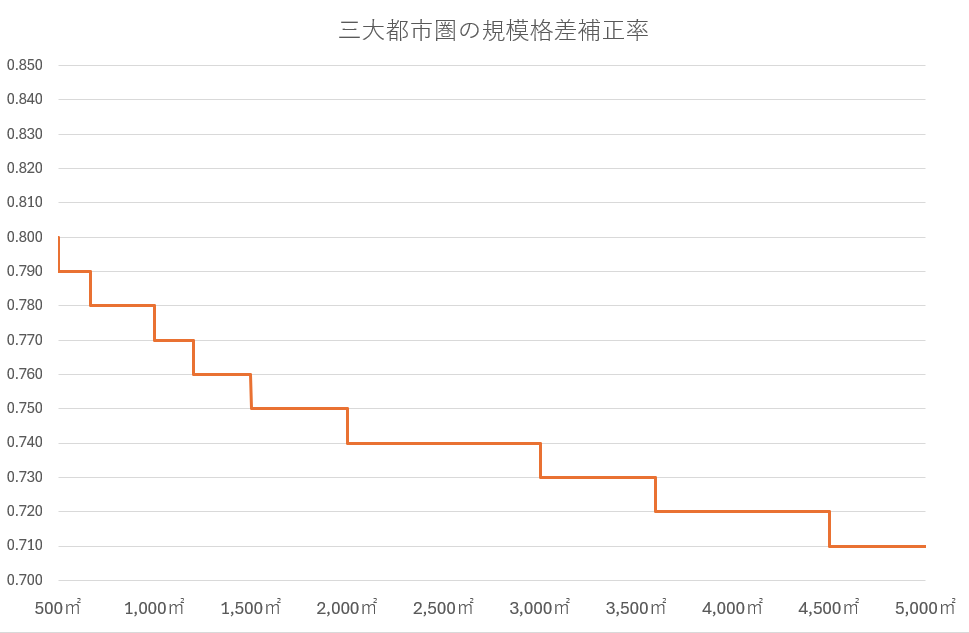

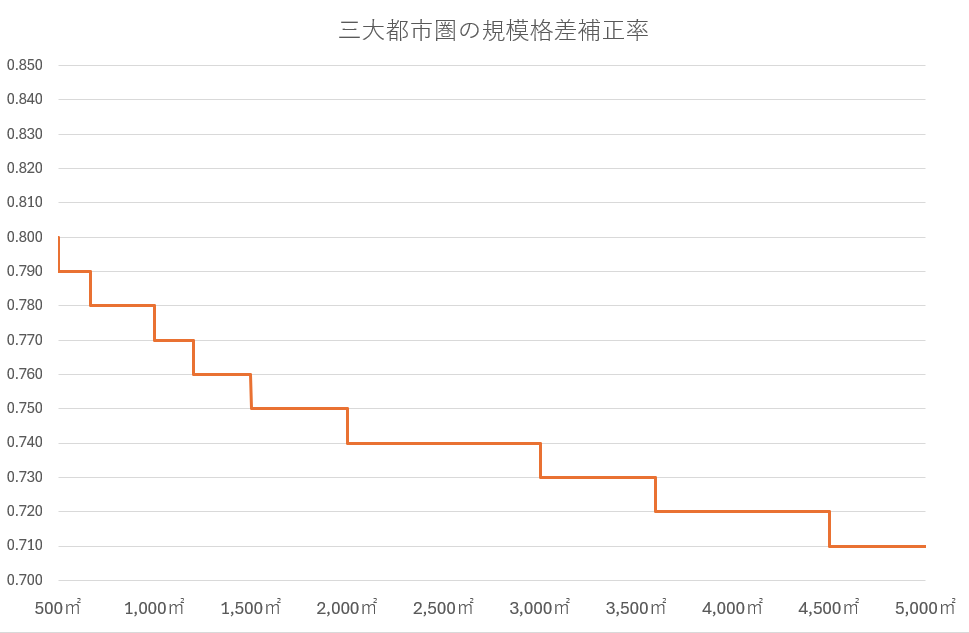

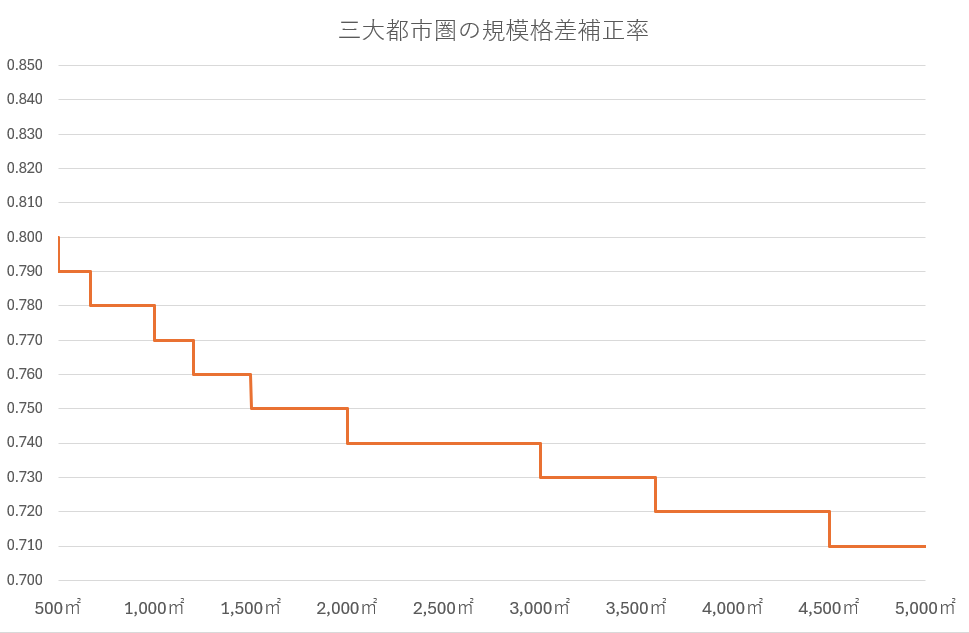

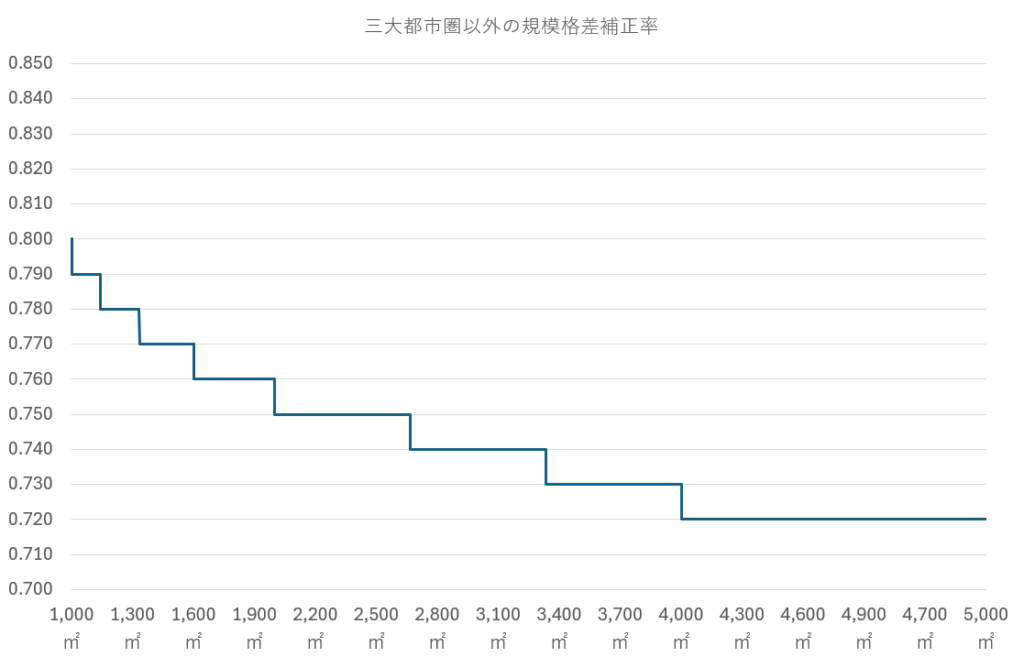

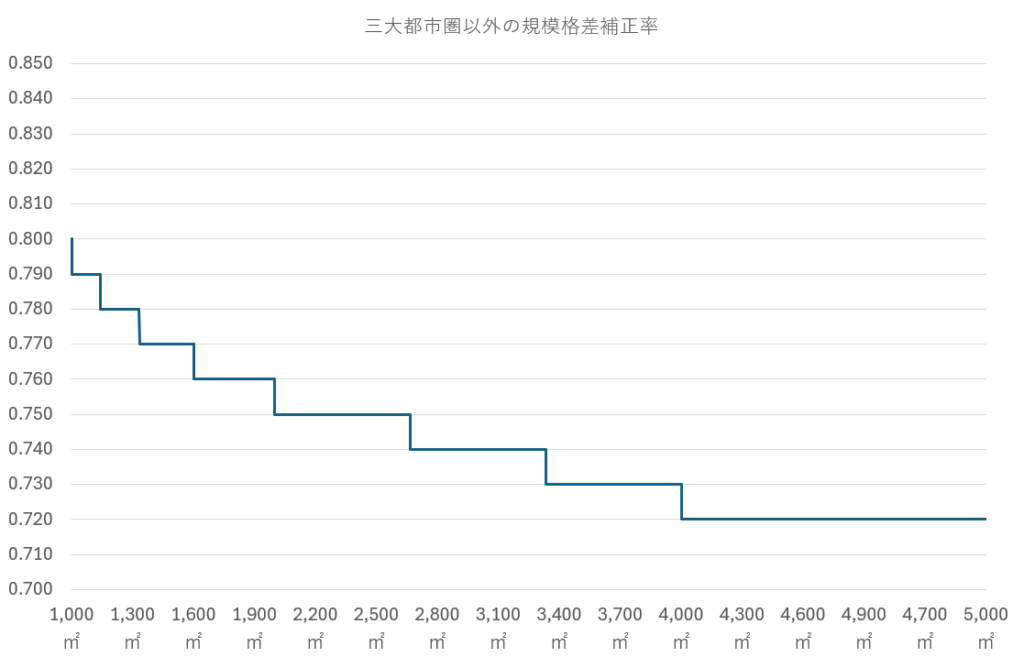

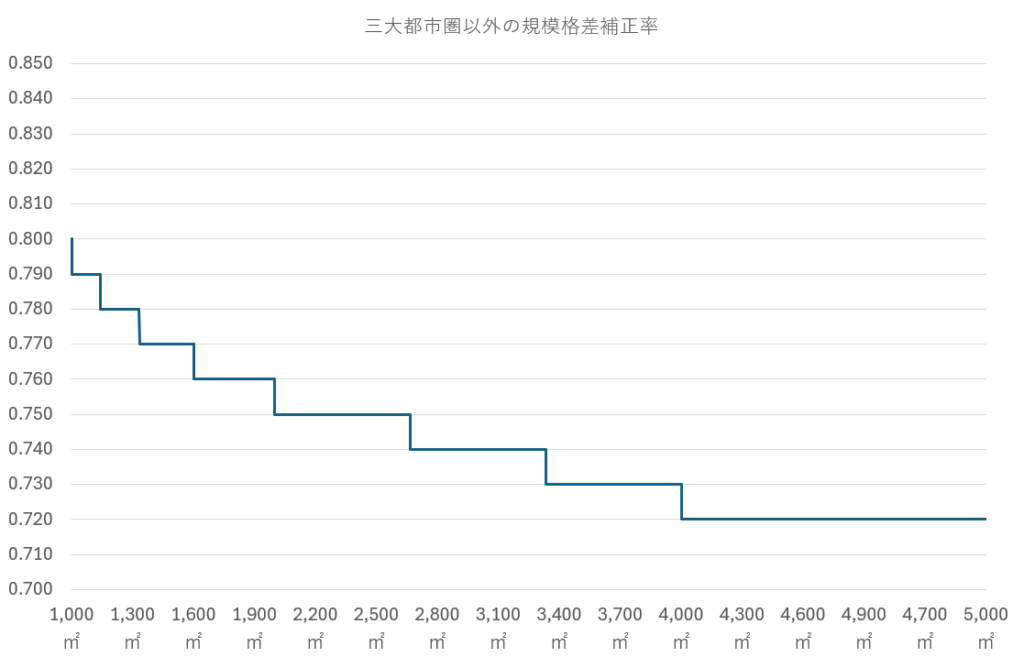

規模格差補正率は↓の算式で計算します。

規模格差補正率は面積が大きくなればなるほど低くなる計算となります。

計算した補正率をグラフにすると↓のとおりです。

面積が大きいほど補正率が低くなり、評価額が減額されます。グラフ化すると、0.80から0.72あたりの範囲で減額補正が適用されることがわかります

倍率地域の場合

規模格差補正率は倍率地域に所在する土地にも適用することができます。

倍率地域に所在する「地積規模の大きな宅地」については次の手順で計算します。

- 通常どおりの倍率方式で計算する

- 近傍の固定資産税の標準宅地の㎡単価をもとに普通住宅地区に所在するものとして計算する

- 1と2のいずれか低い方を評価額とする

こんなときどうする?

複数人で共有している土地の面積判定

複数人で土地を共有しているときにはときにはどのように判定しますか?

⇒判定は共有者の持分を考慮する前の地積で行います。

(例)900㎡の土地をAさん、Bさんが2分の1ずつ共有している。(土地は三大都市圏に所在している)

⇒900㎡の土地を2人が半分ずつ共有している場合、持分450㎡ではなく900㎡で判定します。

三大都市圏の土地のため500㎡以上の土地であることから面積要件を満たします。

900㎡×2分の1=450㎡だから500㎡未満で適用対象外、、、と判定しないように気をつけましょう。

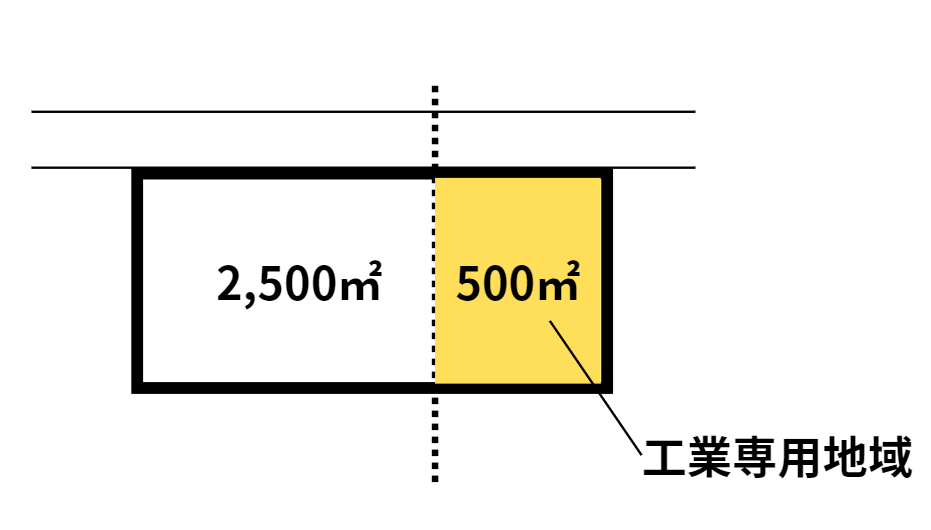

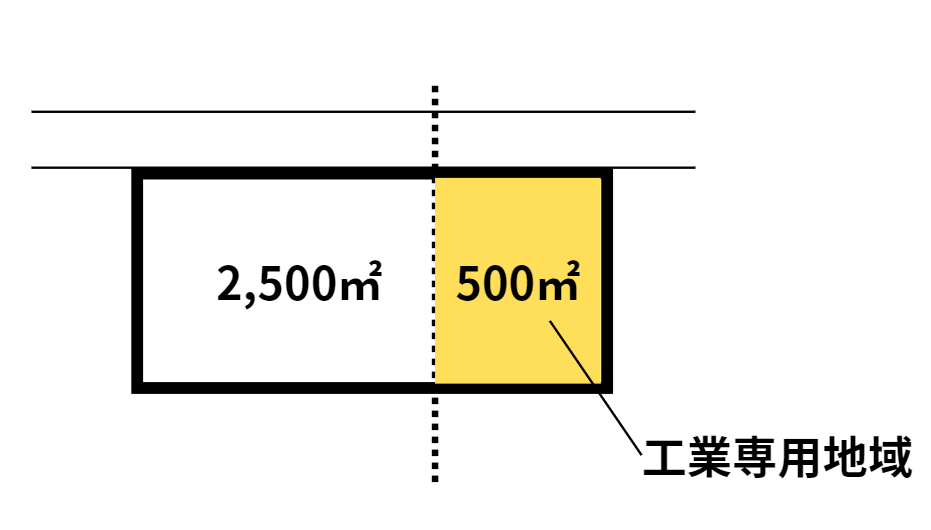

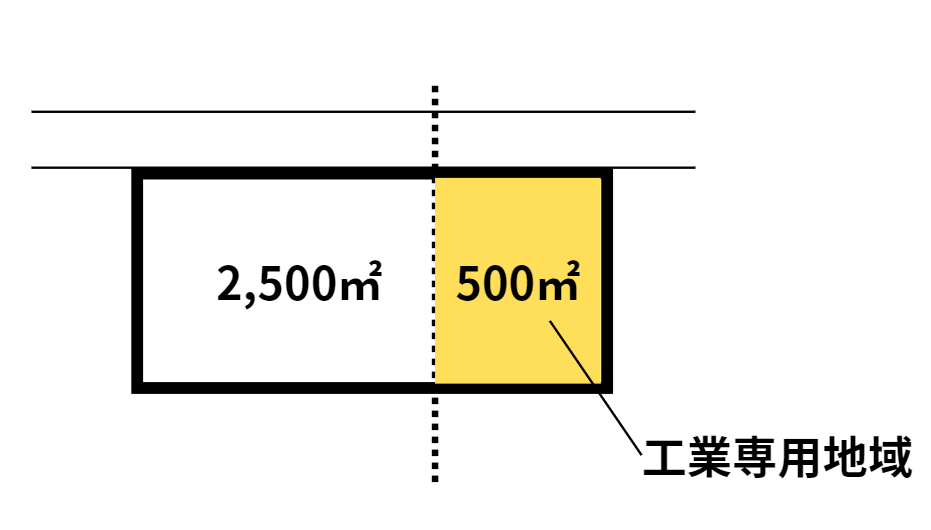

工業専用地域の判定(またがっている場合)

評価対象となる宅地が工業専用地域とそれ以外の用途地域にまたがっています。

その宅地の所在する用途地域はどのように判定するのでしょうか。

⇒土地が複数の用途地域にまたがっている場合、より広い面積を占める地域の用途に基づき判定します。

↑の土地は全体で3,000㎡。そのうち、黄色部分500㎡だけ工業専用地域に所在しています。

工業専用地域に所在していると地積規模の大きな土地の評価減の対象外となりますがこの場合はどうなるでしょうか。

さきほどお話したとおり、より面積が大きい方の地域に所在するものと考えるため、工業専用地域ではないものと考えます。

地域がまたがっている場合には、それぞれの地域の面積を計算し、どちらの面積が大きいか確認し、適用できるかどうかを判定しましょう。

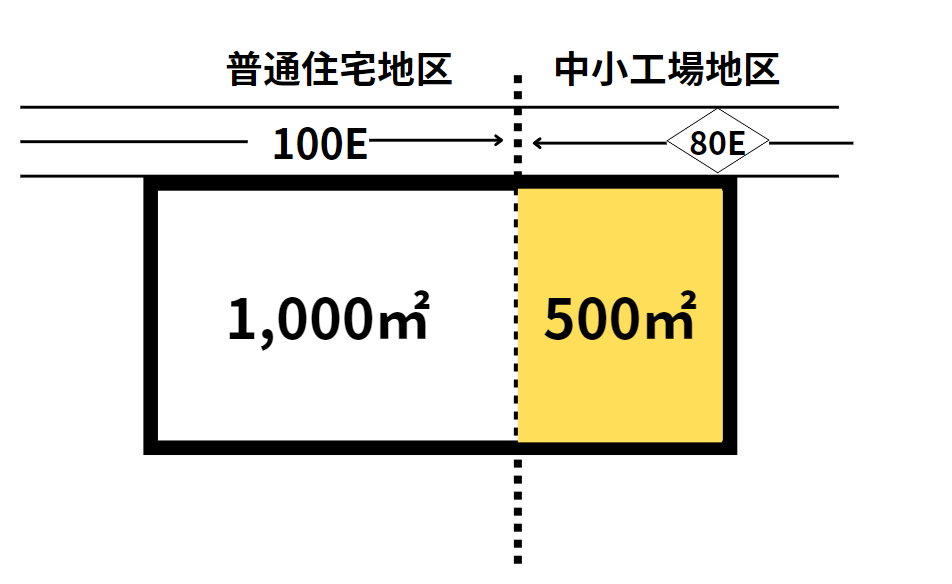

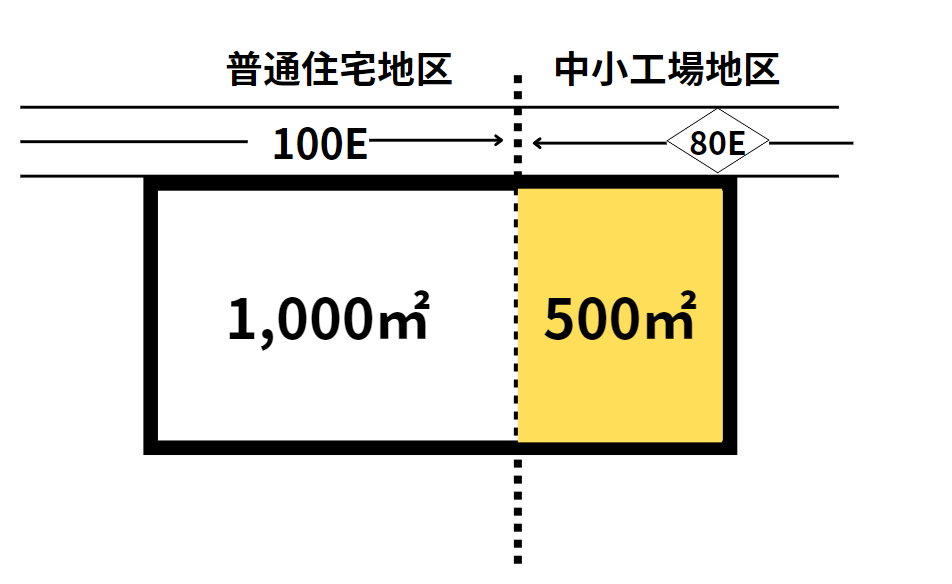

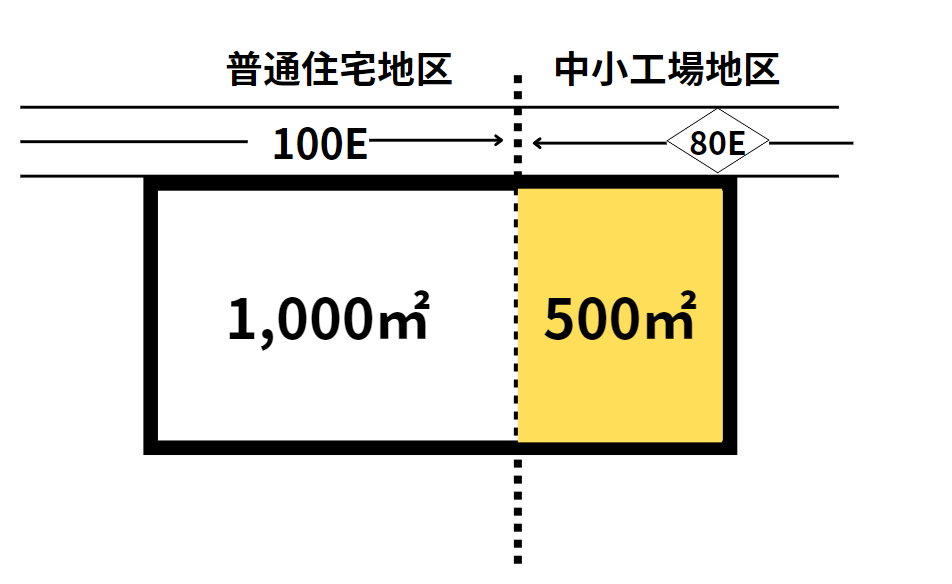

正面路線価地域の判定(またがっている場合)

正面路線価が複数の地区にまたがっている場合には、その宅地の所在する地区はどのように判定するのでしょうか。

⇒より広い面積を占める地区に所在するものとします。

↑の土地は全体で1,500㎡。そのうち、1,000㎡が普通住宅地区、500㎡が中小工場地区に所在しています。

路線価地域の場合、普通住宅地区と普通・商業併用住宅地区以外の地区は評価減の対象外となります。

この場合にはどのように判定するのでしょうか。

⇒より面積の大きい地区に所在するものと考えるため、普通住宅地区に所在するものと考えます。

路線価が複数の地区にまたがっている場合にはそれぞれの面積を算定したうえで、どちらの面積が大きいか確認しましょう。

容積率の異なる地域にまたがっている土地の計算

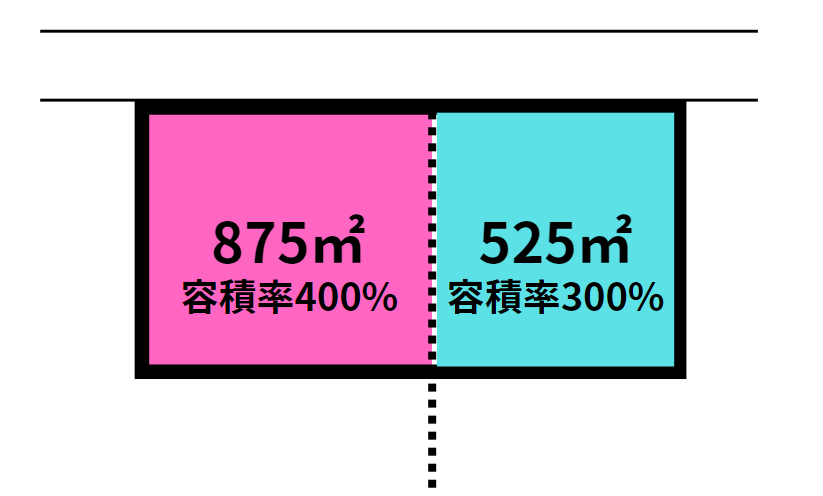

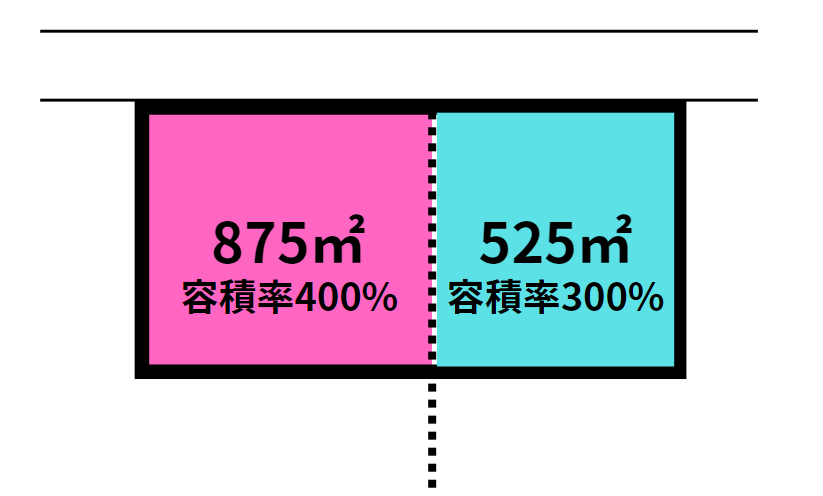

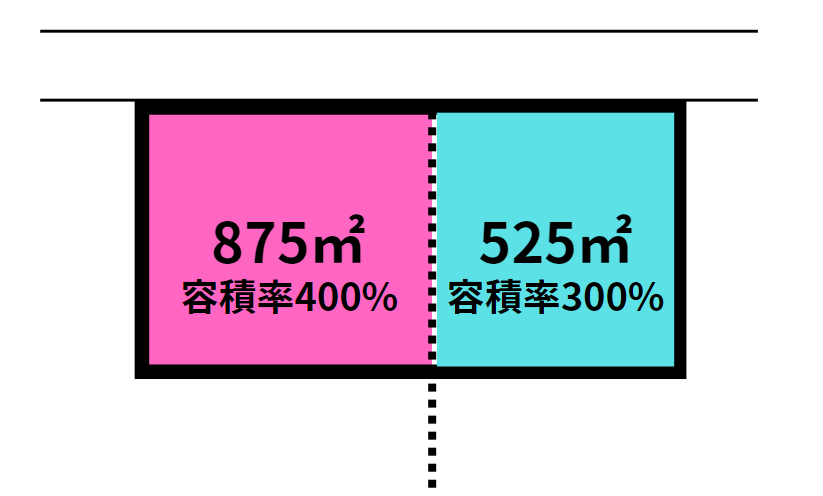

評価対象となる土地が容積率の異なる地域にまたがっていました。

どのように計算すればよいでしょうか。

⇒各地域の容積率に面積を乗じて全体の容積率を計算します。

↑の土地は全体で1,400㎡。容積率は左側875㎡が400%、右側525㎡が300%となっています。

この場合には↓のように、それぞれの容積率に面積を乗じて、加重平均します。

(400%×875㎡+300%×525㎡)÷1,400㎡=362.5%

容積率362.5%の土地として地積規模の大きな土地の評価減の対象になるかどうかの判定や補正率の計算を行います。

まとめ

今回は地積規模の大きな宅地の評価についてお話しました。

↓の要件を満たす宅地を所有している場合には、適用要件について確認しましょう。

- 三大都市圏:500㎡以上の宅地

- その他の地域:1,000㎡以上の宅地

- 路線価地域:普通住宅地区または普通・商業併用住宅地区

- 倍率地域全域

面積要件などを満たしていても↓に概要する場合には評価減の対象外です。

- 市街化調整区域に所在する宅地(一部例外アリ)

- 都市計画法の用途地域が工業専用地域に指定されている地域に所在する宅地

- 指定容積率が400パーセント(東京都の特別区においては300パーセント)以上の地域に所在する宅地

- 財産評価基本通達22-2に定める大規模工場用地

国税庁のチェックシートで判定すると、カンタンに確認することができます。

適用が確認できたら規模格差補正率を計算します。計算は一定の算式に数字を入れ込むことでカンタンに計算できます。

面積が大きくなればなるほど補正率は低くなり0.80から0.72あたりの範囲で減額補正されます。

この評価制度を活用することで広大な宅地の税負担を減らしていきましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 19,800円 |

| 90分コース | 29,700円 |

| 180分コース | 49,500円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓