相続税の申告書を提出した後で、追加の財産が出てきてしまいました、、、どうすればよいでしょうか?

申告を終えて一安心したのも束の間、新たな財産が判明したり、計算ミスに気づいたりすることは意外とよくある話です。

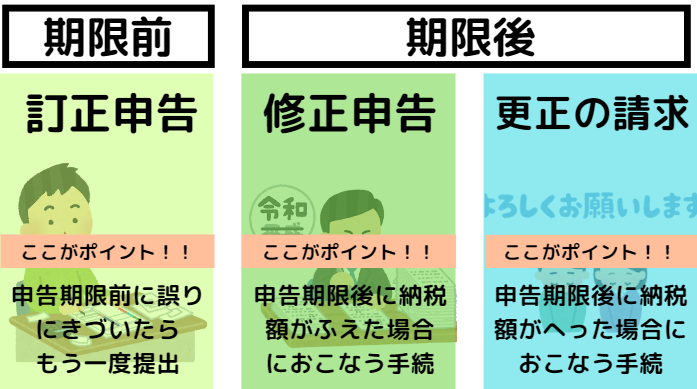

このような場合、申告内容の訂正手続きが必要になります。ただし、誤りに気づいたタイミングによって、手続きの方法が変わる点に注意しましょう。

- 申告期限前に気づいた場合…訂正申告

- 申告期限後に気づいた場合

■納税額がふえる場合…修正申告

■納税額がへる場合…更正の請求

今回は、相続税の申告後に誤りを訂正するための手続きについて、それぞれのケースごとに詳しく解説します。

【訂正申告】申告期限前に気づいた場合には、もう一度提出する

誤りに気づいたタイミングが申告期限前の場合には、改めて申告書等を作成し、申告期限までに提出しましょう。

この手続きを実務上では『訂正申告』と呼びます。

e-Taxで提出した場合にはあとから送信した申告書に情報が書き換えられます。

書面提出の場合には、念の為『訂正申告』であることを記載して提出するとよいでしょう。

納税について、追加の納税がある場合には、追加分の納付書を作成し納税しましょう。

払いすぎてる場合には、税務署にて還付の手続きがすすめられます。

申告期限後に気づいた場合

誤りに気づいたタイミングが申告期限後の場合には、別途、手続きが必要です。

訂正すると税額がふえる手続きと、税額がへる手続きで提出する書類がことなります。

- 税額がふえる手続き…修正申告

- 税額がへる手続き…更正の請求

それぞれの手続きの流れを以下でお話します。

【修正申告】納税額が増える場合

相続税の課税価格や税額が少なかったときは、前に提出した相続税の申告書に記載した課税価格や税額を訂正するための『修正申告書』を提出することができます。

修正申告書の提出により納付することとなる税額には延滞税がかかります。

なお、税務署からの調査の事前通知の前に自主的に修正申告をした場合であれば、過少申告加算税はかかりません。

| 延滞税 | |

|---|---|

| 性質 | 遅延利息 |

| 金額 | 年利2.4%(令和4年) |

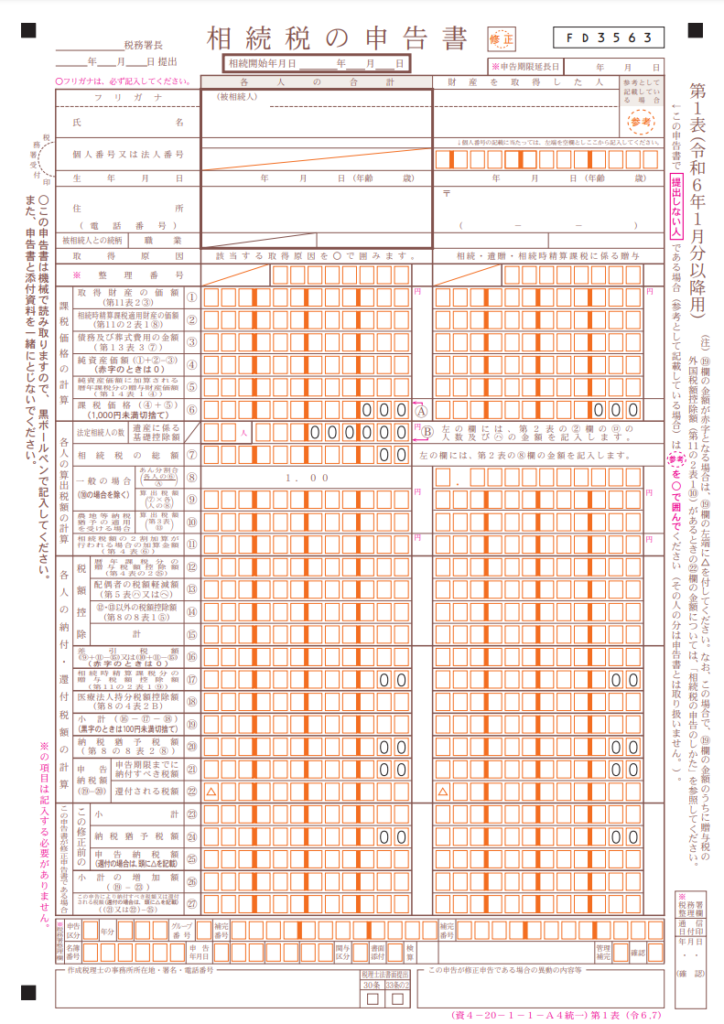

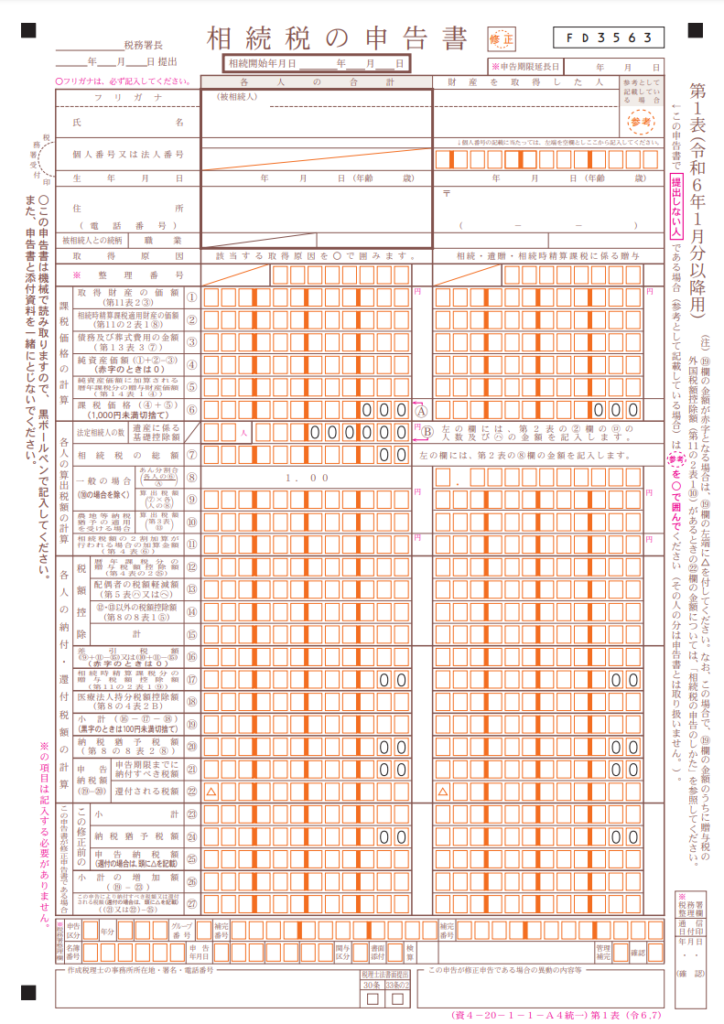

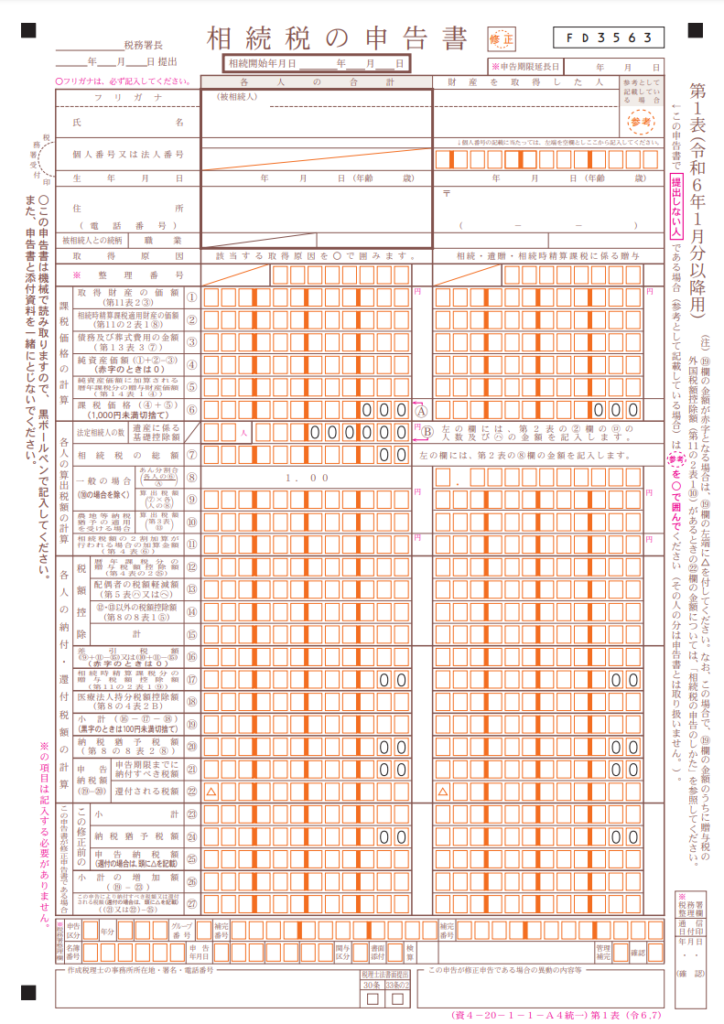

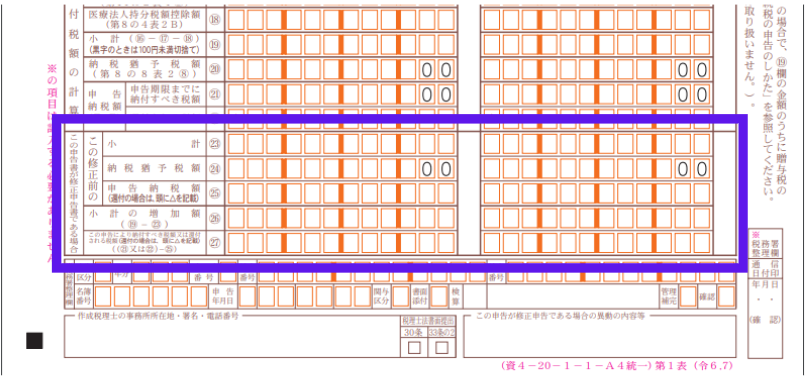

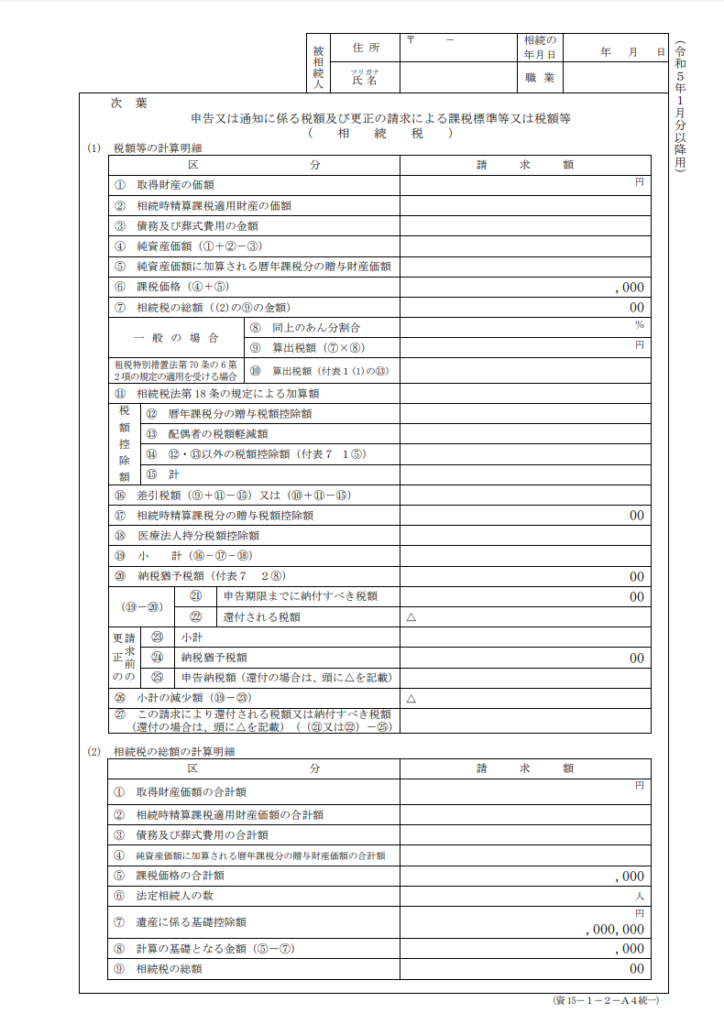

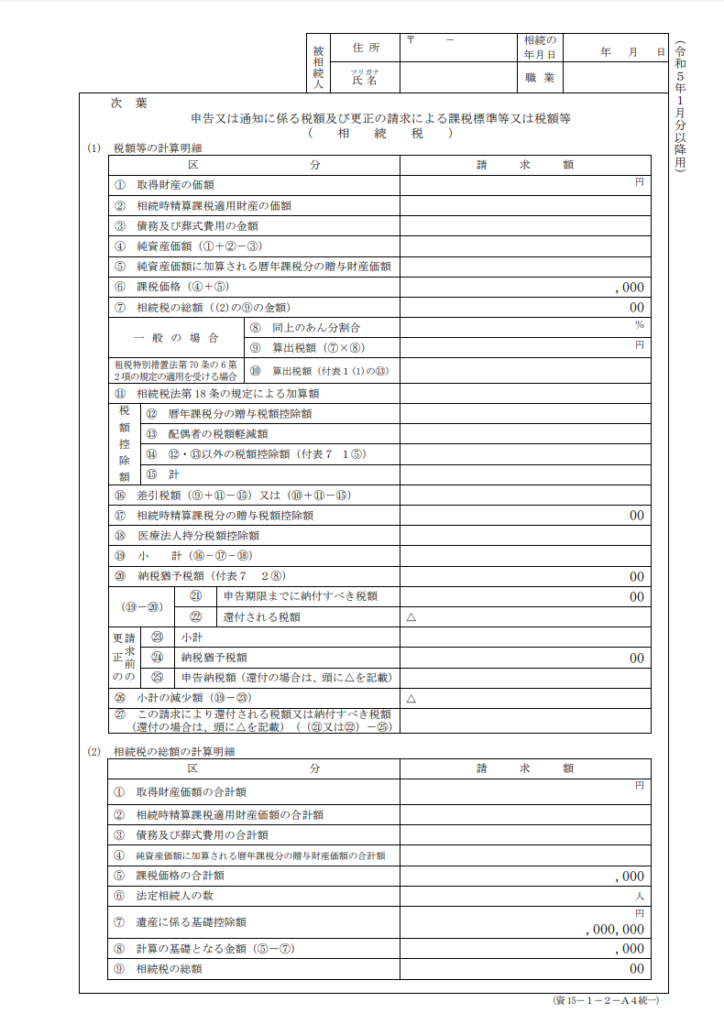

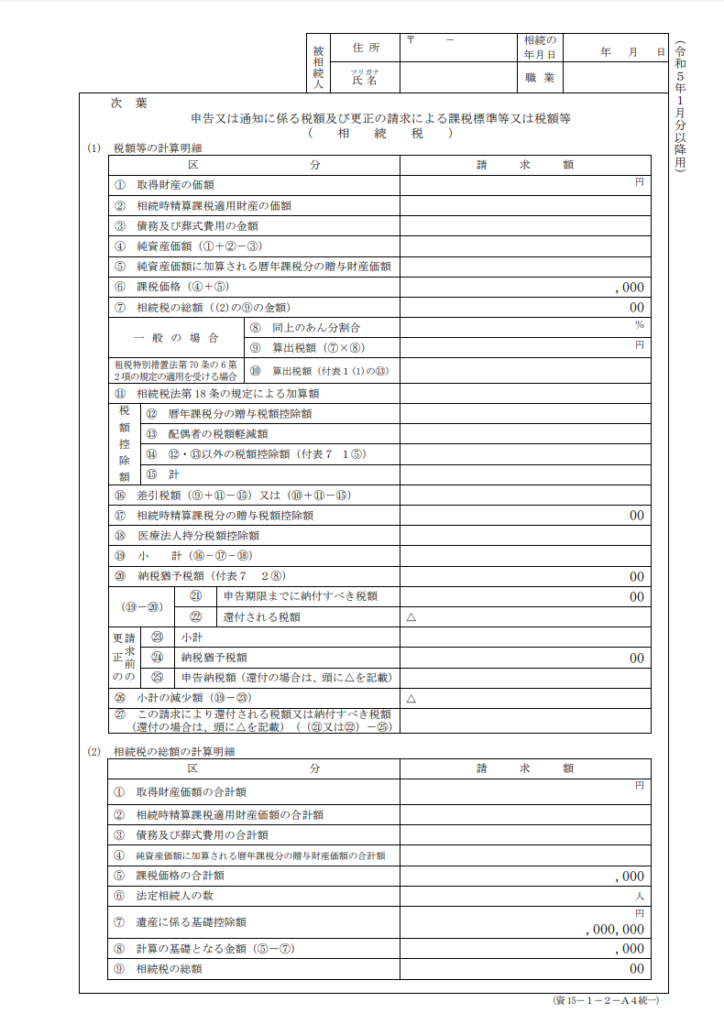

『修正申告書』といっても使う書類は通常の相続税申告書と同じです。

申告書の上部の『修正』の箇所に◯を付しましょう。

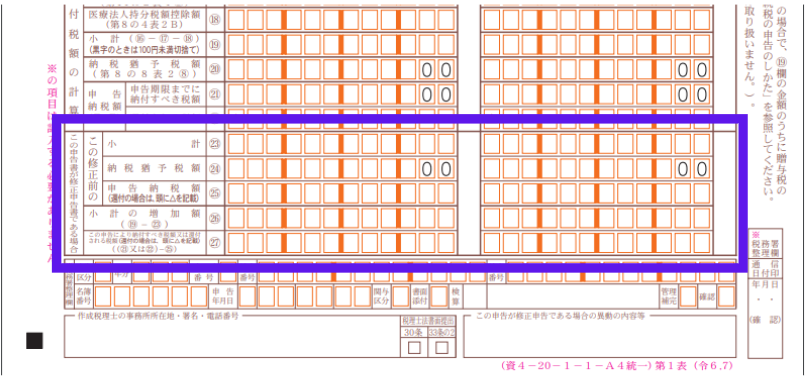

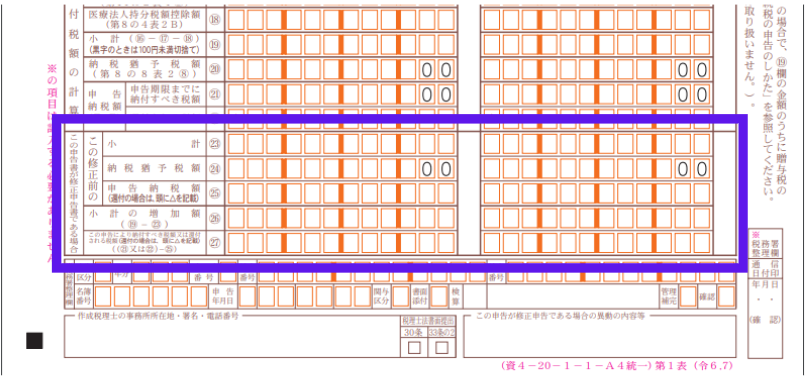

そして申告書の下部、㉓から㉗までを埋めることで修正申告により増加する税額を計算します。

【更正の請求】納税額が減る場合

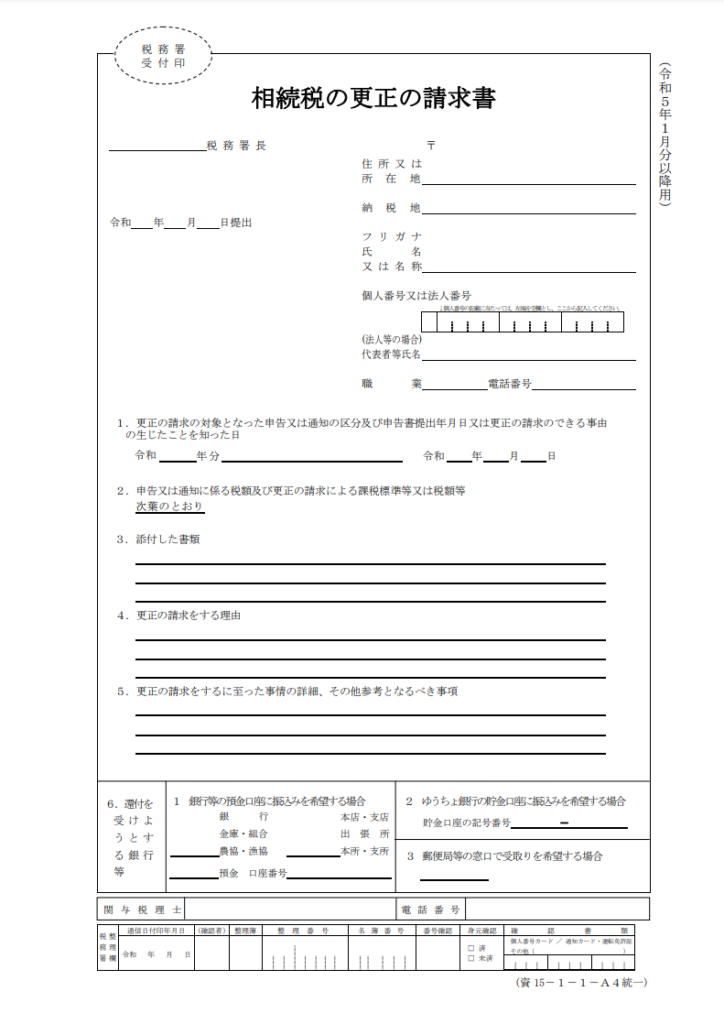

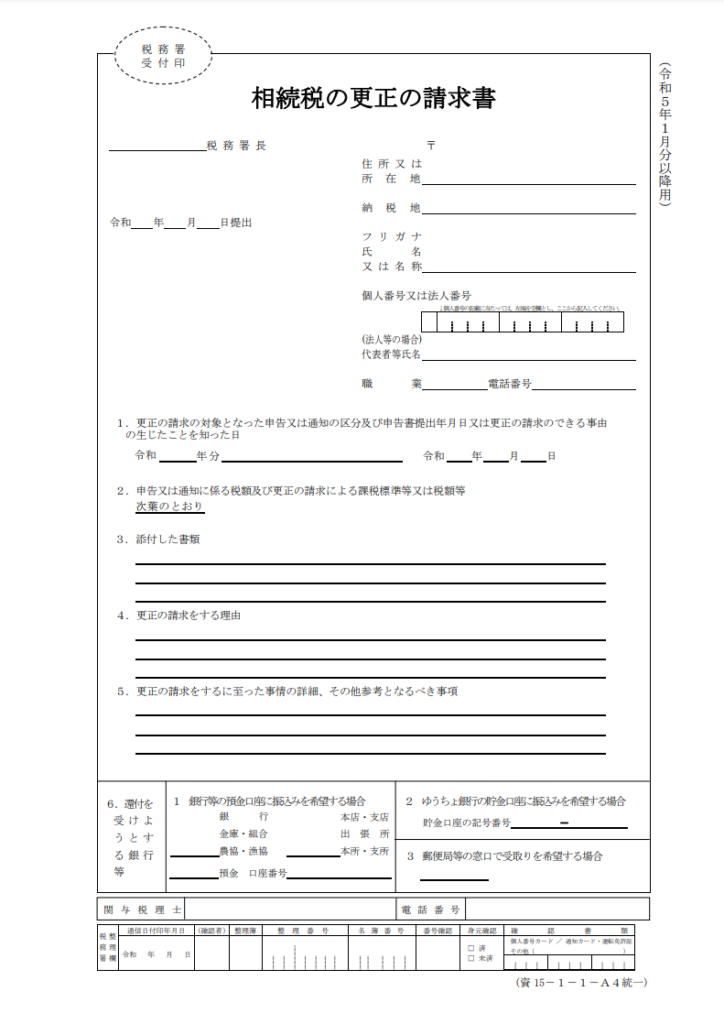

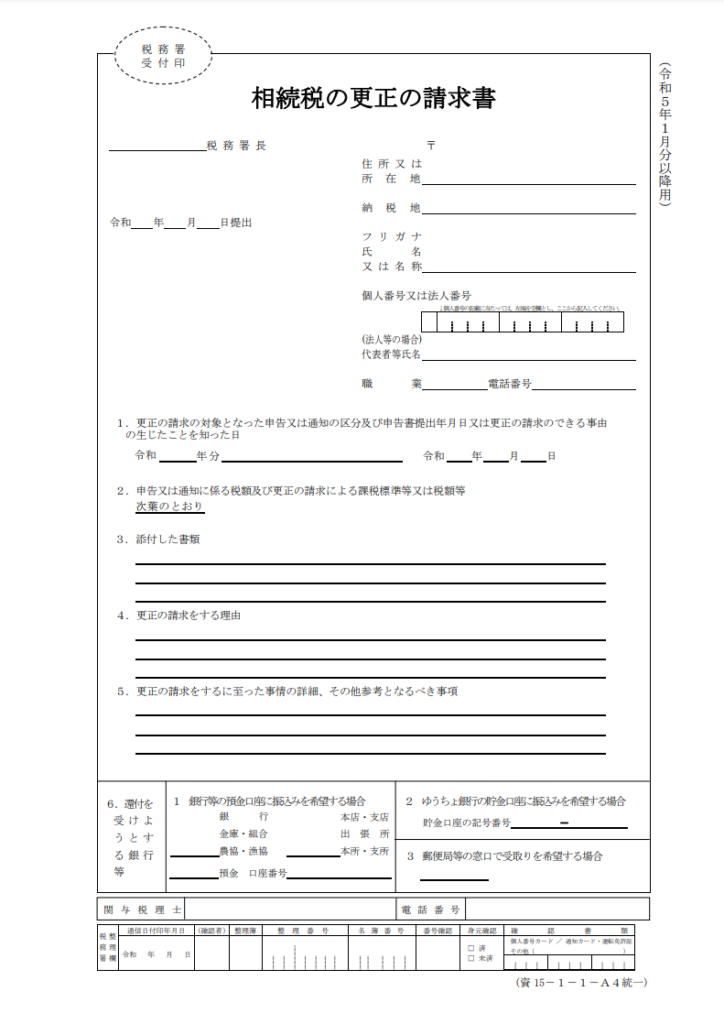

相続税の課税価格や税額が多すぎたときは、『更正の請求』という手続きを行います。

更正の請求をすることで、誤っていた課税価格や税額を正当な額に直すように税務署にお願いする、という流れです。

なお、更正の請求ができる期間は原則として相続税の申告期限から5年以内です。

更正の請求につかう書類は↓からダウンロードできます。

更正の請求書は税額が減少した相続人ごとに1枚ずつ作成が必要です。

『1 更正の請求の対象となった申告又は通知の区分及び申告書提出年月日』には↓のように記載しましょう。

【1の記載例】

令和6年分相続税申告書 令和6年1月27日提出

『4 更正の請求をする理由』には↓のように理由を具体的に記載しましょう。

【4の記載例】

相続税の課税価格のうち、○○市○○町○番地所在の土地について評価方法に誤りがあった。

『5 更正の請求をするに至った事情の詳細』には↑で記載した理由のほかに参考となる事情の詳細を記載しましょう。

税額の計算の詳細は↓の書類に詳細を記載して更正の請求書と一緒に提出します。

また、減額することになったことを確認できる資料の添付が必要になります。

更正の請求書と一緒に提出しましょう。

その他の注意点

追加の財産が見つかった場合には分割協議が必要

追加の財産が見つかった場合にはその財産を誰が相続するか決める必要があります。

つまり、もう一度、分割協議が必要になります。

相続人どうしの関係性が悪くない場合には問題ありませんが、モメていると再度話し合いをするのは一苦労です。

このようなときのために、分割協議書には協議書に記載された財産以外のものが見つかった場合の対応方法を記載しておくと安心なのでオススメです。

相続人全員の納税額が増える

追加の財産が見つかった場合や、財産の評価額が高くなった場合には、訂正の対象となる財産を取得した人の納税額だけではなく、相続人全員の納税額が増えることになります。

なんでじぶんのもらった財産はかわってないのに税金がふえるんですか!

、、、、というクレームをいいたくなるのは通常の感覚かと思いますが、相続税の計算方法が特殊な計算方法となっていることから致し方ない現象です。

相続人間の関係性が悪いと、納税についてもトラブルになることがあるので気をつけましょう。

逆に、財産の評価額が低くなった場合には相続人全員の相続税額が減少することになります。

小規模宅地等の特例は追加で適用できない

小規模宅地等の特例とは被相続人の居住用の土地や事業用の土地、賃貸アパートの土地などについて一定の面積まで土地の評価を減額できる規定です。

この規定は原則として申告期限内に申告書の提出することで適用を受けることができます。

適用を忘れていても更正の請求では適用を受けることができませんので気をつけましょう。

まとめ

今回は相続税の申告後に誤りに気づいた場合の訂正手続きについてお話しました。

申告期限前であれば、新たな申告書を作成し再提出します。これを訂正申告といいます。

納税額が増える場合は追加分を納税し、過払いがあれば税務署にて還付手続きが行われます。

申告期限後に気づいた場合には税額がふえるときには修正申告書を提出します。

延滞税が発生しますが、税務署の調査前に自主的に行えば加算税は免除されます。

税額がへるときには、更正の請求の手続きを行うことで税務署へ還付の請求をします。

更正の請求書や税額がへることになったことを説明する証拠資料の添付も必要です。

追加の財産や評価額変更の影響は、財産を取得した本人だけではなく、相続人全員に影響します。

分割協議や申告内容の調整が必要となりますので気をつけましょう。

訂正の手続きはそれなりに手間がかかるので、できれば行いたくない手続きです。

最初の申告書提出時に内容をしっかり確認するように心がけましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 27,500円 |

| 90分コース | 46,200円 |

| 180分コース | 83,600円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓