生命保険金は、相続財産として扱われるため原則として相続税の課税対象になります。

しかし、一定の条件を満たせば「非課税枠」を活用することができ、税負担を軽減することが可能です。

では、どのような生命保険金が非課税の対象となるのでしょうか?また、誰が受け取る場合に非課税となるのでしょうか?

本記事では、生命保険金の非課税制度の仕組みや適用条件、注意点について詳しく解説します。相続対策を考えている方はぜひ参考にしてください

非課税対象になる保険とは

まず、相続税の非課税の対象になるための条件について説明します。

↓の2つの条件を満たした保険金について相続税の非課税となります。

- 被相続人の死亡にともない受け取った保険金であること

- 保険料を負担していたのが被相続人であること

被相続人の死亡にともない受け取った保険金

非課税の対象になる保険は被相続人の死亡にともない受け取った保険金である必要があります。

保険契約には『保険事故』というものが定められています。

保険事故とは、保険において保険会社等の保険金支払義務が発生する事故のこと。

たとえば生命保険であれば被保険者の死亡が保険事故になり、入院保険であれば被保険者の入院が保険事故となります。

被保険者の死亡が保険事故となり受け取った保険金が相続税の非課税の対象となります。

生命保険契約だけでなく、偶然な事故に起因する死亡にともない受け取った損害保険契約の保険金も対象となります。

保険料を負担していたのが被相続人であること

非課税の対象となる保険は被相続人が保険料を負担している保険に限ります。

基本的には保険契約者が保険料を負担するため、保険契約者=保険料負担者と考えましょう。

だだし、保険契約者ではない別の人が保険料負担していることもあるので保険料負担者は慎重に確認する必要があります。

保険料負担者はどうやって確認するのですか?保険証券を見てもわかりません。

はい。そうなんです。保険証券には保険料負担者は記載されていません。保険契約を締結するときには保険料負担者を誰にするか?は決めないからです。

最近の保険契約は基本的に口座引落やクレジットカード払いなどが多いので誰の口座から支払っていたかを確認しましょう。

基本的には保険契約者が負担しているケースが多いですが、保険契約者以外の家族口座から保険料を引き落としていることもあります。

(相続のときにややこしくなるので保険契約者以外の家族口座から保険料を払うことはオススメしてません。)

こんなものは対象外

入院保険金など、『死亡』以外の理由で受け取ったもの

入院保険など、死亡以外の理由で受け取った保険金については、非課税の対象外です。

被保険者が被相続人ではない保険契約

被保険者が被相続人ではない保険契約も非課税の対象外です。

そもそも、被保険者が死亡していないので保険金を受取ることができません。

契約者が被相続人の場合には、生命保険契約に関する権利として解約返戻金相当額に対して相続税が課税されます。

生命保険契約に関する権利を取得しても生命保険金の非課税の規定は適用されません。

被相続人以外が保険料を負担していた

被相続人以外が保険料を負担していた保険契約についても非課税の対象外です。

そのような保険契約について保険金を受け取った場合には相続税は課税されないため、非課税の規定の対象外となります。

ただし注意が必要です。相続税はかかりませんが、保険料負担者に応じて税金がかかります。

- 保険金受取人が負担していた⇒所得税の対象となります(一時所得もしくは雑所得)

- 被相続人や保険金受取人以外が負担していた⇒贈与税の対象となります。

生命保険にかかる税金は複雑で分かりづらいものです。

相続が発生した時の生命保険にかかる税金について詳細はこちらの記事で解説しています。

非課税になる受取人の条件

『相続人』であることが条件

保険契約の条件を満たしているだけでは非課税になりません。

保険金を受け取った人が『相続人』であることが必要です。

生命保険金を非課税にしている理由は被相続人の死亡後の『相続人』の生活保障をするためです。そのため、相続人以外の人には非課税の規定を認めていません。

こんな人は対象外

相続放棄をした人

相続放棄をした人は非課税の規定を受けることができません。

相続放棄とは被相続人の財産や債務を一切相続しないことを意味します。

相続放棄をしながら、生命保険金を受け取ることは可能ですが、その際には相続人ではないため非課税の対象外となります。

相続人ではない孫などの親族

相続人以外の親族、たとえば孫が受け取った生命保険金は非課税の対象外となります。

生命保険金は相続人以外の孫などの親族を受取人にすることもできるので、相続人以外へ財産を分配する方法として用いることができます。

ただし、相続人ではない人が受け取った生命保険金については非課税の対象外となり相続税が課税されてしまう点には注意が必要です。

非課税限度額

生命保険金の非課税金額には限度があります。↓の金額が非課税限度額となります。

■生命保険金の非課税限度

500万円×法定相続人の数

※法定相続人の数

法定相続人の数とは相続放棄があった場合には、その放棄がなかったものとした場合の相続人の数のことを差します。

相続放棄がなければ、相続人の数と一致します。

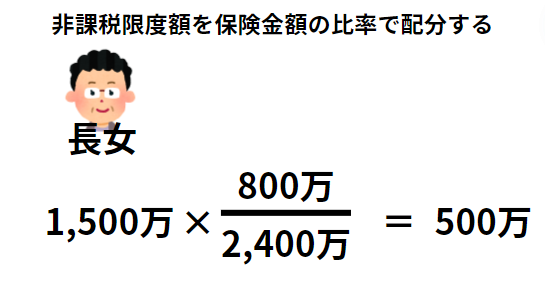

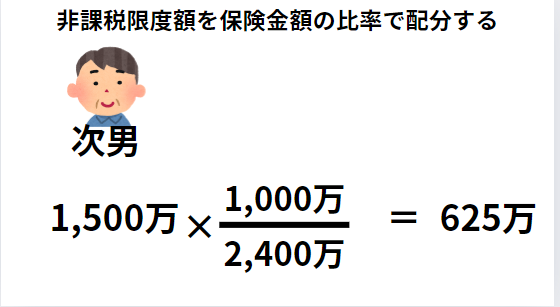

複数の相続人で非課税限度を超える生命保険金を受け取った場合には↑で計算した非課税限度額を相続人が取得した生命保険金額の比率で比例配分します。

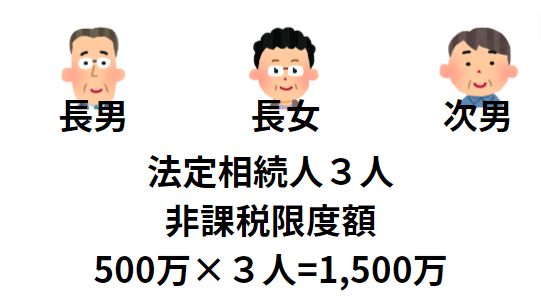

実際の計算例で説明します。

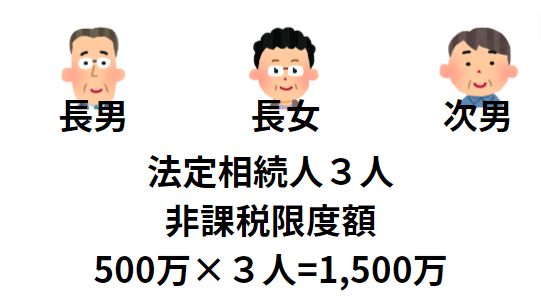

法定相続人は長男、長女、次男の3人。それぞれ生命保険を↓の金額ずつ受け取りました。

法定相続人は3人なので生命保険金の非課税限度額は1,500万円となります。

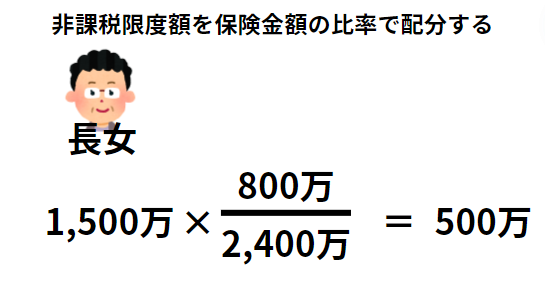

非課税限度額を超える保険金を受け取っているため、非課税限度額を3人に配分する必要があります。

この配分は受け取った保険金額の比率で比例配分します。

600万円を受け取った長男は375万円の非課税限度額となります。

同様に長女、次男も計算をすると↓のとおりになります。

非課税限度額の計算は法定相続人一人当たり500万円の計算ですが、500万円ずつ配分するのではなく、比率で配分する点がポイントです。

計算の考え方を間違えないように気をつけましょう。

まとめ

今回は生命保険金の非課税についてお話をしました。

相続により生命保険金を受け取った場合、相続税が課されますが、500万円×法定相続人の数までは非課税となります。非課税の対象となるためには、以下の条件を満たす必要があります。

- 被相続人の死亡にともない受け取った保険金

- 被相続人が保険料を負担している保険

また、非課税の対象者は相続人に限ります。相続放棄した人や相続人以外の親族が受け取った保険金は非課税の対象外です。

非課税限度額は「500万円×法定相続人の数」となり、複数の相続人がいる場合は、受け取った保険金額に応じて限度額を配分します。

生命保険金の非課税については活用するケースも多いと思います。今回の記事を参考にして注意点を確認しましょう。

生命保険に関連する課税関係があやふやな人は↓の記事も合わせて確認してみてください。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 27,500円 |

| 90分コース | 46,200円 |

| 180分コース | 83,600円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓