死亡に伴い支払われる生命保険金、損害保険金、農業協同組合などの生命共済金や傷害共済金には相続税がかかります。

ただし生命保険金にかかるのは相続税だけとはかぎりません。場合によっては所得税や贈与税がかかることもあります。

また、生命保険金がおりない契約でも相続税申告に関係してくることがあります。

生命保険にかかる税金は複雑で分かりづらいものです。今回は相続が発生した時の生命保険にかかる税金について解説していきます。

まずは生命保険の契約状況を確認する

生命保険の税金を整理する上では現在の契約状況の整理が欠かせません。

まずは以下の書類を探して契約状況を確認しましょう。

- 保険証券

- 契約状況の確認の案内

生命保険は見直しや更新をしているケースもあり、古い保険証券は無効になっているケースもあるので注意が必要です。

書類が見当たりません。。。

↑、、、という人は、契約している保険会社に連絡して書類の再発行を依頼しましょう。

保険会社もわかりません、、、

↑、、、という場合には生命保険契約照会制度を利用しましょう。

生命保険契約照会制度とは生命保険協会という団体を通じて全国の生命保険会社に生命保険契約の有無について調査依頼を行う手続きです。

保険契約の詳細まで調べられるわけではありませんが、契約している保険会社を調べることができます。

手続きの詳細についてはこちらの記事で解説しています。

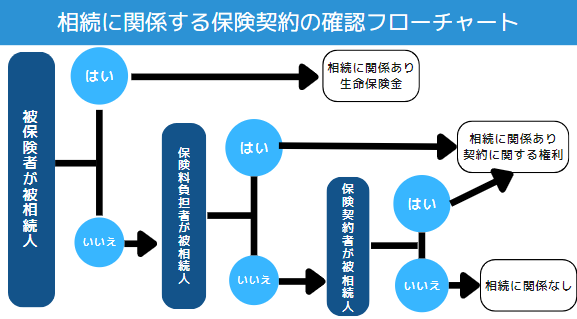

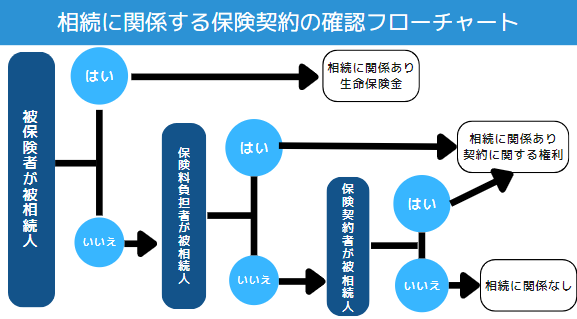

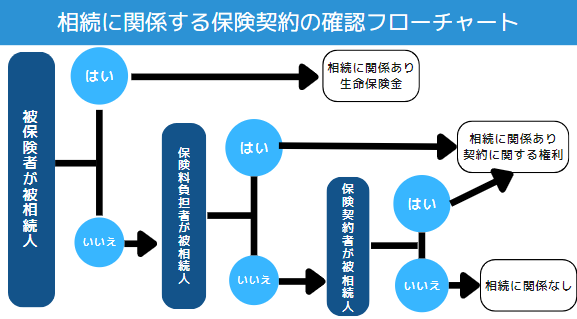

フローチャートで相続に関係がある保険契約を区別しよう

保険契約がたくさんあり、どれが相続に関係する保険かわからない、、、という人も多いはず。

相続に関係がある保険と関係ない保険を区別するフローチャートを作成しました。

ポイントは以下の3つです。

- 被保険者

- 保険負担者

- 保険契約者

それぞれ解説していきます。

被保険者

まずは被保険者をチェックしましょう。

被保険者とはその保険の対象者となっている人。被保険者が死亡することで生命保険がおりることとなります。

被保険者が被相続人の場合には生命保険金が相続の対象となるため、相続に関係する保険契約となります。

保険料負担者

被保険者の次は保険料負担者をチェックしましょう。

保険契約は保険料を負担していた人の財産と考えます。保険料負担者が被相続人の場合には契約に関する権利を有するものと考えるため相続に関係する保険契約となります。

保険証券を見ても保険料負担者が載っていません!

はい。そうなんです。保険証券には保険料負担者は記載されていません。保険契約を締結するときには保険料負担者を誰にするか?は決めないからです。

じゃあどうやって確認すればいいんですか?

はい。最近の保険契約は基本的に口座引落やクレジットカード払いなどが多いので誰の口座から支払っていたかを確認しましょう。

基本的には保険契約者が負担しているケースが多いですが、保険契約者以外の家族口座から保険料を引き落としていることもあります。

(相続のときにややこしくなるので保険契約者以外の家族口座から保険料を払うことはオススメしてません。)

契約者は家族だけど保険料負担者は被相続人。このような家族名義の保険契約を相続から除いてしまうと、税務署から財産の計上モレを指摘される可能性があるので注意が必要です。

家族名義の財産についての考え方と財産の帰属については以下の記事でも解説しています。

契約者

最後に保険契約者をチェックしましょう。

被相続人が保険契約者になっているものは相続に関係する保険となります。

つまり、被保険者・保険料負担者・保険契約者、この3者がいずれも被相続人ではない保険契約が相続に関係しない保険契約となります。

被保険者が被相続人の保険契約【生命保険金】

被保険者が被相続人の場合には今回の相続で死亡保険金がおりることとなります。

死亡保険金を受け取る人のことを保険金受取人といいます。

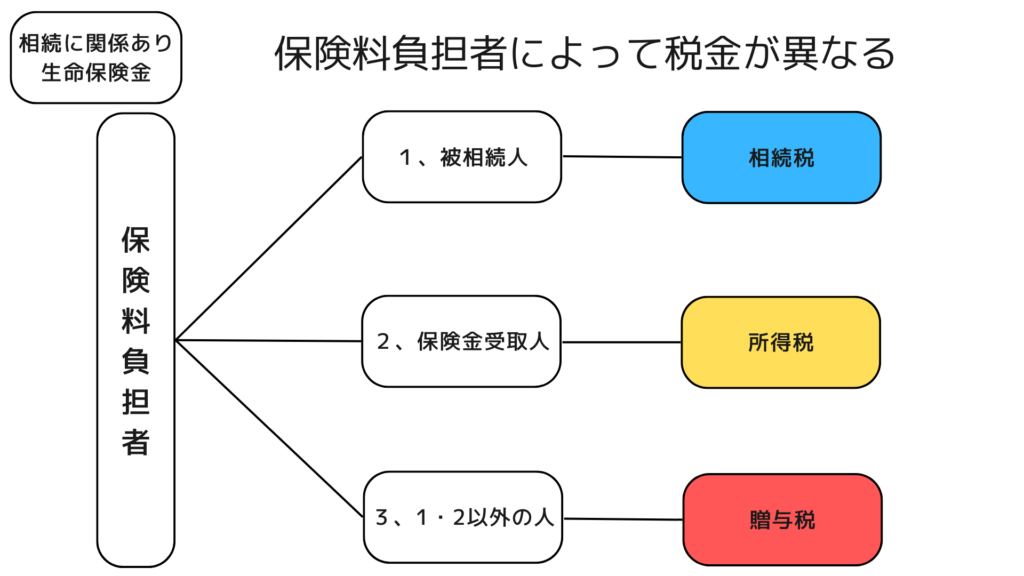

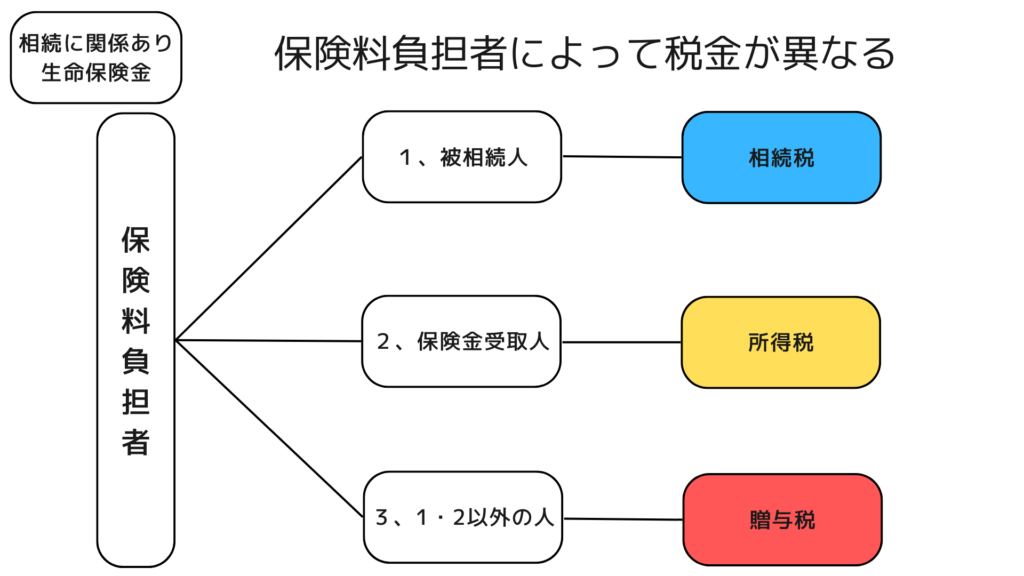

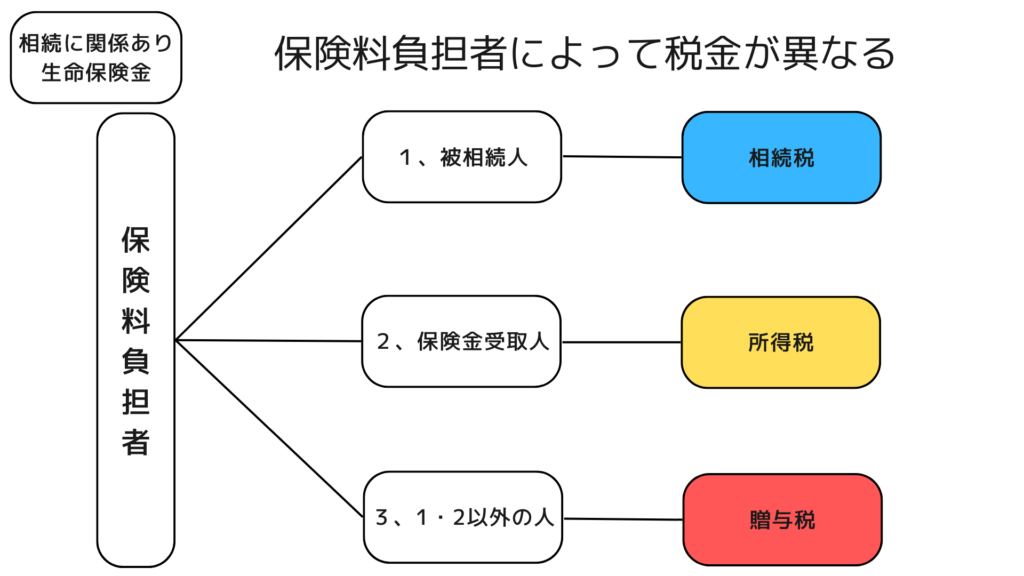

保険金受取人が受け取った保険金については保険料負担者に応じてかかる税金の種類が異なります。

被相続人が保険料を負担していた場合

被相続人が保険料を負担していた場合には、保険金を相続で取得したものとみなされて相続税がかかります。

ただし、相続人が受け取った保険金については500万円×法定相続人の数までは税金がかからない優遇規定があります。

保険金受取人が保険料を負担していた場合

保険金を受け取った人、本人が保険料を負担していた場合には相続税ではなく、所得税がかかります。

受取方法によって所得税の計算方法が異なります。

一括で受け取る場合

一時所得として下記の金額が所得に加算され確定申告が必要となります。

(受け取った保険金ー払った保険料総額ー50万円)×2分の1

分割で受け取る場合

雑所得として毎年受け取る年金からその金額に対応する保険料相当に税金がかかります。

1,2以外の人が保険料を負担していた場合

保険料負担者が被相続人や保険金受取人以外の場合には、その保険金を保険料を負担した人からの贈与と考えて贈与税が課税されます。

被保険者が被相続人以外の保険契約【生命保険契約に関する権利】

被保険者が被相続人以外の場合には今回の相続で生命保険金はおりません。おりない場合でも相続に関係します。

保険料負担者と保険契約者の組み合わせにより4つのパターンに区分されます。

以下、パターンごとに説明します。

①保険料負担者も保険契約者も被相続人

一番、オーソドックスな形です。この場合には『生命保険契約に関する権利』を有するものとして相続財産となります。

相続財産となる金額は解約返戻金相当額です。掛け捨ての場合には金額はゼロとなり結果的に相続税はかかりません。

相続財産のため保険契約者としての権利を誰が相続するかを決める必要があります。いわゆる分割協議です。

分割協議が終わった後に、保険会社への契約者変更手続きも必要となります。

②保険料負担者は被相続人、保険契約者は家族

被相続人が保険料を負担していたけど、保険契約者は家族。

このケースはいわゆる家族名義の保険契約です。

民法上の相続財産には該当しないので分割協議や契約者変更手続きは不要ですが、『生命保険契約に関する権利』は被相続人の財産とみなされ相続税がかかります。

家族名義だから相続税に関係ない!と考え相続財産に計上しないと税務署から財産計上モレを指摘されるため一番注意が必要です。

③保険料負担者は家族、保険契約者は被相続人

②と逆のパターンです。家族が保険料負担していたけど保険契約者は被相続人だったケース。

この場合には被相続人が保険料負担者ではないので相続財産ではありません。

ただし、保険契約者の変更手続きが必要となります。分割協議が必要かどうかは保険会社により異なるためそのつど確認を取る必要があります。

④保険料負担者も保険契約者も家族

この場合には被相続人はなにも関係しない保険契約のため、手続きは不要です。

まとめ

相続が発生したときの生命保険にかかる税金についてお話ししました。

ポイントとして以下の4点を説明しました。

- まずは情報を整理する(①被保険者②保険料負担者③保険契約者)

- フローチャートを使って相続に関係する保険をピックアップする

- 受け取った生命保険金の課税関係は保険料負担者でかわる

- 被保険者が被相続人の以外の保険契約でも相続に関係する(生命保険契約に関する権利)

ご自身の保険契約を当てはめていくとより理解が深まると思います。保険証券を手元に準備しながら復習をしてみましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 19,800円 |

| 90分コース | 29,700円 |

| 180分コース | 49,500円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓