相続対策をするうえで『将来の自分の住まい(自宅)をどうするか?』はかならず検討が必要です。

理由は↓のふたつです。

- 生きていくうえでは自分の住まい(自宅)はかならず必要であるから

- 住まいに関する税金について特例が多く設けられているから

税金の特例を効率的に活用するためにも自分の住まいについて検討することが必要でしょう。

自分の住まいをどうするか、選択肢は大きく以下の3つに分けられます。

- ひとりで自宅でくらす

- 高齢者向け施設(老人ホームなど)にうつる

- 家族と今の自宅で一緒にくらす

それぞれのケース別に税金上の注意点を解説をしていきます。

ひとりで自宅でくらす

まずはひとりで自宅でくらすケースです。

核家族化の移行により若い子ども世帯が独立することでひとりで自宅でくらすケースが増えています。

自分ひとりで今の自宅で生活する場合に税金上で注意すべき点は何でしょうか?

自宅を相続させると相続税がかかる

自宅でくらしている状態で相続が発生した場合、相続人が自宅を取得することになり相続税がかかります。

そのため、自宅を渡すことでそのくらいの相続税がかかるのか?の検討が必要です。

まずは自宅の評価額を把握することが重要です。

土地の相続税評価の計算方法については↓の記事で詳細解説しています。

小規模宅地等の特例について整理する

自宅の土地については一定の要件を満たすことで、評価額を80%減額(ただし330㎡まで)できます。

この特例を小規模宅地等の特例といいます。

同居をしていなかった相続人が取得する場合には、以下の要件を満たすと特例適用が可能です。

- 被相続人に配偶者がいないこと

- 被相続人が相続開始時にひとり暮らしをしていたこと

- 相続開始前3年以内に以下の者が所有する家屋に居住したことがないこと

・相続人本人

・相続人本人の配偶者

・相続人本人の三親等内の親族

・相続人と特別の関係がある一定の法人 - 相続開始時に取得者が居住している家屋を相続開始前のいずれの時においても所有したことがない

- 相続開始時から相続税の申告期限まで継続して所有していること

とくに重要なのは3の『相続開始前3年以内に一定の者が所有する家屋に居住したことがないこと』という要件です。

この要件を要約すると『相続人が持ち家に住んだことがないこと』となります。

今の自宅を相続する予定の相続人の持家の状況を把握して、小規模宅地等の特例の適用ができるかどうか確認しておきましょう。

高齢者向け施設(老人ホームなど)にうつる

次のケースは高齢者向け施設(老人ホームなど)にうつって生活をするケースです。

年老いてひとりで生活していくのはなかなか困難なもの。

高齢者向け施設にうつり介護やサポートの提供を受けながら安全で快適な環境で生活することもひとつの選択肢でしょう。

では高齢者向け施設にうつるときに税金上で注意すべき点は何でしょうか?

今の自宅を売却するなら3年以内に!

高齢者向け施設にうつったあと、今の自宅を売却する場合には不動産売却に関する所得税に注意が必要です。

不動産を売却すると、購入金額と売却金額の差額に対して所得税がかかります。

自宅の売却に対しては特例が設けられており譲渡所得が3000万円までであれば税金はゼロになります。

この特例は自宅の売却の特例であるため、施設に移ってから3年以内に売却する必要があります。

自宅売却のタイミングには注意が必要です。

自宅を売却したときの3,000万円控除については↓の記事でも詳細解説しています。

売却しないで相続させる場合には小規模宅地等の特例に注意

自宅を売却せずそのまま不動産として相続させる場合には相続人が相続で取得することになり相続税がかかります。

そのため、自宅保有時の小規模宅地等の特例に注意が必要です。

さきほどのケースでお話したとおり、同居していない相続人が相続する場合には小規模宅地等の特例の適用のハードルが高いです。

- 被相続人に配偶者がいないこと

- 被相続人が相続開始時にひとり暮らしをしていたこと

- 相続開始前3年以内に以下の者が所有する家屋に居住したことがないこと

・相続人本人

・相続人本人の配偶者

・相続人本人の三親等内の親族

・相続人と特別の関係がある一定の法人 - 相続開始時に取得者が居住している家屋を相続開始前のいずれの時においても所有したことがない

- 相続開始時から相続税の申告期限まで継続して所有していること

さらに、高齢者向け施設に入居した場合には↓の要件が追加されます。

今の自宅を相続する予定の相続人の持家の状況を把握して、小規模宅地等の特例の適用ができるかどうか確認しておきましょう。

- 被相続人が以下の認定を受けていたこと

介護保険法第19条第1項に規定する要介護認定

介護保険法第19条第2項に規定する要支援認定 - 入居していた施設が下記であること

認知症対応型老人共同生活援助事業が行われる住居

養護老人ホーム

特別養護老人ホーム

軽費老人ホーム

有料老人ホーム

介護老人保健施設

介護医療院

サービス付き高齢者向け住宅

高齢者向け施設に移転して、自宅が空き家になったあと、子どもがその自宅に引っ越した場合には、高齢者向け施設の特例は使えず、小規模宅地等の特例適用の対象外になります。

子どもとの同居のタイミングと高齢者向け施設の移転のタイミングには気をつける必要があります。

家族と今の自宅で一緒にくらす

最後のケースは家族で今の自宅で一緒にくらすケースです。

自宅を相続させると相続税がかかる

このケースの場合には、同居している相続人に今の自宅を相続させることになるでしょう。

相続発生時には相続人が相続で取得することになり相続税がかかります。

そのため、自宅保有時の相続税の検討が必要です。

小規模宅地等の特例について整理する

相続開始直前に同居している相続人が取得する場合には↓の要件を満たすことで小規模宅地等の特例が適用できます。

こちらの要件はそれほど厳しくないので、よっぽどのことがない限り適用を受けられるでしょう。

- 相続税の申告期限まで所有を継続していること

- 相続税の申告期限まで居住を継続していること

二世帯住宅でも適用可能!

二世帯住宅とは一つの建物内に2つの独立した住居が含まれている住宅のことです。

それぞれの家族がプライバシーを保ちながら、共通のエリアや施設を共有するようになっています。

このような二世帯住宅に親と子の家族が生活していた場合でも同居として認められます。

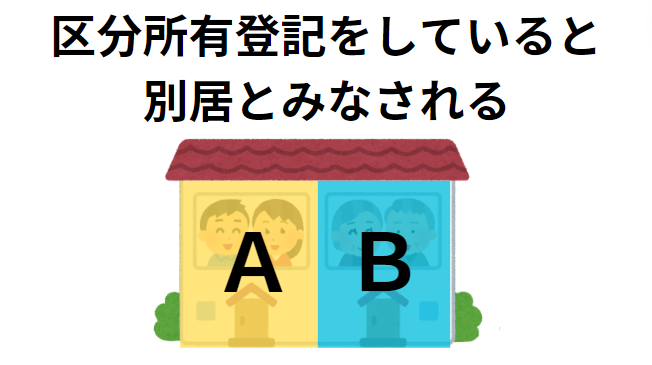

ただし、区分所有登記をしないように注意しましょう。

区分所有登記とは複数の所有者が同じ建物を共有する場合に行われる登記の一種です。

通常、マンションやアパートなどの共同住宅の場合に用いられます。建物が明確に区分されている場合、Aの部分は子の所有、Bの部分は親の所有という感じに分けて登記ができる仕組みです。

この場合、小規模宅地の特例上、別の建物の暮らしているものとされ適用がNGとなります。

二世帯住宅を建築するときには区分所有登記をしないように注意しましょう。

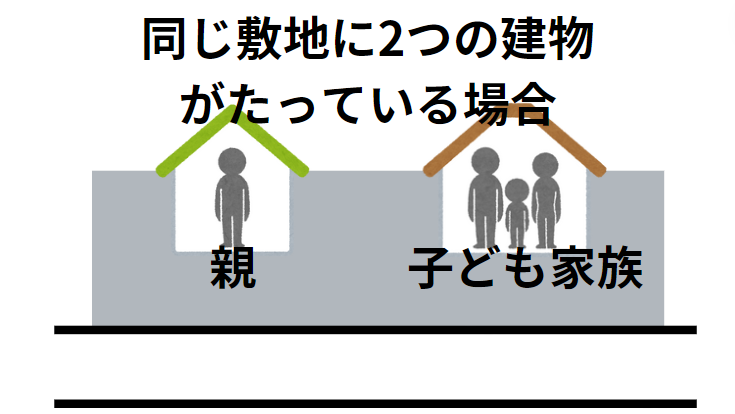

同じ敷地に家がふたつの場合は??

広い敷地に家をふたつ立てて生活している場合にはどうなるでしょうか。

この場合、別々に生活しているものとされてしまいます。

お互いのプライベートを守りながら、高齢である親の面倒をすぐ見られる適切な距離感であるものの、小規模宅地等の特例は使うことができません。

まとめ

今回は相続対策で必須となる自分の住まいに関して検討すべき事項と税金上の注意点をお話しました。

自分の住まいの選択肢は大きく↓の3つ。

ひとりでくらす場合には相続発生後の自宅にかかる相続税の検討が必須です。特に小規模宅地等の特例が使えるのか?は検討をしておきましょう。

施設にうつり今の自宅を売却する場合には自宅の3,000万円控除を使うためにも、うつってから3年以内に売却しましょう。

売却せず、不動産のまま渡す場合には、自宅にかかる相続税の検討が必須です。

家族とくらす場合には、小規模宅地等の特例を受けられる可能性が高いです。二世帯住宅でも適用OKなので検討するとよいでしょう。ただし区分所有登記には注意です。

ケースにより注意すべき事項が異なります。自分ひとりだけで考えず、相続人となるお子さま世代といっしょに検討を進めるとよいでしょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 27,500円 |

| 90分コース | 46,200円 |

| 180分コース | 83,600円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓