相続税は原則として被相続人名義の財産にかかります。

ただし、名義だけで判断するのはNGです。

ケースによっては家族名義の財産にも相続税がかかる場合があるからです。

相続税の税務調査では被相続人名義の財産よりも家族名義の財産を調査されることが多いです。

家族名義の財産を適切に取り扱うことが相続税申告のポイントと言えます。

今回は財産の帰属を判断する3つのポイントと、家族名義の財産で相続税に加えるべきものが発覚した場合の対応方法についても解説します。

名義で判断してはいけない理由

税金の三原則のひとつには『公平』というものがあります。

『公平』の原則を守るために税金の世界では名義や形式ではなく、『実質』で判断します。

名義や形式はごまかしがきくため、それで判断すると公平に課税できないことになってしまうからです。

たとえば、『相続税を被相続人名義の財産にだけ課税します!』としてしまうと、被相続人名義ではなく、家族名義の口座に移していけば相続税を逃れることができてしまいます。

これでは公平に課税できているとは言えません。

このようなことを防ぐためにも『名義=形式』で判断してはいけないのです。

財産の帰属を判断する3つのポイント

名義で判断してはいけないのはわかったけど、

じゃあどうやって判断すればいいの?

↑このような疑問は当然でてきます。

実は、財産の帰属を判断するのはとても難しいことです。法律にも明確に基準は設けられていません。

そのため財産の帰属については税務署側と納税者側で過去に何度も争われています。

争われた判決・裁決の論点を整理すると財産の帰属の判断のうえでポイントとなる点は以下の3つと考えられます。

- 【原資】

その財産の購入原資を負担している人はだれか? - 【生前贈与】

過去に生前贈与があったのか? - 【管理・運用】

その財産の管理・運用をしている人はだれか?

この3つのポイントをさらにつぎの2つに組み合わせて整理していくと財産の帰属の判断がしやすくなります。

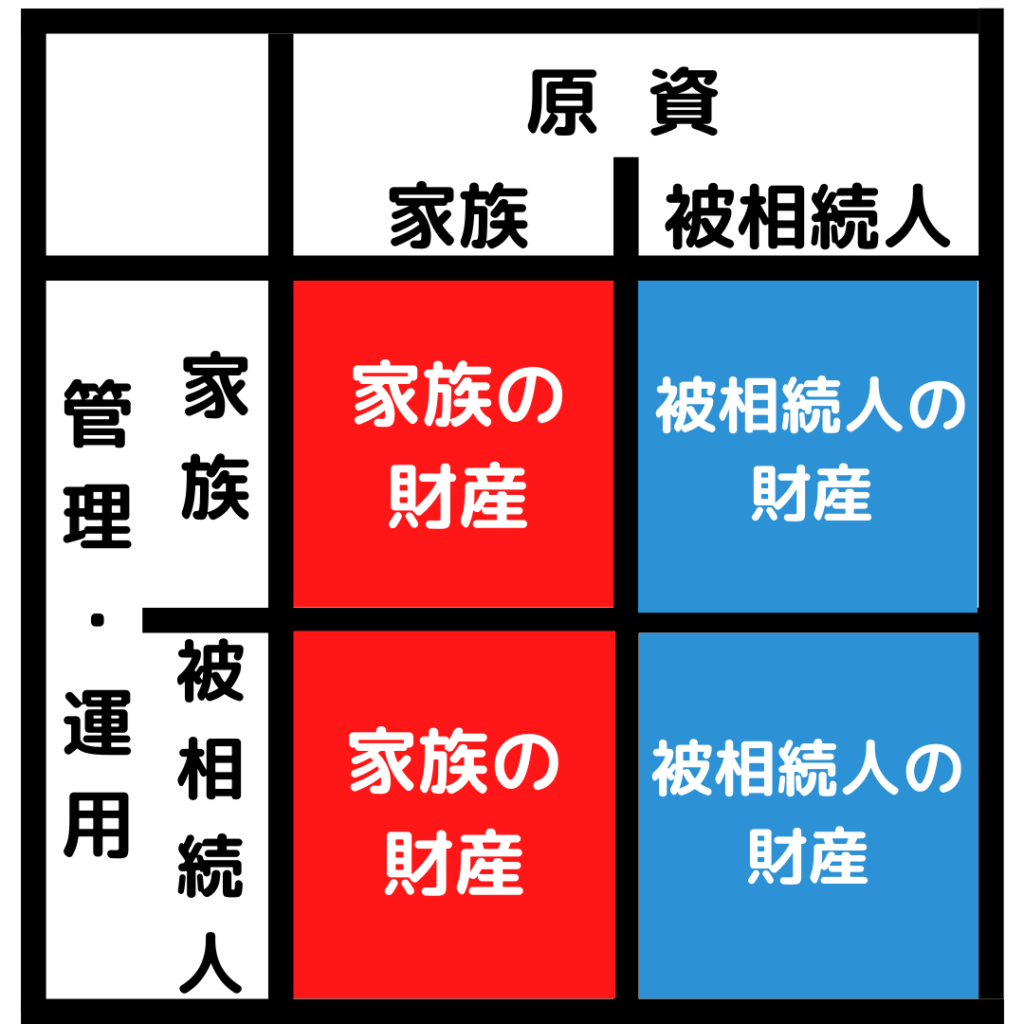

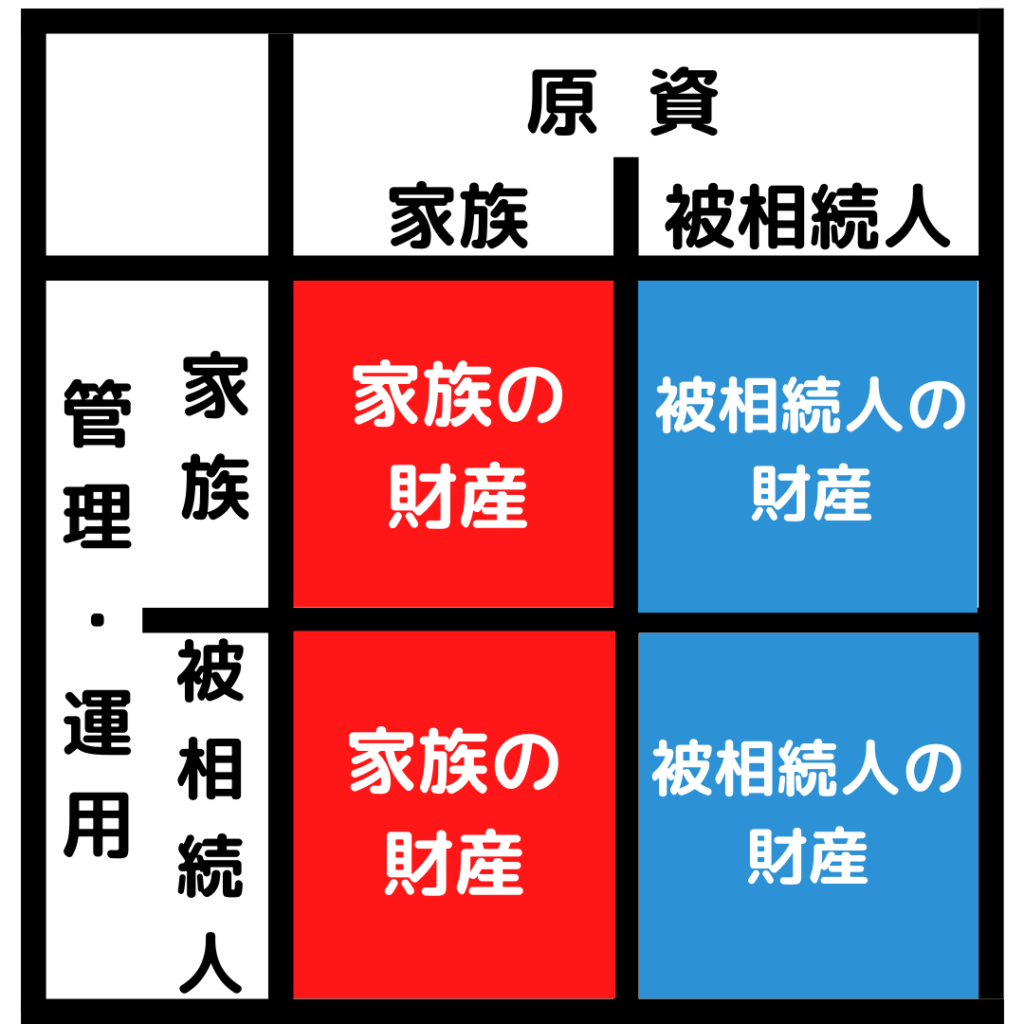

- 【①原資】 ×【③管理・運用】

- 【②生前贈与】×【③管理・運用】

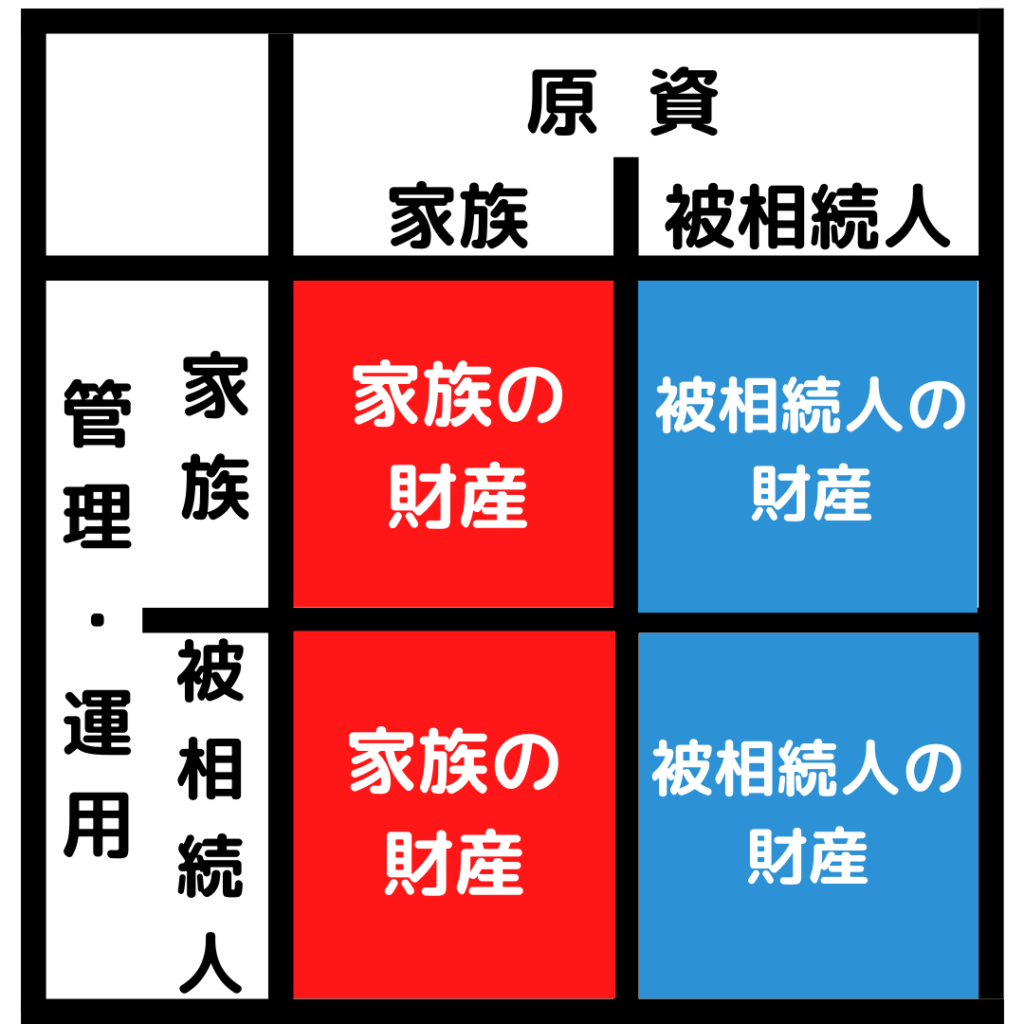

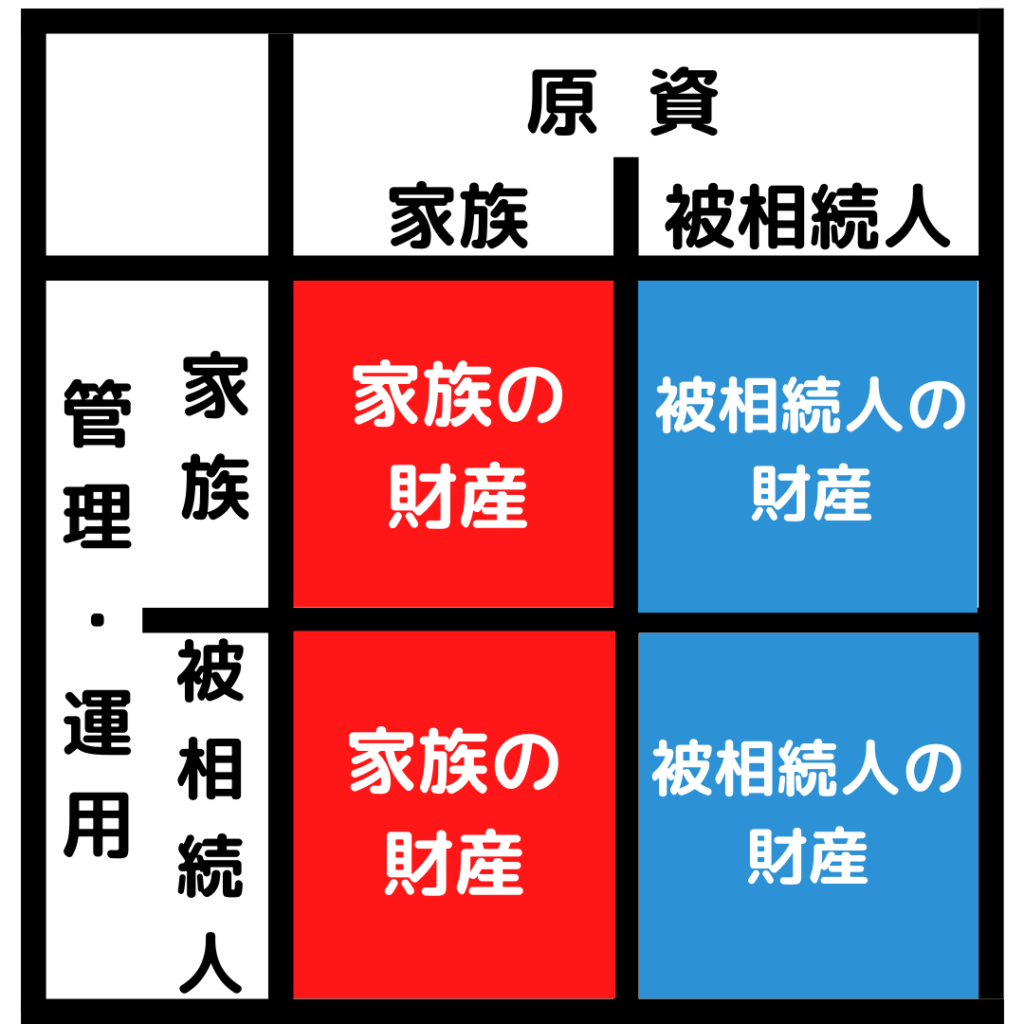

【①原資】×【③管理・運用】

財産の帰属で一番重要なポイントは【①原資】です。

財産の購入原資を負担している人がその財産の所有者と考えます。

原資の負担者が明確の場合には、管理・運用は誰がしていても関係ありません。

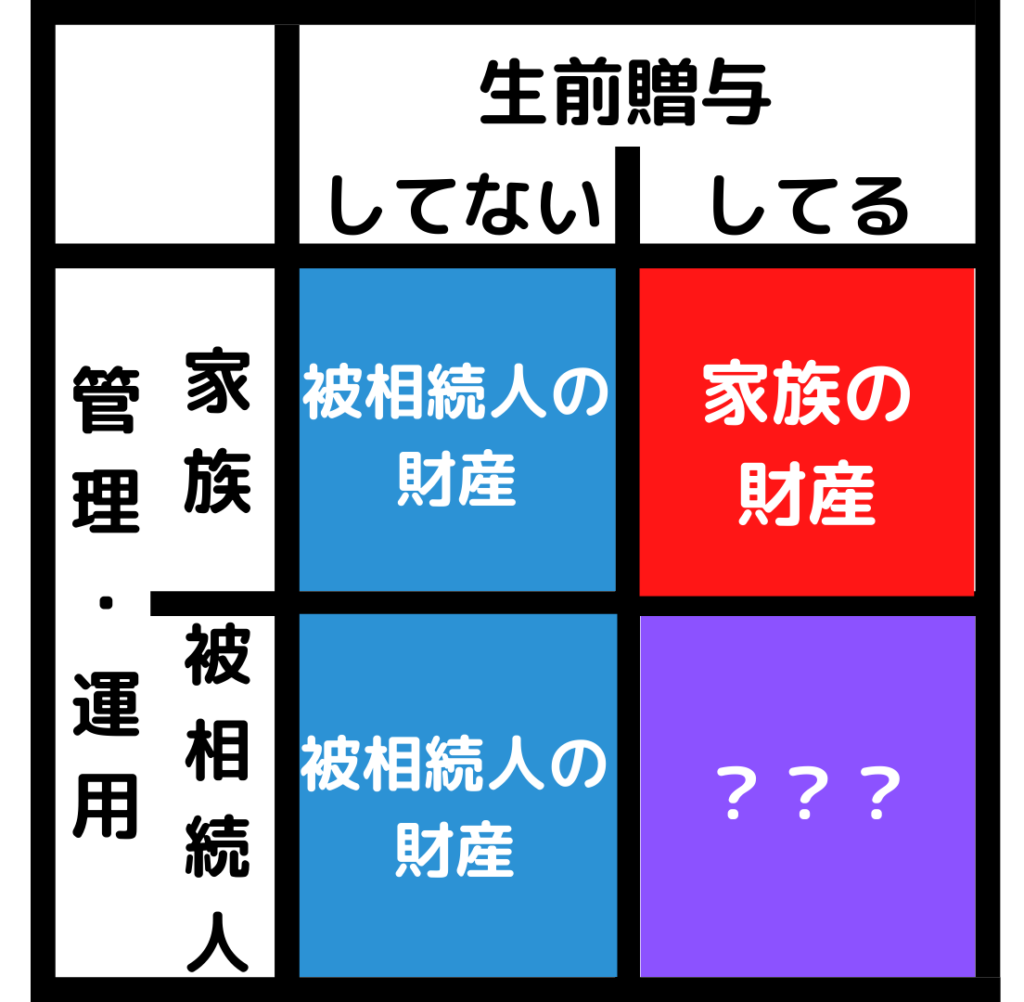

図で整理しました。

横軸が原資の負担者、縦軸が管理・運用者で4つのケースに区分しています。

被相続人が原資を負担している場合

↑の図の右側は被相続人が原資を負担している財産です。

この場合、たとえ管理・運用を家族がしていたとしても被相続人の財産と考えます。

被相続人が原資を負担していない場合

左側は家族が原資を負担しているため被相続人が管理・運用していたとしても家族の財産と考えます。

原資の負担関係がわからない場合

昔に購入した財産の場合、誰がお金を負担したかわからないケースもあります。

その場合にはその財産の購入原資を負担できる収入があったか?という観点から判断することもあります。

給与や年金などの固有の収入、実家の相続で得たお金などがどのくらいあったか?という情報をもとに原資の負担を判断します。

たとえば、妻名義の銀行口座に2,000万円あった場合。

専業主婦の場合には2,000万円を負担する原資はない=被相続人が負担したものと考えるのが自然です。

ただし、妻が専業主婦ではなく、扶養の範囲内で年間100万円程度のアルバイトを20年続けていた場合には2,000万円を負担する原資はありそうです。

このようにその人のこれまでの収入が財産の帰属の判断のポイントになることがあります。

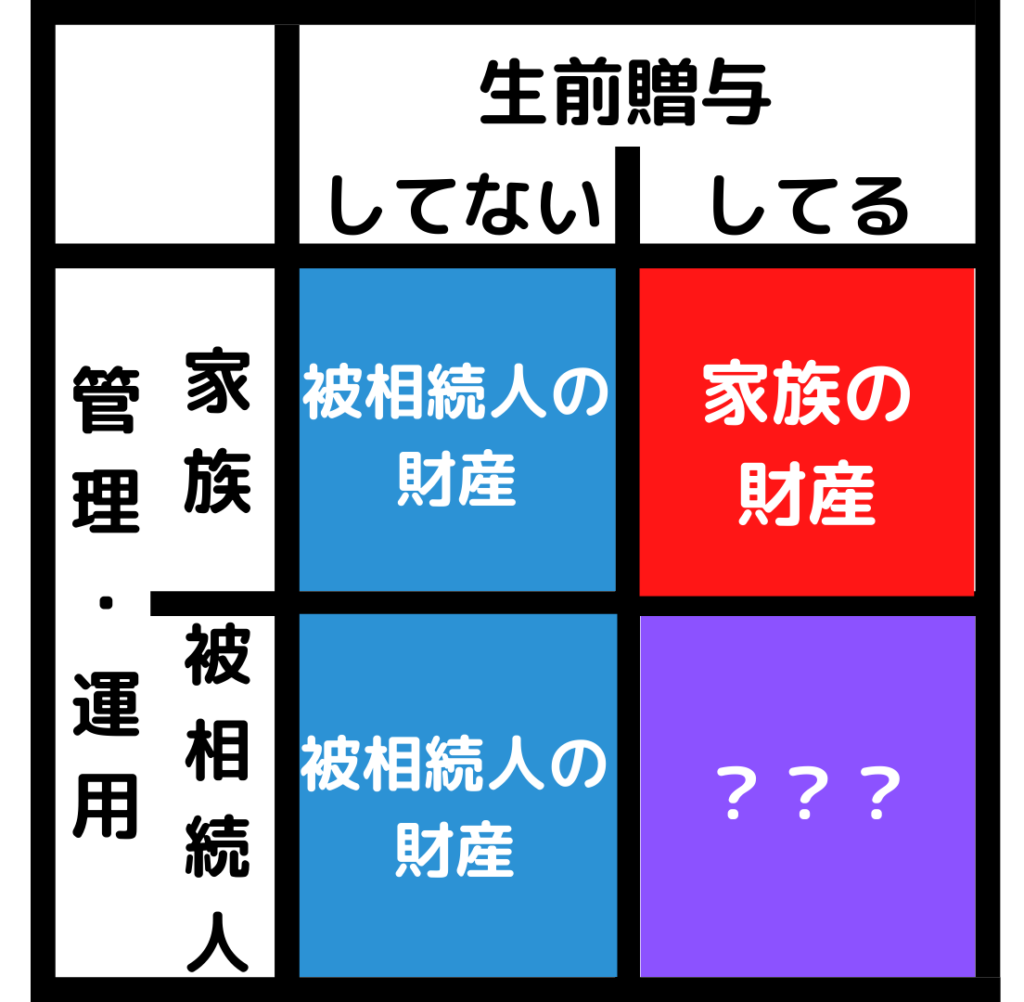

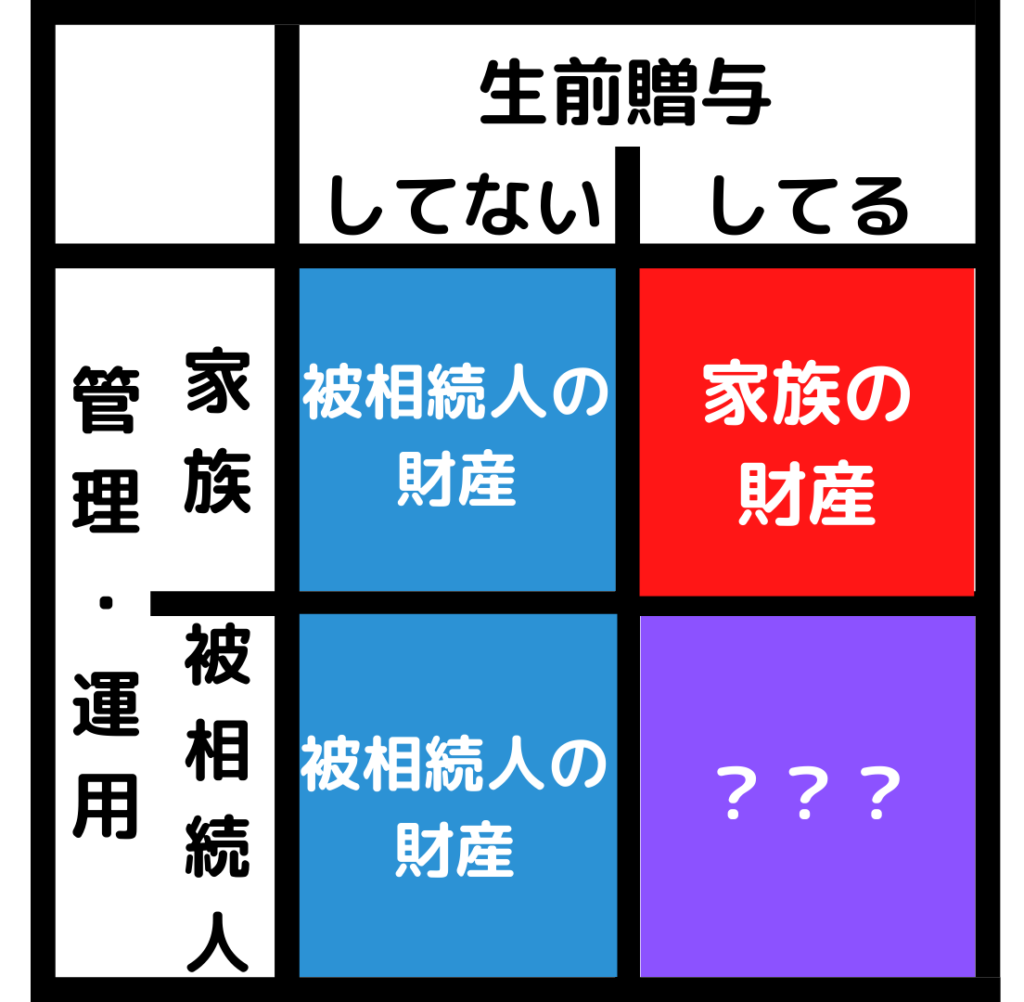

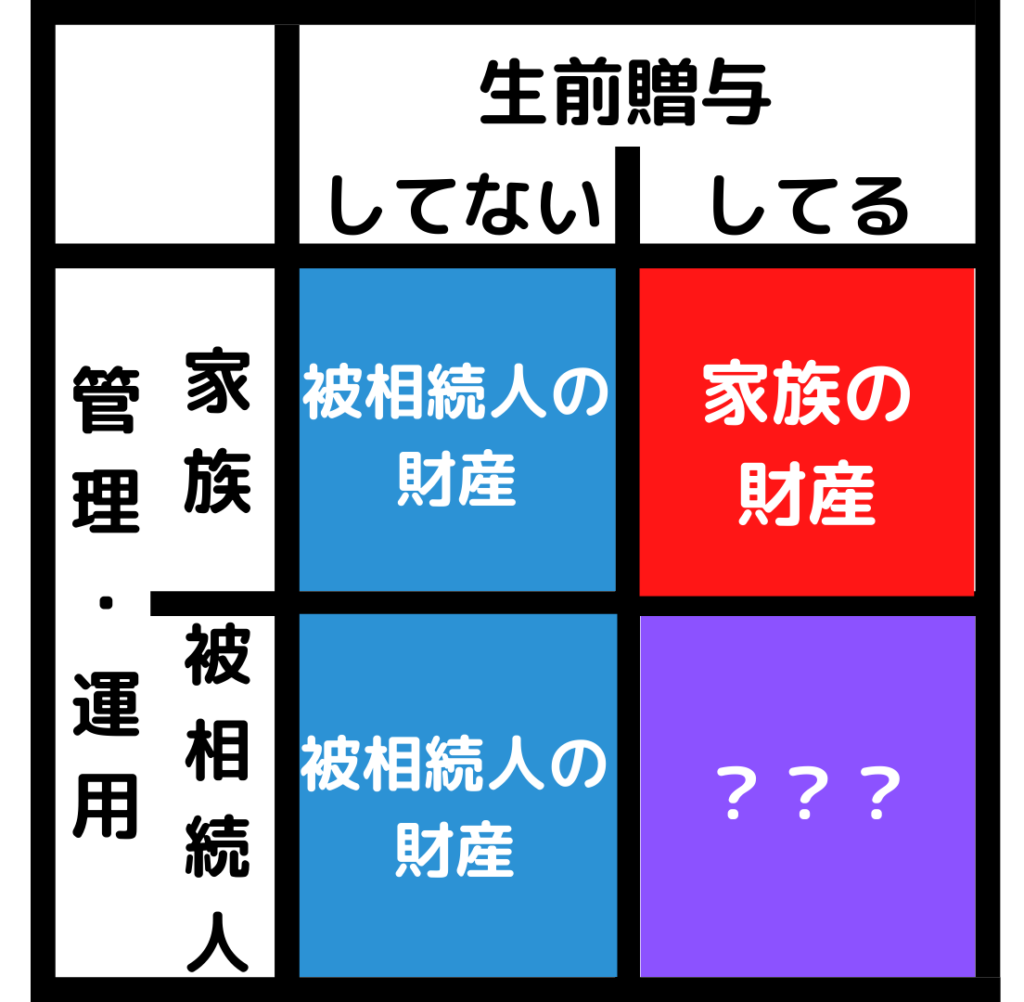

【②生前贈与】×【③管理・運用】

原資の次に重要な点は生前贈与です。

被相続人から家族に対して生前贈与した財産はれっきとしたその家族の財産です。

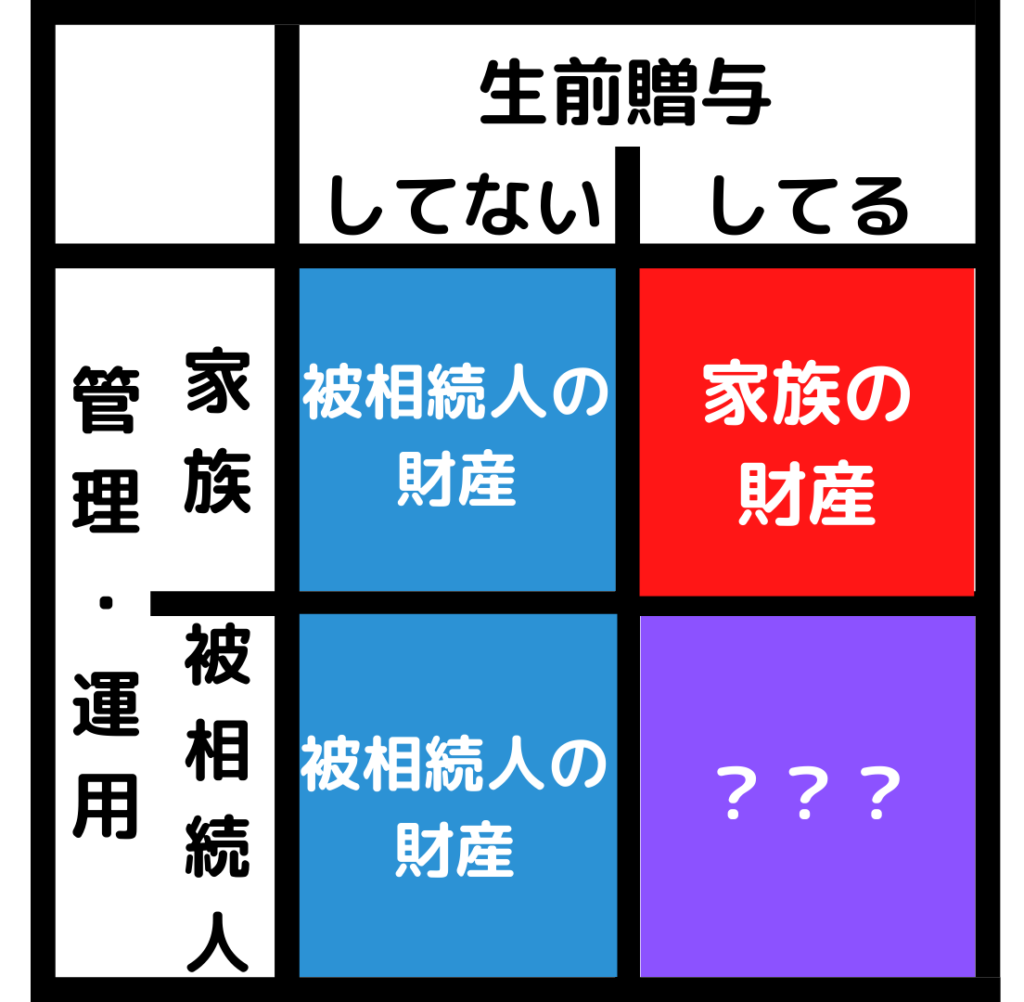

こちらも図にまとめました。

横軸が生前贈与の有無、縦軸が管理・運用者で4つのケースに区分しています。

生前贈与をしていない場合

図の左側は生前贈与をしていない場合。

この場合には管理・運用の状況にかかわらず被相続人の財産です。

生前贈与あり⇒管理・運用を本人がしている場合

図の右上、過去に生前贈与でもらった財産を本人が管理している場合には家族の財産となります。

生前贈与あり、だけど管理・運用は被相続人の場合

では図の右下の紫色の部分。

生前贈与でもらったけど、財産の管理を被相続人がしていた場合はどうなるでしょうか。

これは、判断が非常に難しいです。

そもそも、生前贈与でもらった財産をもらった本人(家族)が管理・運用していないのは若干不自然です。

ましてやあげた人(被相続人)が管理していたのならばなおさら不自然ですよね。

この場合、生前贈与の有効性を疑われます。

生前贈与はもらった人の受諾が必要な法律行為です。

相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生じます。

つまり「あげます」という意思に対して「もらいます」という受諾があって成立する、ということです。

その財産、ホントにもらったんですか?

↑、、と聞かれたときに、

うーん、なんとなくもらった記憶はあるのですが、細かいことは父に任せていたのでよく覚えていません。。

↑、、と答えてしまうと、生前贈与の契約が成立していない、と判断されてしまいます。

さきほどの図でいうとの左側の生前贈与していない財産として被相続人の財産とされてしまうのです。

『生前贈与でもらった財産の管理・運用を被相続人にまかせていた』という状況であれば家族の財産と見れる可能性もありますが、若干不自然さは残ります。

生前贈与したのであれば管理・運用も本人でするのが一番好ましいです。

未成年者への贈与の場合

父が未成年の孫に生前贈与していました。未成年なので親権者である親(わたし)が口座の管理をしていたのですが、この場合はどうなりますか?

未成年者でも法定代理人(親権者)の同意があれば生前贈与を受けることができます。

未成年者は財産管理を自分で行うことができないため、親が口座を管理します。

管理・運用は必ず本人が行う必要はありません。生前贈与が明確に実行されているのであれば、このような場合には孫の財産と認められます。

相続前に発覚した場合の対応

相続が発生する前に家族名義の財産が発覚した場合には、名義と実態を合わせる手続きを進めましょう。

財産の帰属があやふやのままにしておくと以下のようなデメリットがあります。

- 相続税申告時

…被相続人の財産に計上すべきや迷う。

迷った結果、税務調査の時に指摘される可能性もある - 遺産分割時

…相続人名義の財産なのに遺産分割の対象にするべきだ、と主張される。

財産の範囲でモメて遺産分割協議が長引く。

このようなデメリットから逃れるためにも名義と実態を合わせる手続きを進めましょう。

手続きは財産の種類ごとに↓のようなものです。

- 預金口座…解約の検討

- 証券口座…名義変更の検討

- 保険契約…契約者変更の検討

- 不動産 …名義変更の検討

相続後に発覚した場合の対応

相続後に発覚した場合には、まずは情報を整理することが先決です。

相続税の税務調査で一番のポイントは家族名義の財産の調査です。

税務調査のときには被相続人の口座だけでなく、相続人その他の家族名義の口座を調査します。

また、各個人の所得税の情報から可処分所得を把握しているため不自然に多すぎる財産に着目して調査を行います。

税務署の情報力はあなどれず隠そうと思っても隠せません。

家族名義の口座で相続財産にすべきものがあったときにはごまかそうとせずに以下の情報を整理して、相続財産に加えるべきかどうか判断しましょう。

- 原資はだれか?

- 各相続人の固有の収入(可処分所得)はどのくらいか?

- 管理・運用をしていた人はだれか?

- 生前贈与はしていたか?いつしたか?申告はしているか?贈与契約書はあるか?

原資はだれか?

財産の帰属で一番重要なポイントは『原資』です。

その財産の購入原資を負担した人を調べましょう。

通帳や購入時の資料(売買契約書、領収書、保険証券、口座開設時の書類)などから原資の負担関係を調べることができます。

通帳については過去10年間前のものであれば手数料はかかりますが再発行ができます。

通帳が手元にない場合には再発行も検討しましょう。

各相続人の固有の収入(可処分所得)はどのくらいか?

『原資』の資料がすべて揃わないケースもあると思います。

その場合には各相続人のこれまでの収入(可処分所得)が原資を判断する上でのポイントになることがあります。

確定申告書、源泉徴収票、過去の給与明細、年金収入が確認できる資料などから確認することができます。

実家の相続で財産をもらったなどの固有の理由があれば、それを説明できる資料を探しましょう。

管理・運用をしていた人はだれか?

財産の管理状況も判断のポイントとなります。

預金口座であれば通帳・キャッシュカード・銀行印を管理していた人はだれか?銀行印はどれか?(被相続人の銀行印とは別のものか?)、証券口座であれば配当金を受け取っていた人はだれか?などの情報を整理しましょう。

生前贈与はしていたか?いつしたか?申告はしているか?贈与契約書はあるか?

生前贈与も大事なポイントです。

生前贈与をしていたのであれば、いつしたか?贈与契約書があるかどうか?贈与税申告をしているか?など生前贈与の事実を整理しましょう。

なお、贈与契約書や贈与税申告書がなくても贈与が成立していることもあります。まずは書類の有無だけではなく、贈与の認識を整理しましょう。

まとめ

今回は家族名義の財産に相続税がかかるかどうかを判断するためのポイントについてお話ししました。

- 【原資】

- 【生前贈与】

- 【管理・運用】

相続税申告を進めるときには↑の3つのポイントを整理する必要があります。

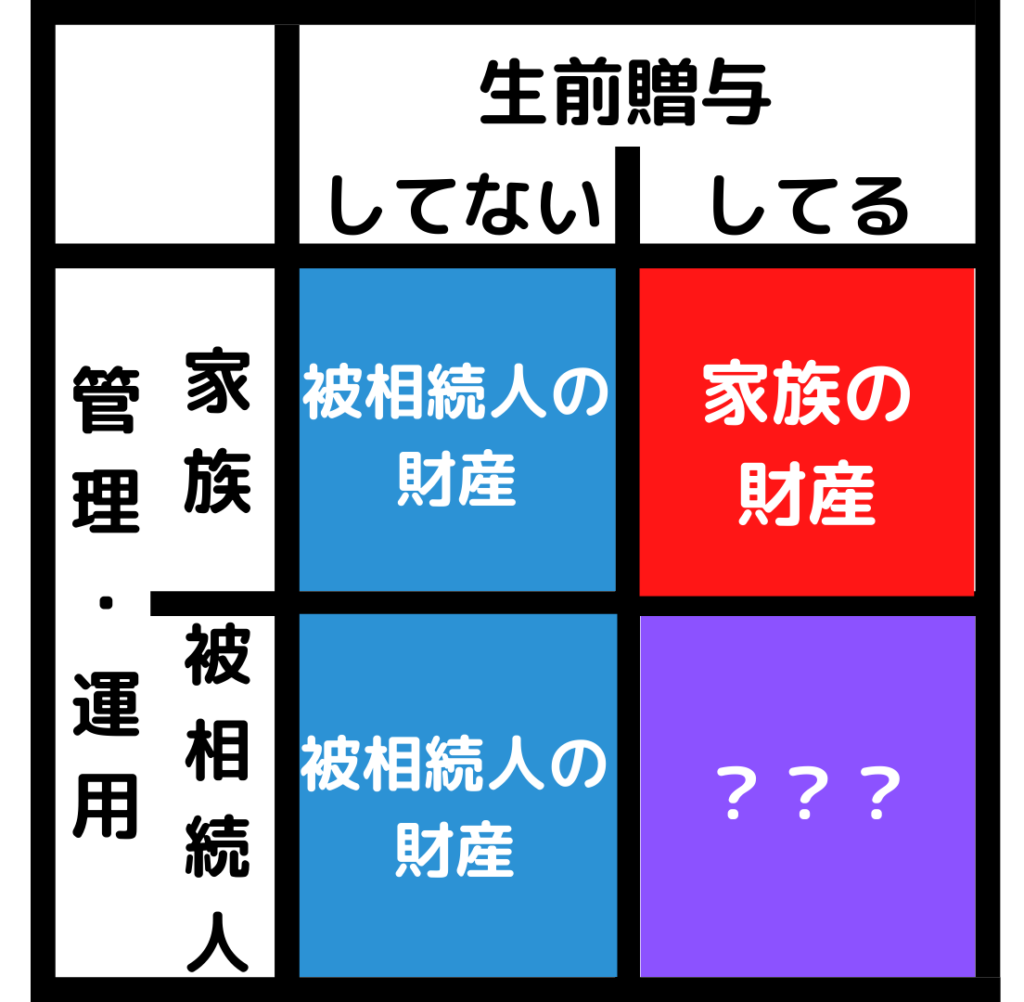

情報の整理ができたら↓の図に当てはめて財産の帰属を判断してみましょう。

家族名義の財産で被相続人に帰属するものが発覚した場合には、相続前であれば実態と形式を合わせるために預金の解約手続きなどを進めましょう。

相続後に発覚した場合には、ごまかそうとせず情報を整理した上で相続税申告に加えるべきか改めて判断しましょう。判断に迷ったときには自分で申告しようとせず、相続税申告に詳しい税理士にアドバイスをもらうと安心です。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 27,500円 |

| 90分コース | 46,200円 |

| 180分コース | 83,600円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓