相続税申告するときには過去の贈与内容の確認が必要です。

相続税は被相続人の財産だけではなく過去の贈与にもかかるからです。

、、、と、言う話をすると

すみません、、贈与税の申告書が見当たらず贈与の内容を忘れてしまいました。

という人や

兄と遺産分割でもめていて過去の贈与のことを聞いても教えてくれないんです。

という人からの嘆きの相談をよく受けます。。

今回はそんな人向けに過去の贈与税申告を確認する方法について解説します。

確認方法は2つあり、誰の分を確認するかで手続きが異なります。

- 自分が申告した内容を確認する方法

→申告書等閲覧サービス - 他の相続人が申告した内容を確認する方法

→相続税法第49条第1項の規定に基づく開示請求

それぞれの手続きの内容や手続き方法について解説していきます。

申請書の書き方まで解説していますのでぜひ最後までご覧ください。

自分が申告した内容を確認する方法

申告書等閲覧サービスとは税務署で保管されている申告書などを閲覧できる行政サービスです。

行政サービスのため費用はかかりません。

所定の手続きを行うことで過去に提出した申告書などを見せてくれます。

あくまで『閲覧』なのでコピーなどはもらえません。

写真撮影は認められていますが、動画はNGとなっています。

手続きのおおまかな流れは以下のとおりです。

- 必要書類を集める

- 申請書や委任状を書く

- 税務署に郵送する

- 税務署からの連絡を待つ

- 税務署との日程調整後、税務署に出向いて閲覧する

注意!すべての贈与は把握できない

閲覧サービスを利用してもすべての贈与は把握できません。

なぜなら、あくまで税務署に保管されている申告書が閲覧対象だからです。

下記↓の記載しているものはそもそも税務署に提出していない贈与は閲覧サービスを利用してもわかりません。

- 110万円以下で申告義務がないもの

- 110万円を超えているけど申告していないもの

申告書等閲覧サービスと個人情報開示請求の違い

| 申告書等閲覧サービス | 保有個人情報開示請求 | |

|---|---|---|

| 利用場面 | 申告内容を確認したい | 提出済の申告書のコピーをもらうことで所得証明などに使いたい |

| 書面で交付 | コピー不可(写真撮影はOK) | 書面でもらえる |

| 手数料 | 無料 | 300円 |

| 日数 | 開示請求に比べるとかからない | 時間かかる(2週間から1カ月が目安) |

申告書等閲覧サービスと似た制度として保有個人情報開示請求という制度がありますが

贈与税申告書の内容確認をする場合にはこの制度ではなく閲覧サービスを利用するのが好ましいです。

保有個人情報開示請求とは過去に提出した申告書などをコピーでもらうことができる制度です。

住宅ローンを組む時などに所得を証明する資料として確定申告書のコピーが必要になるときに利用されることが多いです。

書面でもらえるのはメリットですが、1件300円の手数料がかかり開示請求まで時間がかかることがデメリットです。

本記事では保有個人情報開示請求についての詳細の解説は割愛しています。

必要書類

申告書等閲覧サービスを利用するときに必要な書類は下記のとおりです。

本人が申請する場合と代理人が申請する場合で必要な書類が異なります。

- 申請者の氏名・住所が確認できる本人確認書類

- 代理人の氏名・住所が確認できる本人確認書類

- 本人との親族関係が確認できる以下の書類のいずれか

- 戸籍謄本(申請日前30日以内に発行されたもの)

- 住民票の写し(申請日前30日以内に発行されたもの)

- 健康保険等の被保険者証等

- 申請者の印鑑証明書(発行から30日以内のもの)

- 申請者の実印が押印された委任状

委任状の書き方

委任状は税務署で定められたフォーマットがあります。フォーマットと記入例は以下からダウンロード可能です。

記入例について以下で補足します。

税目等

税目は贈与税です。その他をチェックして『贈与税』と記入しましょう。

閲覧する申告書等の事業年度

一番上にチェックをいれて閲覧したい申告書の対象年を記入しましょう。

記入した年分の申告書しか確認してもらえませんので注意が必要です。

贈与年がいつだったかあやふや、、、という場合には平成15年~を記載をすると漏れなく確認できます。

対象書類

対象となる書類にチェックをいれます。

贈与税は確定申告書にチェックをいれましょう。

修正申告書(申告書の再提出)をしている可能性もあるので修正申告書にもチェックをいれると漏れなく確認できます。

閲覧時の方法

『書き写しの他写真撮影が許可された書類は書き写しを希望する』にチェックをいれましょう。

ここにチェックをいれないと写真撮影ができず、白紙に書き写すことになり手間がかかります。

申請書の書き方

申請書と記入例は以下からダウンロード可能です。

記載例について以下、補足します。

税目等及び閲覧する申告書等の事業年度等

税目はその他をチェックして贈与税と記入し、その下に対象となる贈与年を記入しましょう。

記入した年分の申告書しか確認してもらえませんので注意です。

贈与年がいつだったかあやふや、、、という場合には平成15年~を記載をすると漏れなく確認できます。

対象書類

対象となる書類にチェックをいれます。

贈与税は確定申告書にチェックをいれましょう。

修正申告書(申告書の再提出)をしている可能性もあるので修正申告書にもチェックをいれると漏れなく確認できます。

写真撮影の希望

写真撮影を希望する場合にはこちらの欄にチェックをいれる必要があります。

写真撮影につかう機器も事前に以下から選択する必要があります。

- デジタルカメラ

- スマートフォン

- タブレット

- 携帯電話

- その他

スマートフォンとタブレットまで区別させるとは意外と細かいですね。。

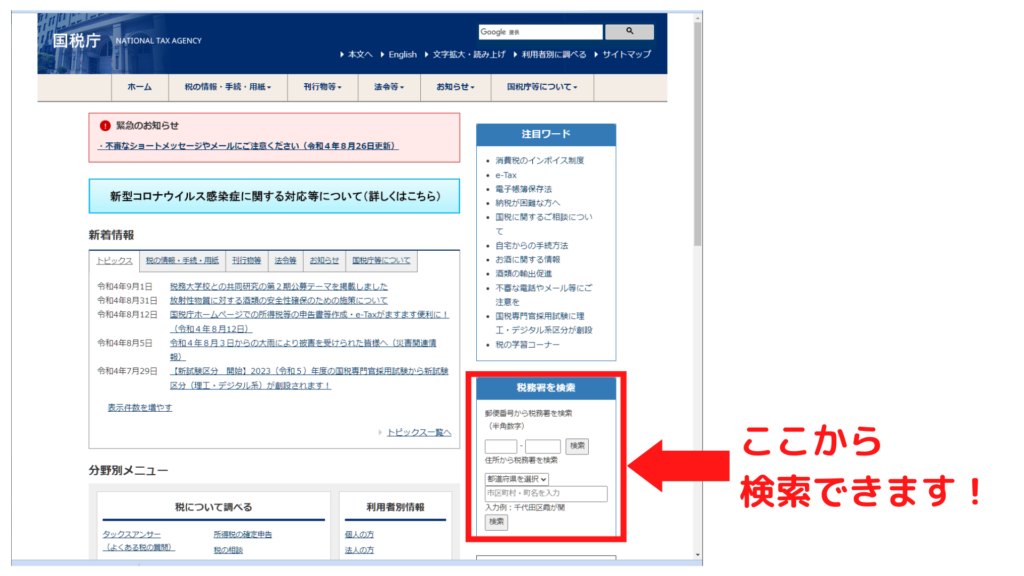

提出先

申請書は自分の住所を管轄する税務署に提出します。

住所移転したことがある場合には移転前の税務署にも手続きする必要があります。

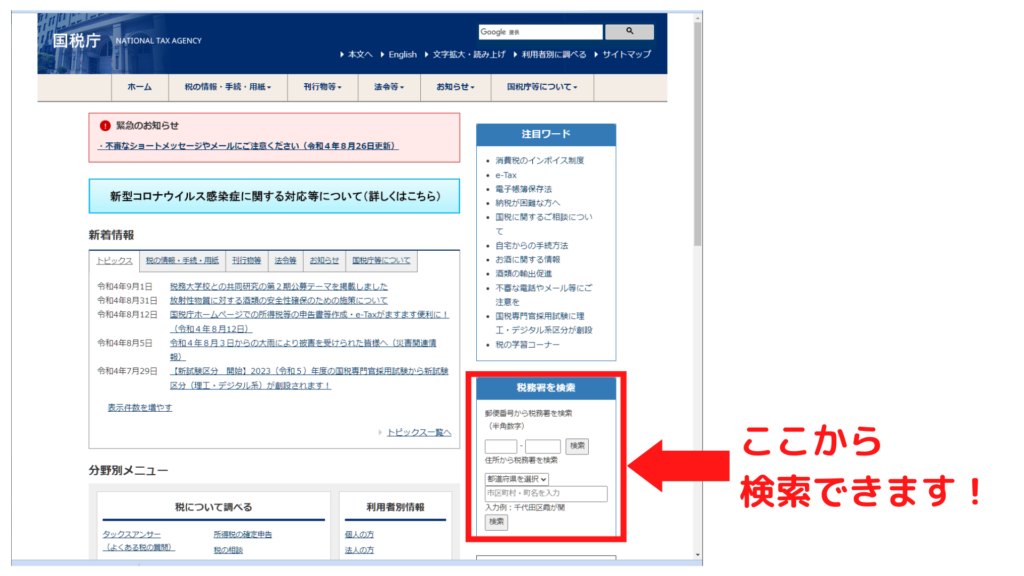

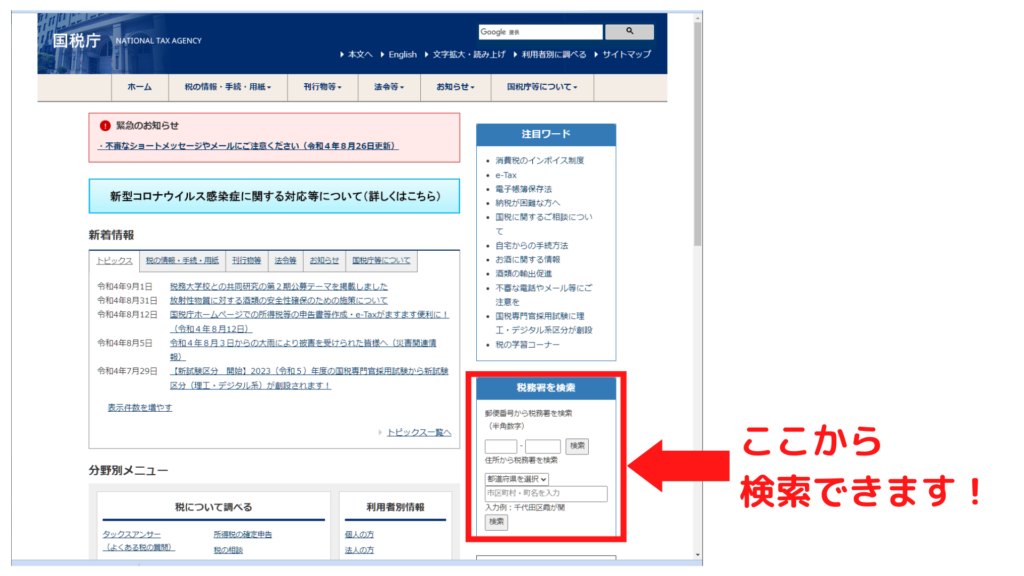

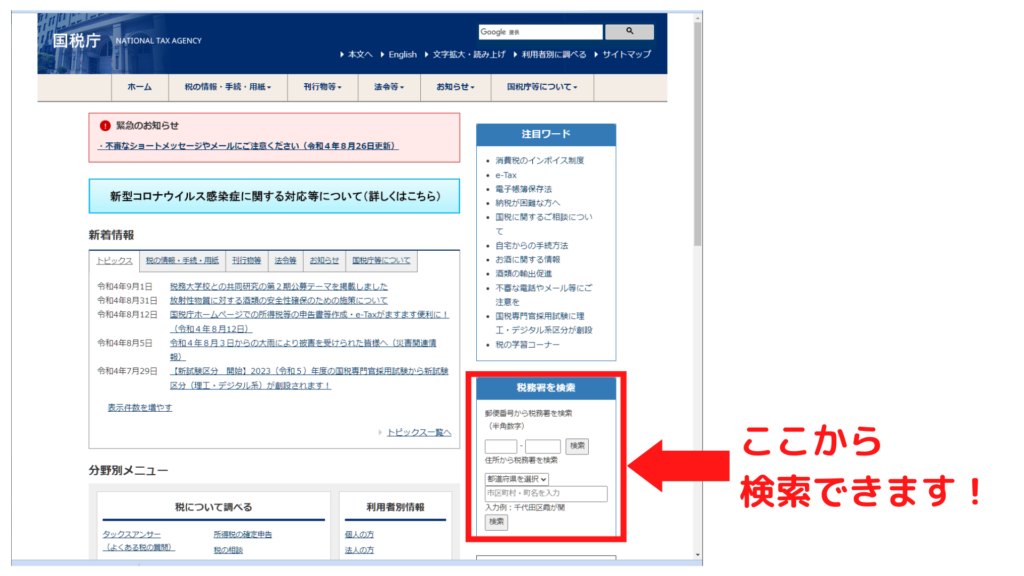

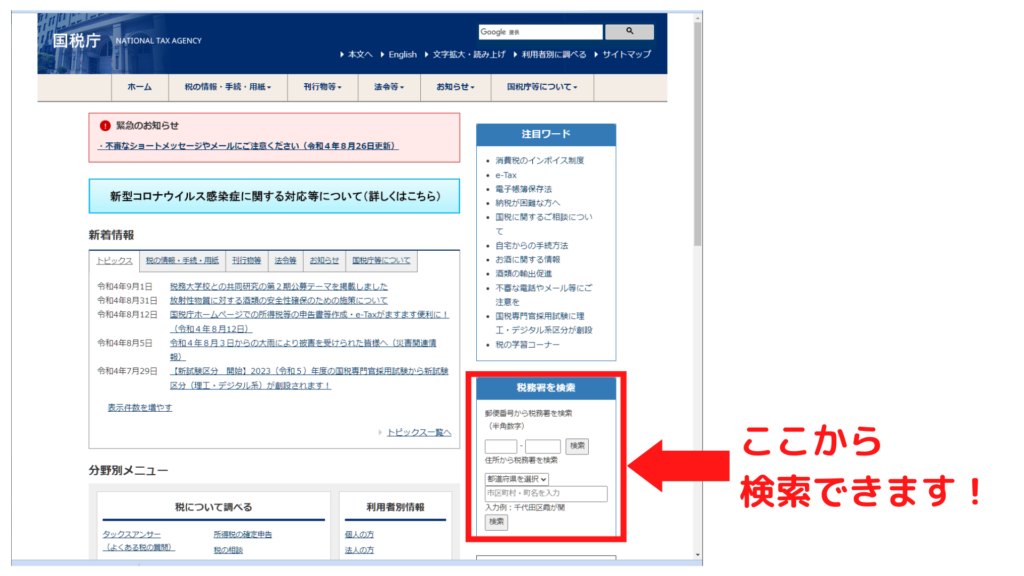

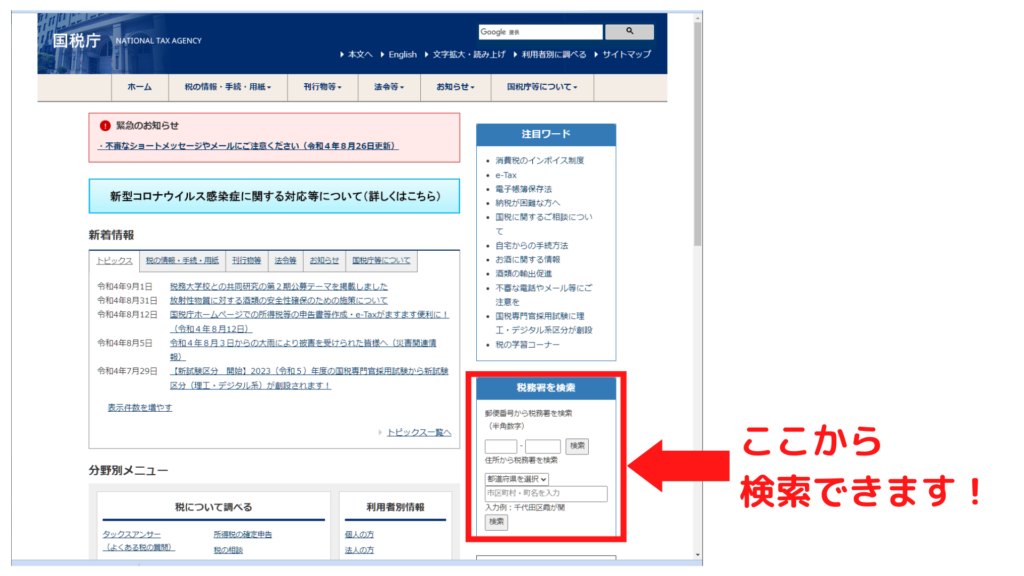

税務署の管轄は国税庁のトップページから郵便番号を入力して検索することが可能です。

他の相続人が申告した内容を確認する方法

相続税申告には他の相続人の贈与の情報も必要です。

相続税は『自分がもらった財産』だけで計算するのではなく、『相続人等がもらった財産全体』で計算するからです。

相続人同士の関係性がよい場合にはお互いの贈与の情報を開示をして申告書を作れるので問題ありませんが、関係性が悪い場合、聞いても教えてくれないケースもあります。

そんなときには相続税法第49条第1項の規定に基づく開示請求を利用しましょう。

手続きのおおまかな流れは以下のとおりです。

- 必要書類を集める

- 申請書や委任状を書く

- 税務署に郵送する

- 税務署との日程調整後、税務署に出向いて閲覧するもしくは開示結果が郵送される

注意!すべての贈与は把握できない

開示請求を利用してもすべての贈与は把握できません。

なぜなら、あくまで税務署に保管されている申告書が閲覧対象だからです。

- 110万円以下で申告義務がないもの

- 110万円を超えているけど申告していないもの

↑など、そもそも税務署に提出していない贈与は閲覧サービスを利用してもわかりません。

注意!贈与の内訳は把握できない

開示請求といっても他の相続人の贈与の詳細まで開示されません。

開示される情報は以下の2点です。

- 開示請求対象者全員の「3年以内暦年贈与合計」

- 開示請求対象者全員の「相続時精算課税贈与合計」

相続税申告書作成で必要となる最低限の情報である開示対象者全員の合計額しか開示されません。

そのため、受贈者ごとの金額、贈与年、贈与内容など贈与の詳細は開示されません。

開示請求することで他の相続人の贈与を暴き、遺産分割協議をする上での交渉材料にするぞ!

↑ということはできませんので注意しましょう。

相続税法第49条第1項の規定に基づく開示請求とはあくまで相続税申告書作成に必要な最低限の情報を開示する制度ということを理解しましょう。

必要書類

必要資料は以下のとおりです。遺産分割や遺言書の状況で必要資料が異なります。

- 遺産分割協議書の写し

- 遺言書の写し

- 開示請求者及び開示対象者に係る戸籍謄本

上記のほか、開示書を郵送で受け取る場合は以下2点も必要になります。

・住民票

・切手を貼付した返信用封筒

代理人が手続きする場合には委任状が必要です。以下からダウンロードして記載しましょう。

委任状(PDF/261KB)

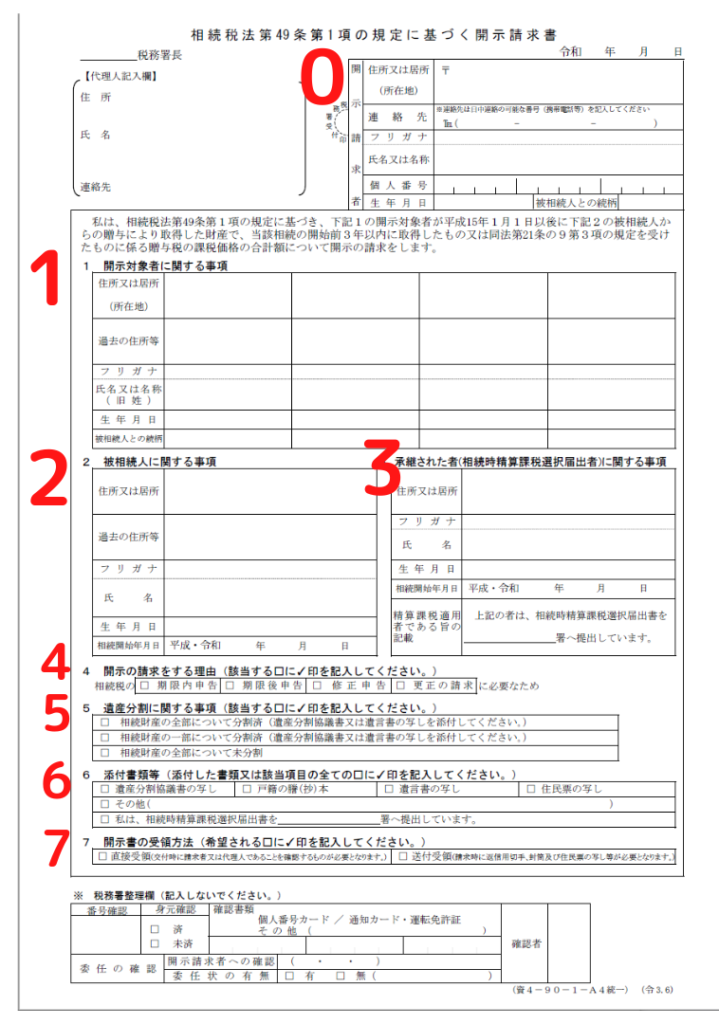

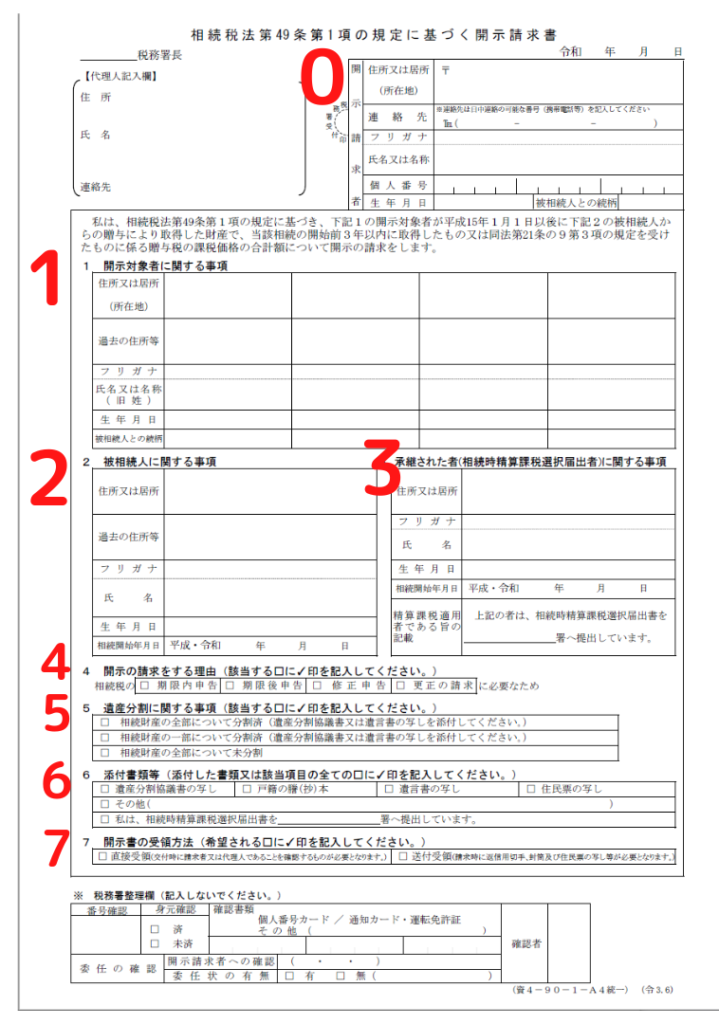

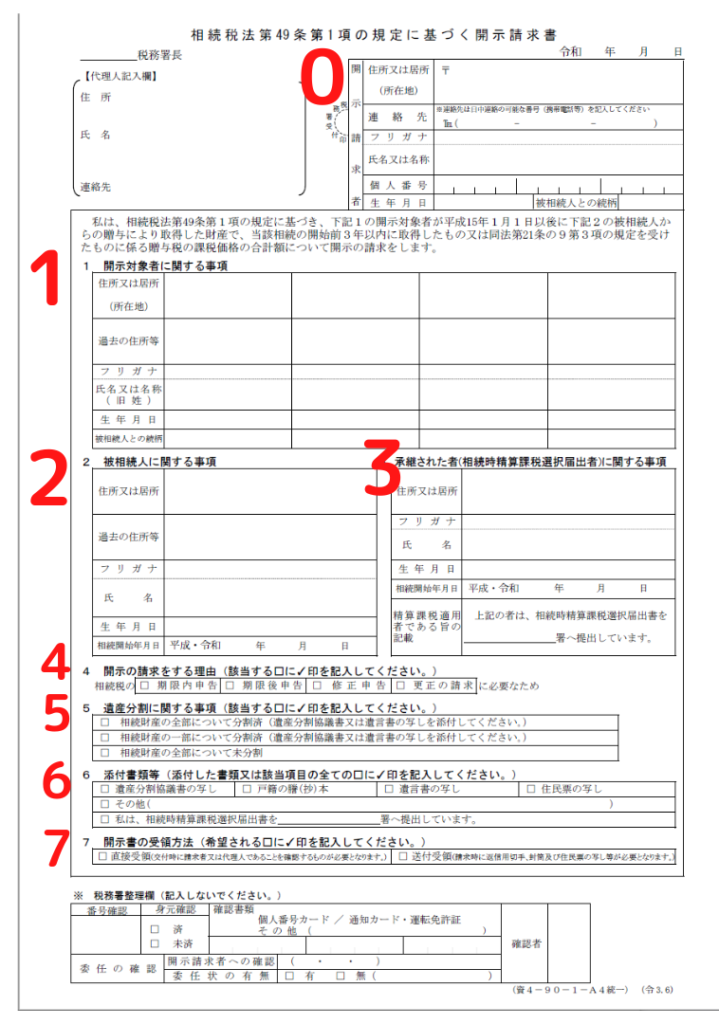

申請書の書き方

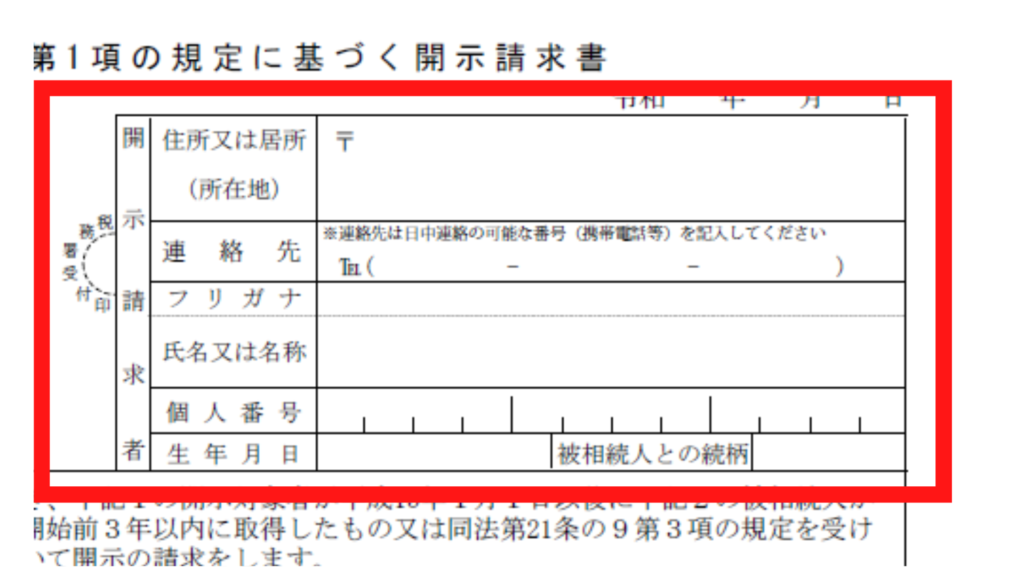

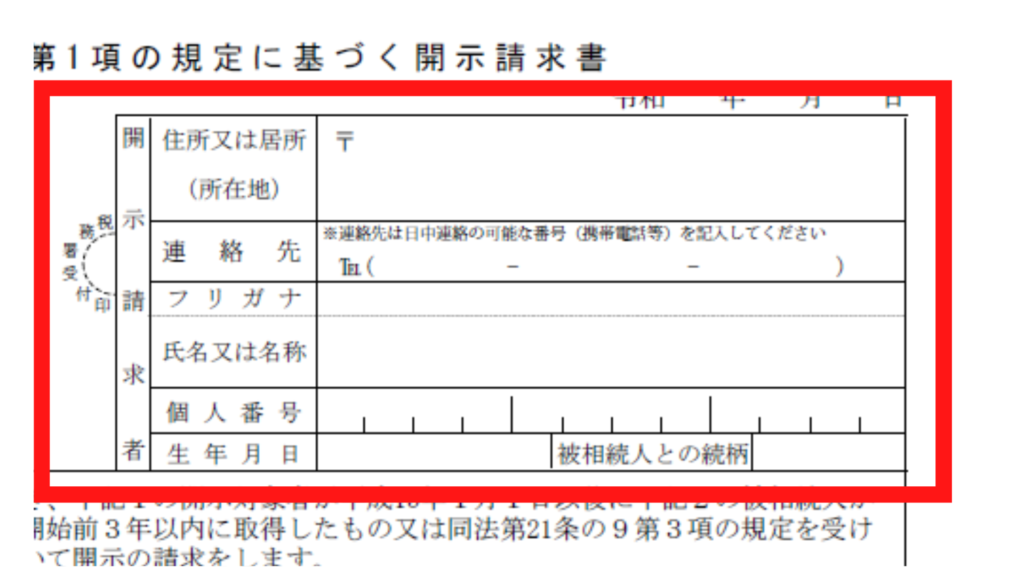

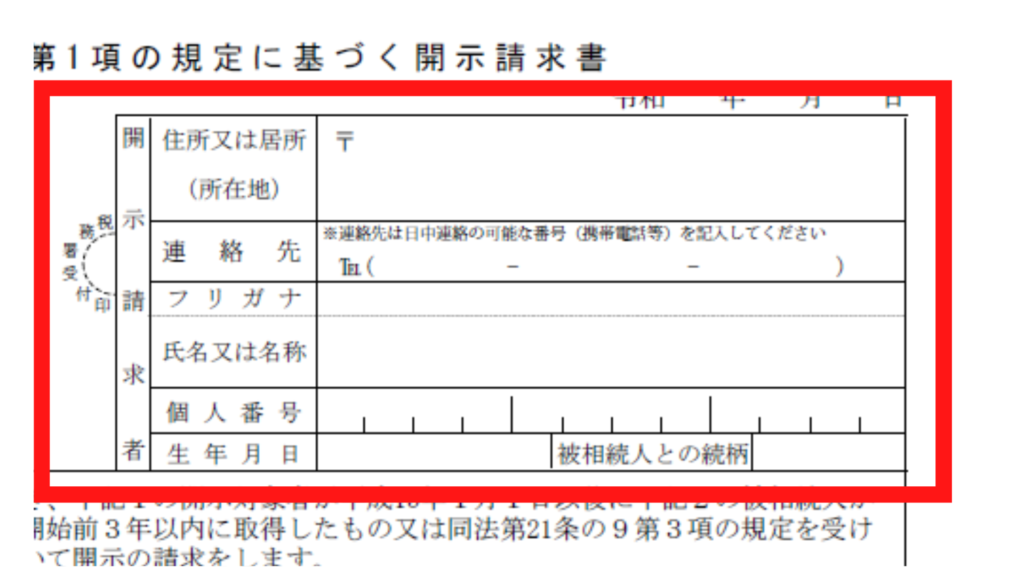

開示請求につかう申請書は↓こんな感じです。記載する項目が多いので以下で項目ごとに解説します。

0 開示請求者

開示請求を行う人の住所などを記載してください。

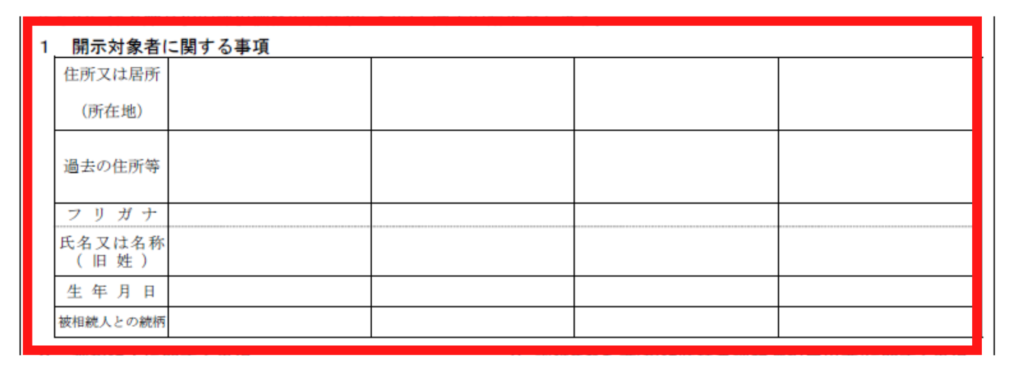

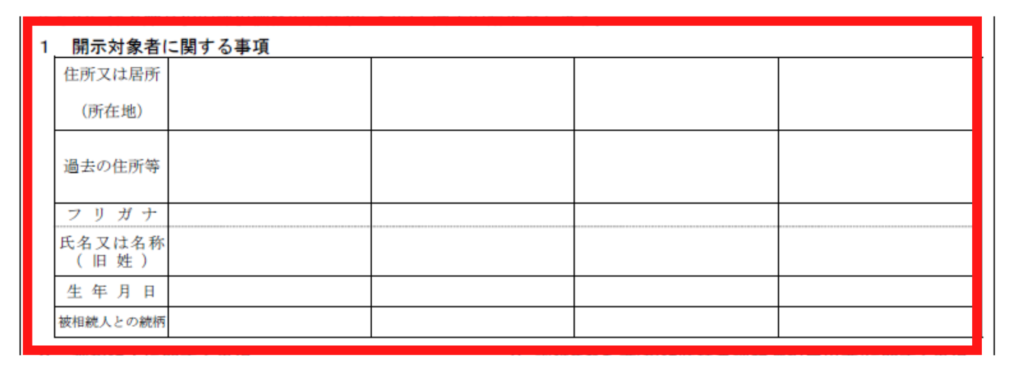

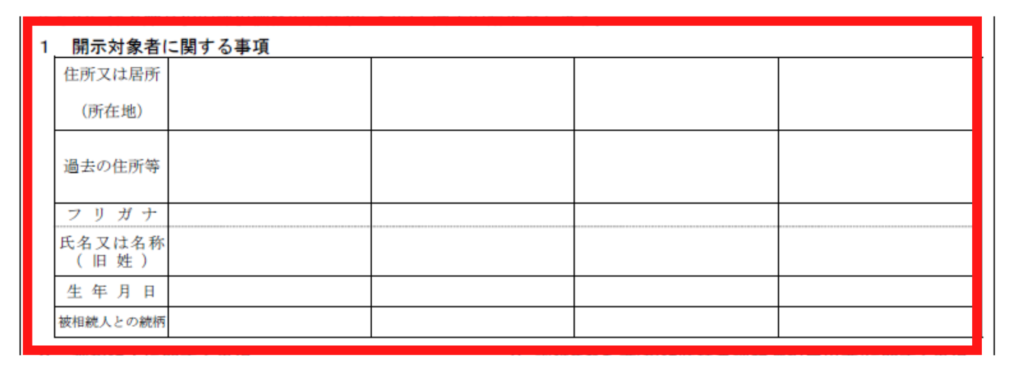

1 開示対象者に関する事項

開示対象者とは贈与税の申告内容の確認をしたい他の相続人などのことです。

開示対象者の住所などを記載してください。同時に複数人分記載することも可能です。

5人以上の場合には2枚目(開示請求書付表)に記載します。

贈与税の内容がわかっている相続人名の記載はしないほうが好ましいです。

開示結果は開示対象者全員の合計で表示されるため混乱します。

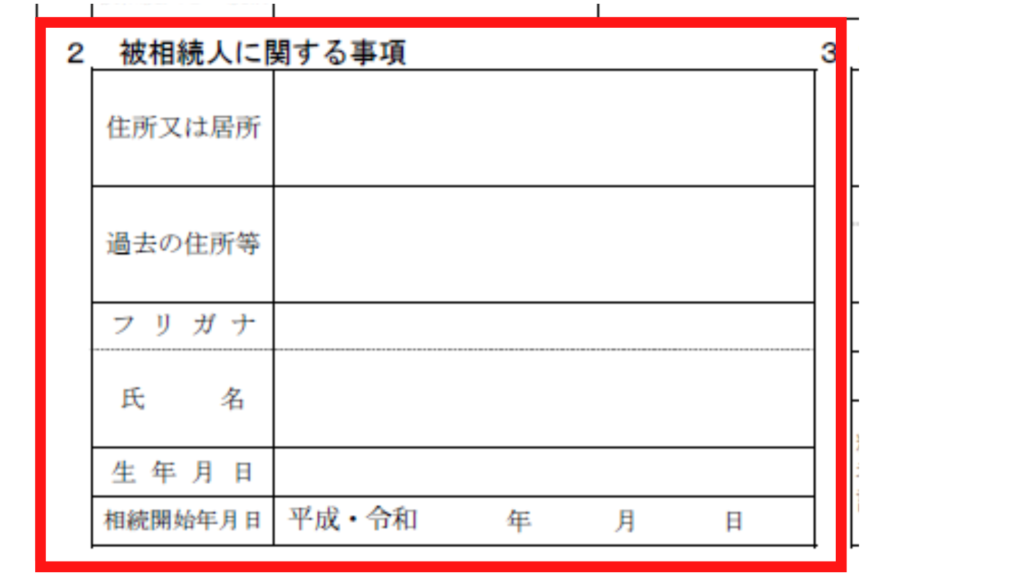

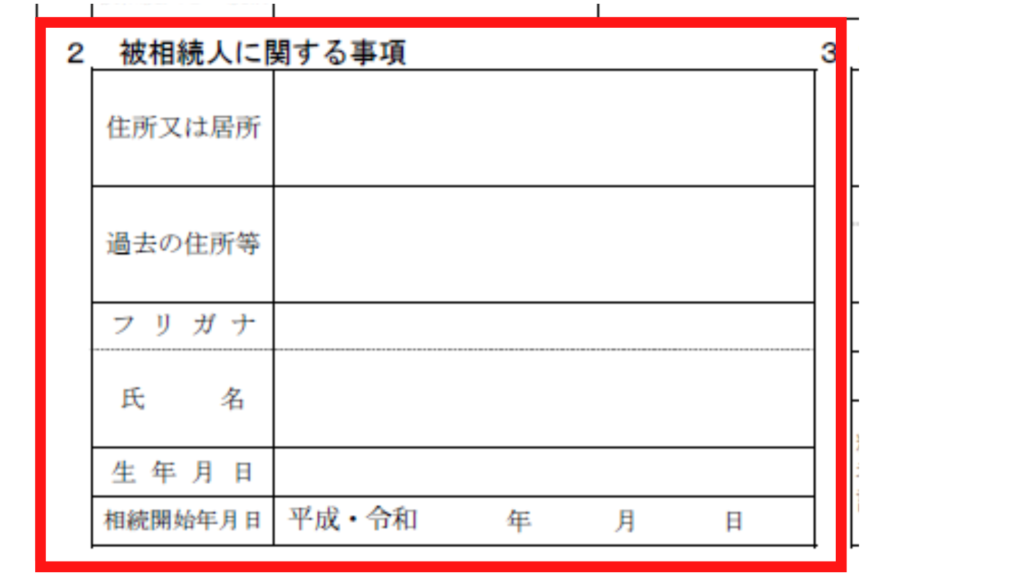

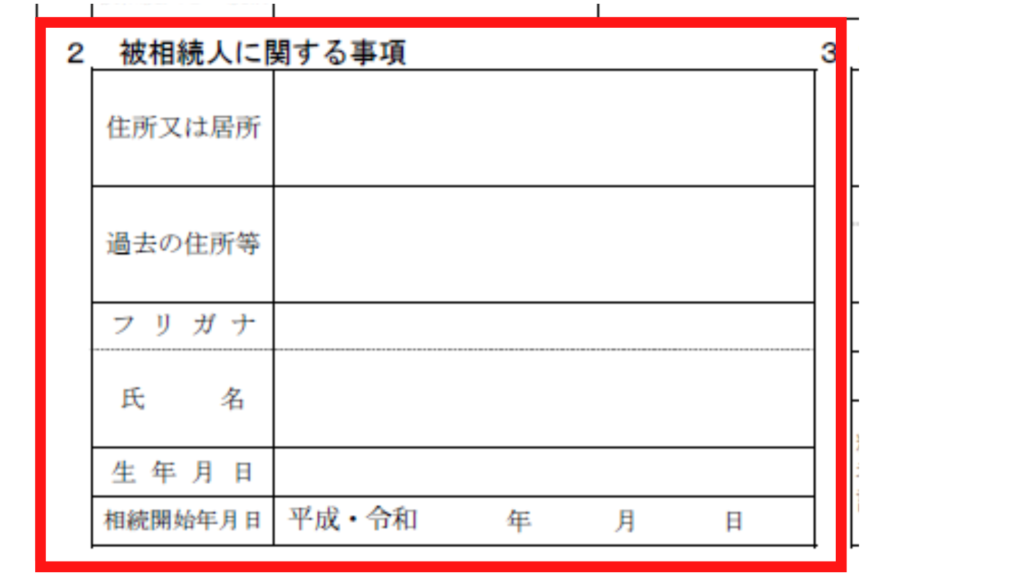

2 被相続人に関する事項

被相続人の住所などを記載してください。

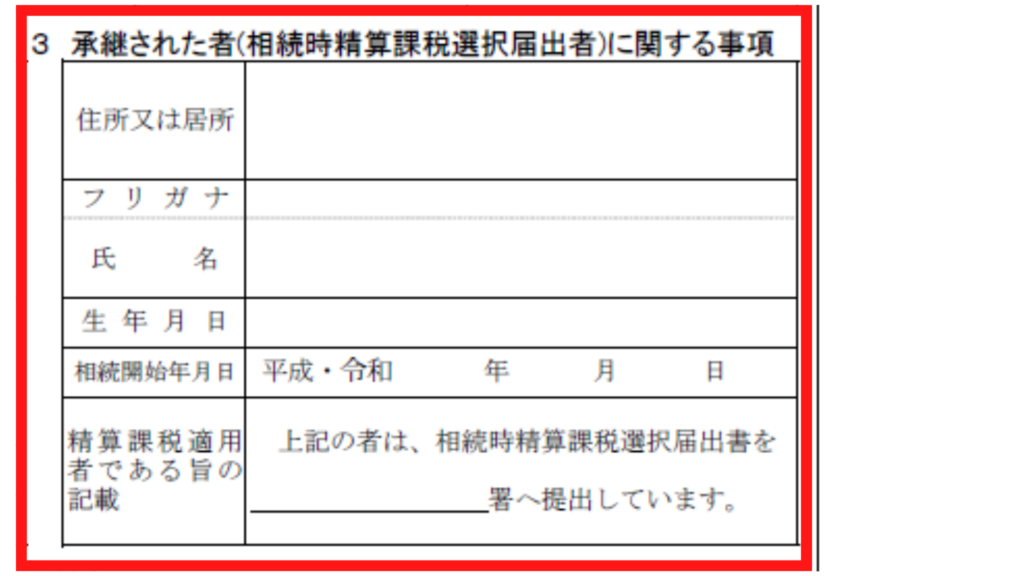

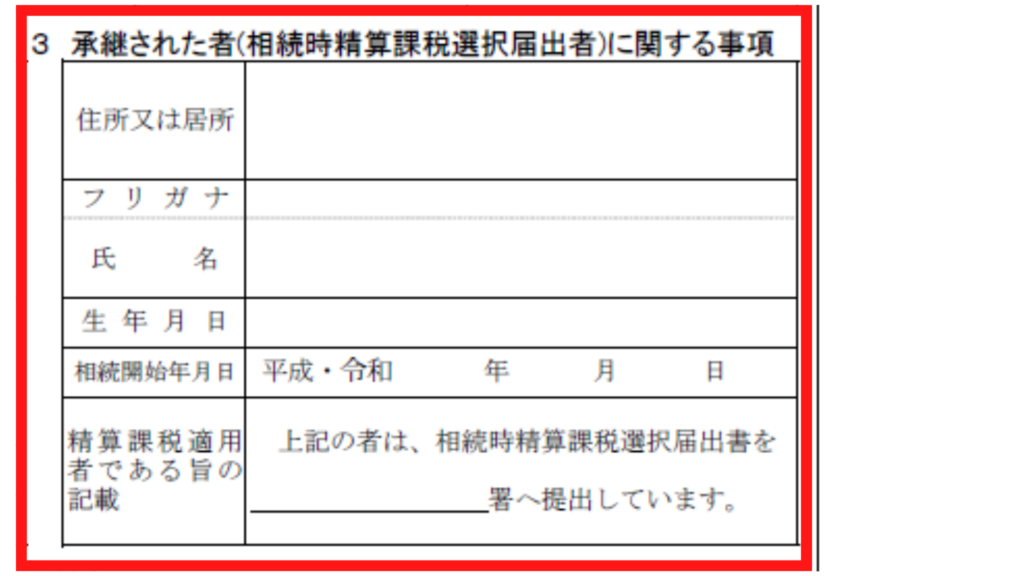

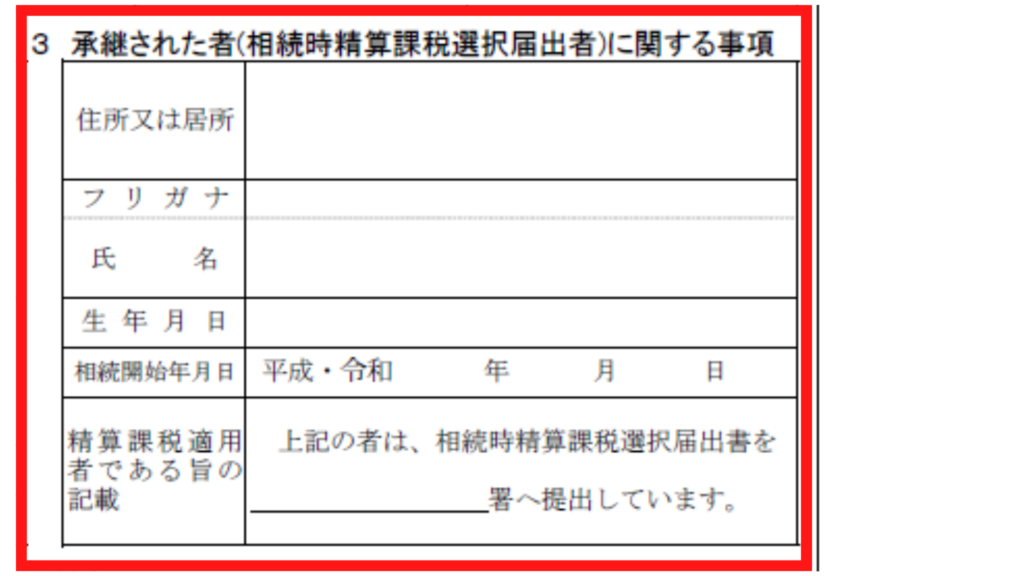

3 承継された者(相続時精算課税選択届出書)に関する事項

この欄は相続時精算課税選択届出書を提出していた者が既に死亡している場合に記載が必要になります。

該当がない場合には記載不要です。

4 開示の請求をする理由

次のうち該当するものにチェックを入れてください

- 期限内申告…通常の場合

- 期限後申告…申告期限後に提出する場合

- 修正申告…申告書を再提出する場合

- 更正の請求…払いすぎた税金を還付する場合

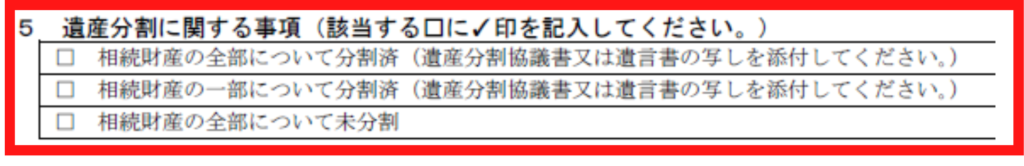

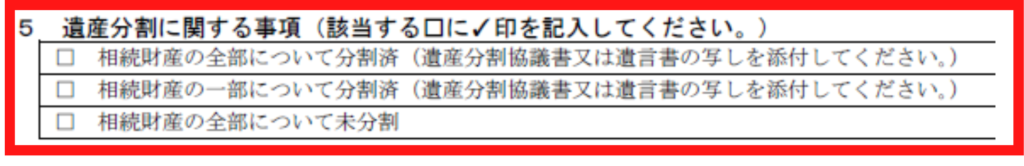

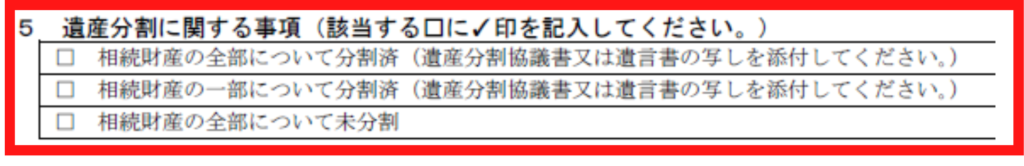

5 遺産分割に関する事項

次のうち該当するものにチェックを入れてください

- 相続財産の全部について分割済

- 相続財産の一部について分割済

- 相続財産の全部について未分割

遺産分割協議書や遺言書で財産について分割が終わっている場合には1もしくは2をチェックすることになります。

相続財産の分割が終わっていない場合には3相続財産の全部について未分割をチェックしてください

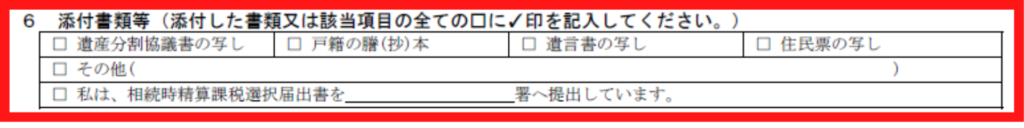

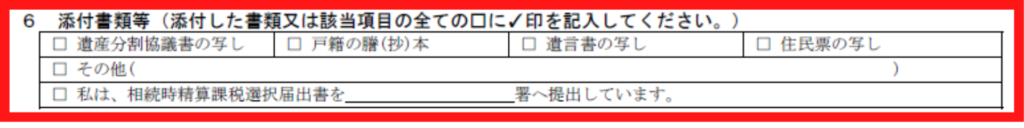

6 添付書類

添付する書類にチェックを入れてください

- 遺産分割協議書の写し…5にて相続財産について分割済を選んだ場合

- 戸籍謄本…5にて相続財産について未分割を選んだ場合

- 遺言書の写し…5にて相続財産について分割済を選んだ場合

- 住民票の写し…開示書を郵送にて受領する場合

▢私は、相続時精算課税選択届出書を_____署に提出しています。

→この欄は開示請求者が相続精算課税選択届出書を提出している場合チェックして、相続時精算課税選択届出書を提出した税務署名を記入してください。

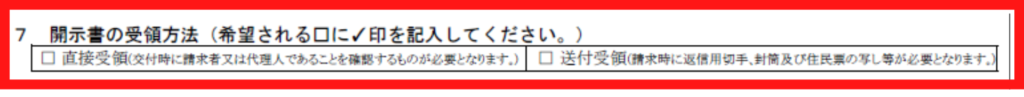

7 開示書の受領方法

開示書の受取は以下から選べます。希望する方にチェックを入れてください。

- 直接受領(税務署で受取)

- 送付受領(開示請求書の自宅に郵送)

請求時期に注意!

開示請求ができるのは被相続人が死亡した年の3月16日以後になります。

贈与税の申告期限が3月15日のため16日以後でないと開示結果の集計ができないからです。

事前に申請しても受け付けてくれず再提出になってしまうので気をつけましょう。

提出先

開示請求は被相続人の死亡時の住所地を管轄する税務署に提出します。

相続人の住所地を管轄する税務署ではないので間違えないようにしましょう。

税務署の管轄は国税庁のトップページから郵便番号を入力して検索することが可能です。

国税庁HP→https://www.nta.go.jp/

まとめ

過去の贈与税申告を確認する方法について解説しました。

- 自分が申告した内容を確認する方法

→申告書等閲覧サービス - 他の相続人が申告した内容を確認する方法

→相続税法第49条第1項の規定に基づく開示請求

すべての贈与は確認できませんが、手続きをすることで正しい相続税申告書作成に一歩近づきます。

いずれの手続きも時間がかかります。早めにとりかかることで余裕をもって手続きを進めましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 19,800円 |

| 90分コース | 29,700円 |

| 180分コース | 49,500円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓