日本の相続税は日本国に払う税金です。原則として税金がかかる対象は国内の財産だけではなく海外の財産にも及びます。

ただし相続人と被相続人がどちらも外国人の場合など、一定の場合には海外の財産に相続税がかかりません。

相続税の課税財産の範囲はグローバル化への対応と租税回避の防止への対応のせめぎ合いで規定が複雑になっています。

今回は相続税の課税財産の範囲について解説していきます。

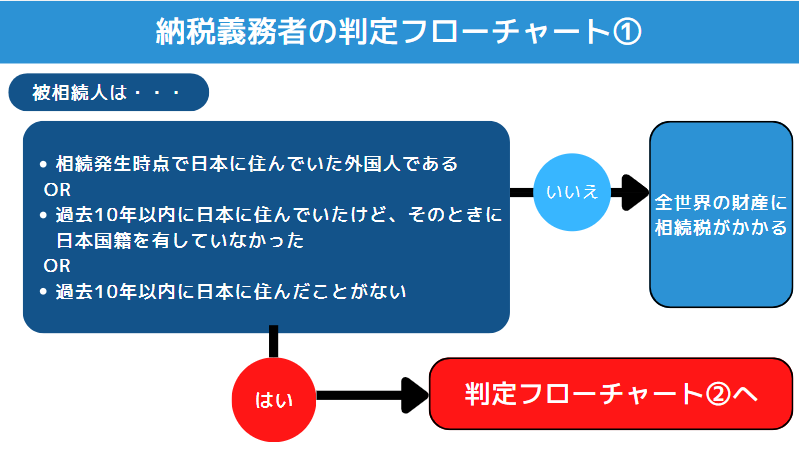

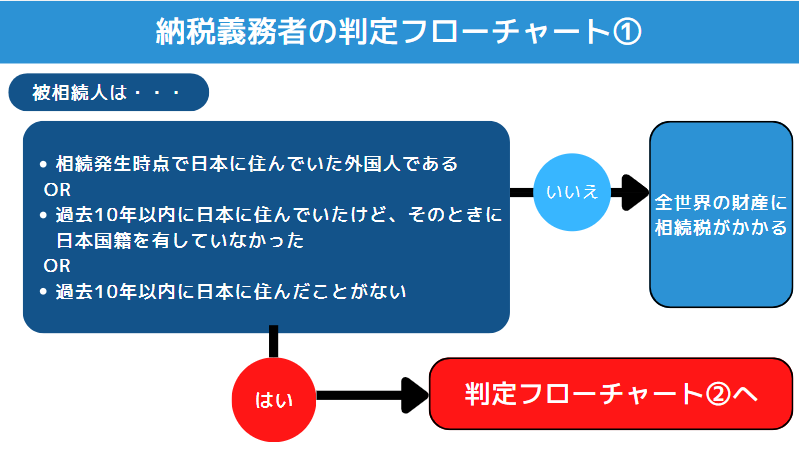

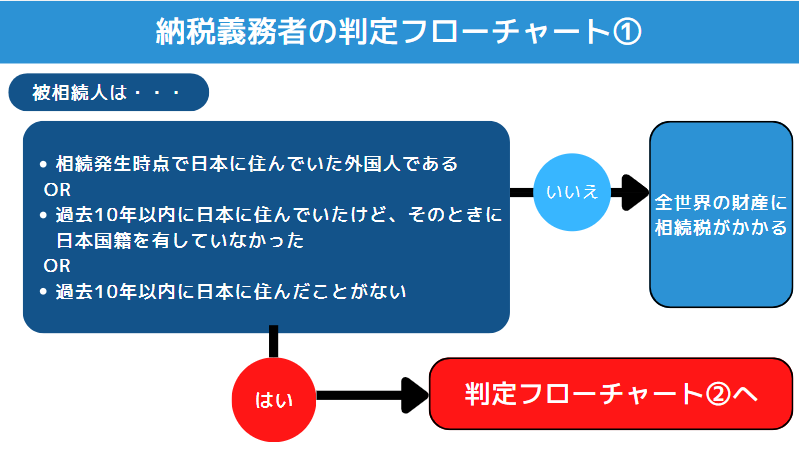

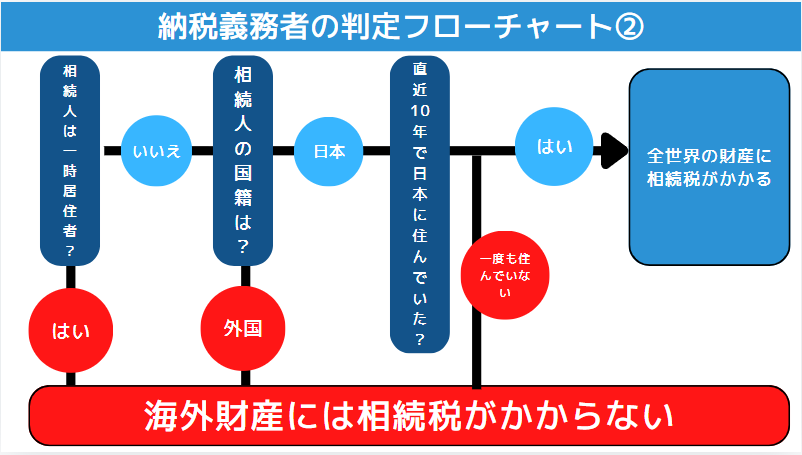

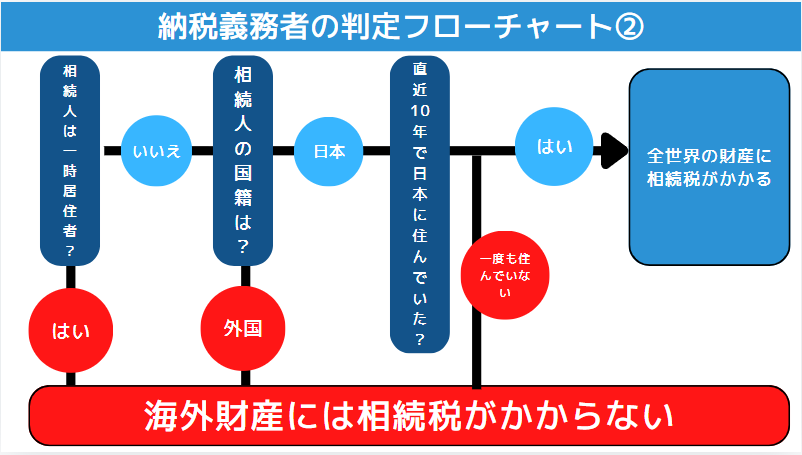

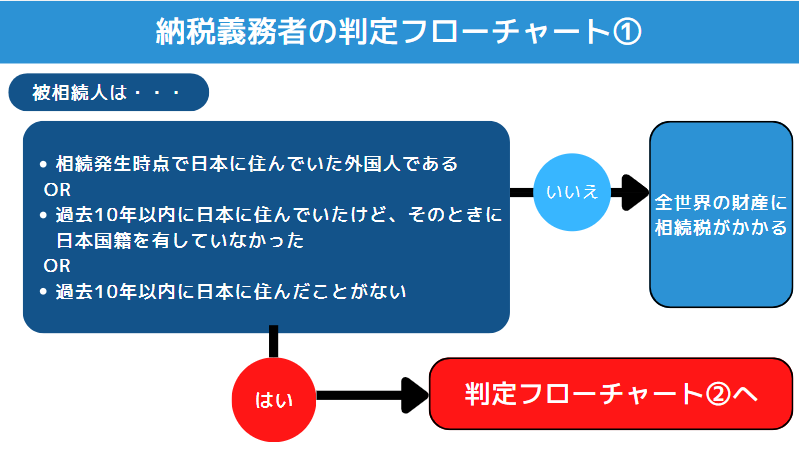

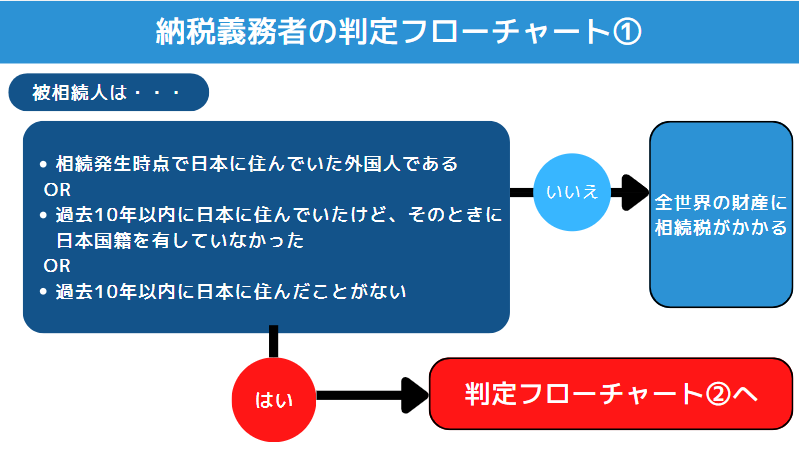

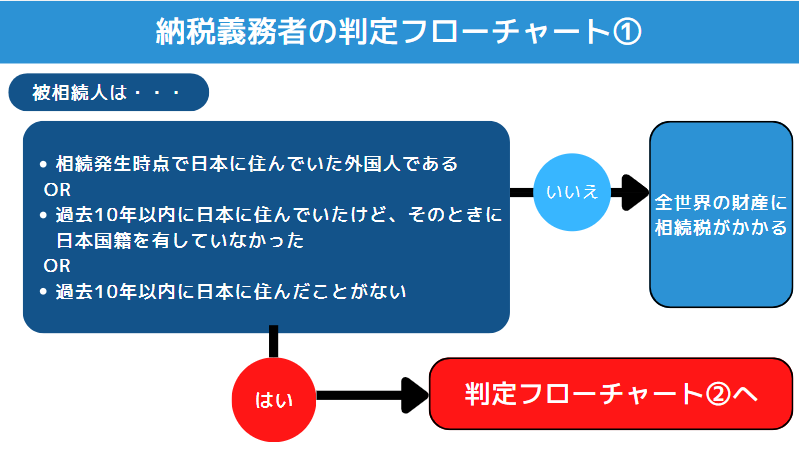

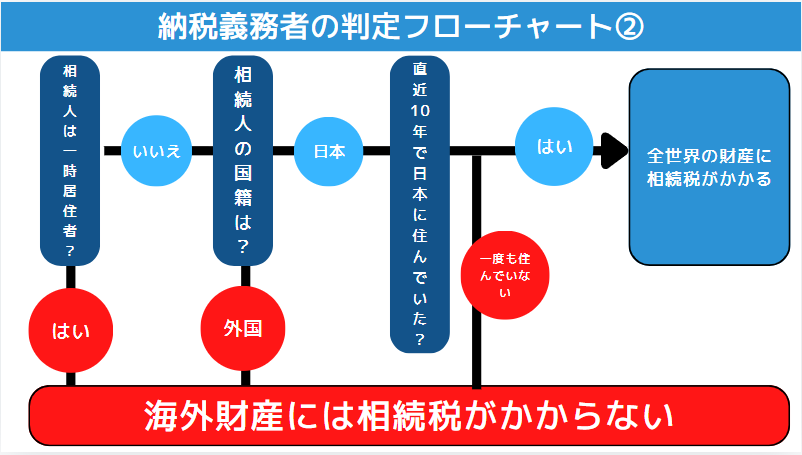

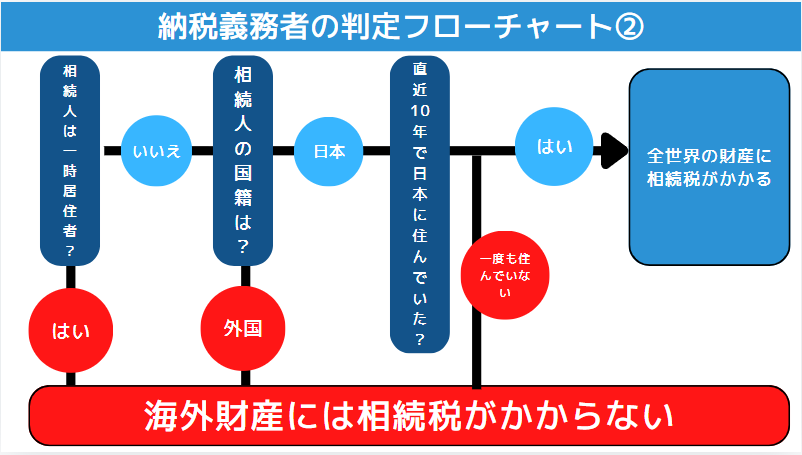

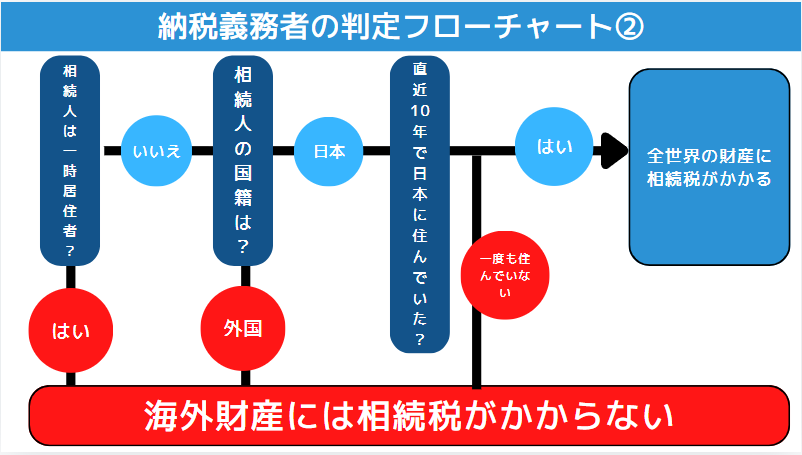

今回の記事を理解すると↓のフローチャートを使って判定することができます。ぜひ最後までご覧ください。

原則は海外の財産にも税金がかかる

原則、日本の相続税は日本にある財産だけでなく海外の財産に対してもかかります。

国内にある財産にだけ相続税をかけます!としてしまうと、相続税の節税のため財産を日本から海外に移してしまうでしょう。

そうなると税収も落ちてしまう+財産が国外に流出、、となり日本にとってマイナスです。

このようなことを防ぐため国内の財産だけでなく、海外の財産にも相続税をかけることにしているわけです。

課税財産の範囲は相続人ごとに判定する

原則、日本の相続税は全世界にある財産に対してかかる!とはいっても、この原則を日本に住んでいる人全員に当てはめるのはちょっとキビシすぎます。

たとえば、日本で働く外国人に対して日本にある財産だけではなく出身国にある財産にまで相続税をかけるのはどうでしょうか。

ちょっとカワイソウですよね。税金を厳しくしすぎてしまうと優秀な外国人が日本で働いてくれず、日本にとって損失となります。

そのため、相続のときの状況によって全世界にある財産に相続税がかかる人と日本国内にある財産にだけかかる人を区分しています。

- 無制限納税義務者…全世界の財産に相続税がかかる人

- 制限納税義務者 …日本国内の財産にだけ相続税がかかる人(海外の財産には相続税がかからない)

表にまとめると↓のとおりです。

| 無制限 納税義務者 | 制限 納税義務者 | |

|---|---|---|

| 国内の財産 | 対象 | 対象 |

| 海外の財産 | 対象 | 対象外 |

以下、海外の財産には相続税がかからない制限納税義務者とはどんな人か、解説していきます。

海外の財産に相続税がかからない人はこんな人!

被相続人が外国人or長く日本に住んでいないことが前提条件

制限納税義務者になるためには被相続人が外国人もしくは長く日本に住んでいないことが前提条件として必要です。

具体的には被相続人が次の3つのパターンのいずれかに該当する必要があります。

- 相続発生時点で日本に住んでいた外国人である

- 過去10年以内に日本に住んでいたけど、そのときに日本国籍を有していなかった

- 過去10年以内に日本に住んだことがない

被相続人が上記の3パターンのいずれにも該当しない場合には、相続人の状況に問わず全世界の財産に相続税がかかる無制限納税義務者に該当することとなります。

まずは被相続人の状況をチェックしましょう。

制限納税義務者に該当する相続人 3つのパターン

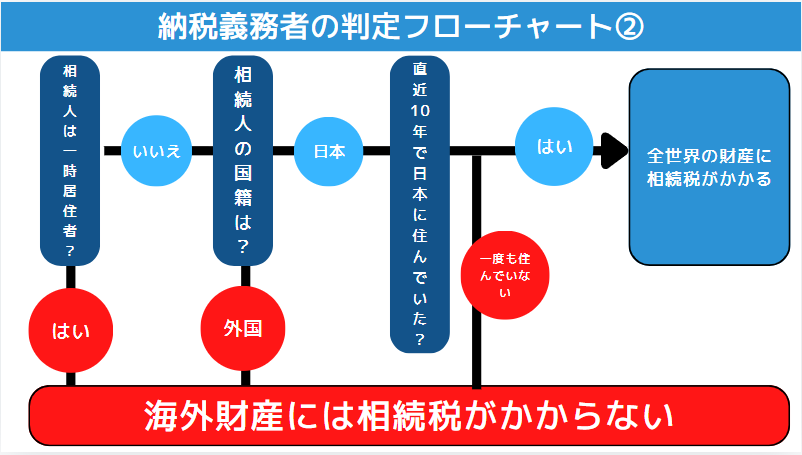

つづいて相続人の要件をみていきます。

具体的には相続人が次のパターンのいずれかに該当すると制限納税義務者となり海外財産に相続税がかかりません。

- 一時居住者である

- 国籍が外国籍である

- 直近10年で日本に住んでいない

相続人が一時居住者である

日本に住んでいた期間が一時的である場合、制限納税義務者に該当します。

具体的には相続開始前直近の15年のうち日本に住んでいた期間が10年以下であることをさします。

国籍が外国籍である

相続人の国籍が外国籍の場合、制限納税義務者に該当します。

直近10年で日本に一度も住んでいない

日本国籍の場合でも直近10年のうちに一度も日本に住んでいない場合には制限納税義務者に該当します。

まとめ

相続税の課税財産の範囲について解説しました。

原則、全世界の財産に対して相続税がかかりますが一定の場合には海外の財産には相続税がかかりません。そのような人のことを制限納税義務者と呼びます。

制限納税義務者の判定はまず①被相続人のチェック②各相続人のチェックという順番で行います。

フローチャートを作成しましたのでこちらで確認しながら整理してみてください。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 19,800円 |

| 90分コース | 29,700円 |

| 180分コース | 49,500円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。