小規模企業共済とは個人事業主や会社経営者のための退職金制度です。

掛金が全額所得控除になるため、加入している人も多いと思います。

今回は引退間近の人向けに小規模企業共済の共済金の受取り時の注意点をまとめました。

なお、今回は個人事業主の人にスポットをあてて記事を作成しています。

会社役員の人は↓の記事をご参照ください。

共済金はいつ受け取れるの?

個人事業主の人は↓の2つのケースのいずれかに該当すると共済金が受け取れます。

- 廃業したとき

- 65歳以上、かつ、15年以上掛金を納付したとき

廃業したとき

個人事業を廃業することで共済金を受け取ることができます。

ただし、複数の事業を営んでいる場合にはすべての事業を廃止することが必要です。

たとえば、飲食店のかたわら、不動産賃貸業を営んでいる場合に、飲食店だけ廃業した状態では共済金は受け取ることができません。

65歳以上、かつ、15年以上掛け金を納付したとき

65歳以上の方で、かつ、15年以上掛け金を納付した場合には廃業をしなくても共済金を受け取ることができます。

この制度を老齢給付といいます。

老齢給付の制度を使うことで事業を続けながら共済金を受け取ることができます。

受取方法

共済金の受取方法は原則は一括受取です。

ただし、請求事由の発生日において60歳以上である場合には分割受取を選ぶことができます。

(一括と分割を併用してもOK。)

分割受取は2ヶ月に一度の入金となり、年数は10年分割か15年分割を選ぶことができます。

一括で受け取った場合の所得税

一括受取と分割受取の場合では税金の課税方法が異なるため注意が必要です。

一括で受け取った場合には、受け取った共済金は退職所得として所得税が課税されます。

■退職所得の計算方法

(共済金 - 退職所得控除額) × 50% = 退職所得の金額

退職所得は税金の計算が優遇されています。

ポイントは3つ。

1つ目は退職所得控除という特別控除が設けられていること。

勤続年数(=契約期間)に応じて下記の金額が控除されます。

| 勤続年数 | 退職所得控除 |

|---|---|

| 1年 | 40万 |

| 2年 | 80万 |

| 3年 | 120万 |

| 4年 | 160万 |

| 5年 | 200万 |

| 6年 | 240万 |

| 7年 | 280万 |

| 8年 | 320万 |

| 9年 | 360万 |

| 10年 | 400万 |

| 11年 | 440万 |

| 12年 | 480万 |

| 13年 | 520万 |

| 14年 | 560万 |

| 15年 | 600万 |

| 16年 | 640万 |

| 17年 | 680万 |

| 18年 | 720万 |

| 19年 | 760万 |

| 20年 | 800万 |

| 21年 | 870万 |

| 22年 | 940万 |

| 23年以降 | 1年増えるごとに控除額+70万 |

2つ目は課税所得が2分の1に半減すること。

退職金から退職所得控除を差引いた金額の50%相当額に税率をかけます。

3つ目は通常の所得とは別枠で税率を掛けること。

事業所得などその他の所得がある場合でも合算されず別枠で計算されるため税金が優遇されます。

分割で受け取った場合の所得税

分割受取の場合には、公的年金の雑所得として所得税が課税されます。

公的年金については公的年金等特別控除という制度により一定金額が控除されます。

分割受取の場合も税金が優遇されています。

- 65歳未満の人は受取り金額130万円までは60万円の控除

- 65歳以上の人は受取り金額330万円までは110万円の控除

分割で受け取っていたときに死亡した場合

共済金を分割で受け取っている途中に死亡してしまった場合には残りの共済金はどうなるの?もらえないんですか??

⇒そんなことはありません!!

共済金を分割で受け取っているあいだに途中で死亡してしまった場合には、共済金の残りについては遺族が受け取ることができます。

なお、この場合の受取方法は一括受取のみ。

もらった共済金には所得税はかからず、相続税の対象となります。

なお、定期金に関する権利として課税されるため、死亡退職金の非課税は適用されません。

共済金をもらう前に死亡した場合

夫は小規模共済に加入していましたが、共済金をもらう前に死亡してしまいました。この場合は共済金はどうなるのですか?

⇒安心してください!

共済金をもらう前に契約者が死亡した場合にはご遺族が共済金を受け取ることができます。

以下で注意点などをお話します。

受取人は自由に選べない

受け取ることができる人は↓のように小規模企業共済法に定められています。

優先順位も定められているため生命保険金のように自分で自由に受取人を変更することはできません。

| 受給権順位 | 続柄 | 備考 |

|---|---|---|

| 第1順位者 | 配偶者 | 内縁関係者も含む |

| 第2順位者 | 子 | 共済契約者の収入によって生計を維持していた方 |

| 第3順位者 | 父母 | |

| 第4順位者 | 孫 | |

| 第5順位者 | 祖父母 | |

| 第6順位者 | 兄弟姉妹 | |

| 第7順位者 | そのほかの親族 | |

| 第8順位者 | 子 | 共済契約者の収入によって生計を維持していなかった方 |

| 第9順位者 | 父母 | |

| 第10順位者 | 孫 | |

| 第11順位者 | 祖父母 | |

| 第12順位者 | 兄弟姉妹 | |

| 第13順位者 | ひ孫 | |

| 第14順位者 | 甥・姪 |

受取り方法は一括のみ

受取方法は一括受取しか選択することができません。

受け取った場合の相続税

受け取った共済金は相続で取得したものとみなされ相続財産となり相続税がかかります。

なお、所得税は非課税です。

小規模企業共済の共済金は国からの死亡退職金として『500万円×相続人の数』が非課税となります。

受取った共済金が非課税金額の範囲内の場合には相続税の対象外となります。

共済金を受け取るときにおさえるべきポイント

廃業と老齢給付の共済金の違い

共廃業まで受け取るのを待ったほうがいいのでしょうか?老齢給付で事前にもらう場合との違いを教えてください。

廃業と老齢給付では受取ることができる共済金の金額が異なります。廃業を事由とした方が受け取る金額が少し多くなります。

小規模企業共済制度は掛金の納付月数と共済事由によって受け取れる基本共済金が規定されています。

↓の表は掛け金10,000円で加入した場合の受取り金額です。廃業を事由とした方がわずかですが金額が多いのがわかります。

| 掛金納付年数 | 廃業 | 老齢給付 | 廃業のほうが、、 |

|---|---|---|---|

| 5年(合計600,000円) | 621,400円 | 614,600円 | 6,800円多い |

| 10年(合計1,200,000円) | 1,290,600円 | 1,260,800円 | 29,800円多い |

| 15年(合計1,800,000円) | 2,011,000円 | 1,940,400円 | 70,600円多い |

| 20年(合計2,400,000円) | 2,786,400円 | 2,658,800円 | 127,600円多い |

金銭的に余裕があるのであれば老齢給付ではなく、廃業までまったほうが受け取ることができる共済金が多いためメリットがあります。

なお、廃業での受取と老齢給付の受取で所得税のかかり方はかわりません。

分割か一括か?

共済金は一括で受取ったほうがよいのでしょうか?分割の場合と税金のかかり方は同じですか?

共済金を一括で受取るか、分割で受取るかは一概にいえず難しい論点です。

ケースに分けて説明をしていきます。

共済金<退職所得控除の場合

まず、確実にいえることは退職所得控除は有効活用すべき、ということです。

共済金の金額が退職所得控除以下の場合には、一括受取を選択することで税金ゼロで共済金を受取ることができます。

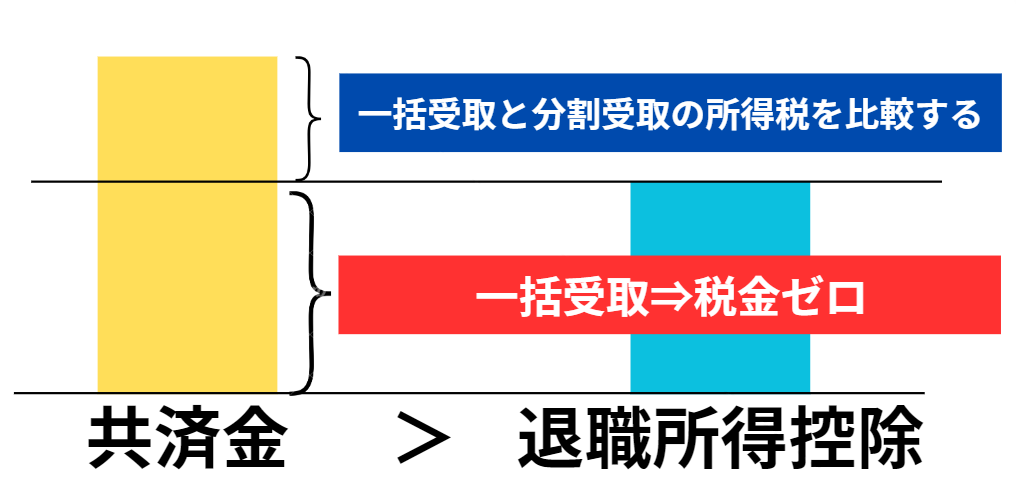

共済金>退職所得控除の場合

共済金が退職所得控除を超える場合には、まず、退職所得控除の金額までは一括受取を選択しましょう。

残りの金額について一括受取した場合の所得税と分割受取りした場合の所得税を算出して両者を比較するとよいでしょう。

まとめ

今回は小規模企業共済の受取方法の注意点をお話しました。

小規模企業共済の小規模企業共済は個人事業主のための退職金制度です。

廃業時や65歳以上かつ15年以上掛金を納付した場合に受け取れます。受取り方法は一括と分割が選べ、一括受取り時は退職所得として、分割受取り時は公的年金の雑所得として課税されます。

死亡時は遺族が一括で受け取り、相続税がかかります。

廃業で受け取る共済金は老齢給付よりすこし多くなるため、金銭的に余裕がある場合には廃業受取が有利です。

退職所得控除を有効活用するため退職所得控除額までは一括受取が有利です。退職所得控除を超える部分については一括受取時の所得税と分割受取時の所得税を比較して両者を比較してみましょう。

加入のときにはあまり考えない受取るときの取り扱い、今回の記事を見ながら考えてみるとよいでしょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 19,800円 |

| 90分コース | 29,700円 |

| 180分コース | 49,500円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓