相続税対策の手法のひとつとして不動産購入があります。

不動産は金額も大きいため、節税効果も高くなり有効な相続税対策となり得るでしょう。

ただし、不動産購入による相続税対策には税務署から指摘されるリスクもあります。

指摘を受けてしまうと思わぬ追徴課税を受けることも。

今回は不動産購入による相続税対策とそのリスクについてお話していきます。

不動産購入すると相続税対策になる理由

そもそも、なぜ不動産を購入すると相続税対策になるのですか?

⇒不動産購入が相続税対策になる理由は、不動産の相続税評価額が時価よりも低い金額で計算されるからです。

たとえば1億円の現金や預貯金は、相続税評価額も1億円です。

ただし、時価1億円の不動産は相続税評価上では1億円よりも低くなります。

この時価と相続税評価額の差分が相続税対策となる、というわけです。

土地の相続税評価の考え方

土地の相続税評価は路線価によって評価されます。(路線価地域の場合)

この路線価は公示地価の80%程度になるように設定されています。

なぜ、路線価は公示地価よりも低く設定されているのですか?

⇒評価の安全性を考慮しているからです。

相続税評価額の原則は時価(通常の取引価額)のため、時価を超過してしまう事態は避けたい。と考えています。

財産評価基本通達により画一的に処理される評価額は時価以下になるよう路線価についても20%のゆとりをもたしています。

相続税評価額の原則や財産評価基本通達の考え方などは後ほど改めて説明します。

建物の評価の考え方

建物の相続税評価は固定資産税評価額により評価されます。

固定資産税評価額は建築コストや減価償却を基にして計算されます。

新築時が最も高く、その後毎年減価償却が反映されて評価額が減少する仕組みです。

物件により変動しますが、計算される固定資産税評価額は新築時の建築価格の50%から60%程度になることが多いです。

時価よりも低い評価額が相続税対策になる

上記で説明したとおり、土地であれば時価の80%程度、建物の場合には建築費の60%程度が相続税評価額になります。

保有している金融資産を土地や建物などの不動産に転換することで相続税の課税対象を減少させることができるため相続税対策になるのです。

ただし節税効果打ち消しのリスクアリ

不動産投資による相続税対策は上記で説明したとおり、効果が大きく有効な相続税対策になります。

ただし、過度な相続税対策は税務署より否認され、節税効果が打ち消されるリスクがあります。

節税効果が打ち消されるってどういうことですか?

相続税評価額は時価よりも低く算出されるようになっているのではないのですか??

相続税評価は通常であれば財産評価基本通達による評価になりますが、通達による評価が不適当と判断される場合には国税庁長官の指示による時価評価が強制されてしまいます。

以下で相続税評価額の規定を整理してお話します。

相続税法22条

相続税評価についてはまず、相続税法22条に規定されています。

この章で特別の定めのあるものを除くほか、相続、遺贈又は贈与により取得した財産の価額は、当該財産の取得の時における時価により、当該財産の価額から控除すべき債務の金額は、その時の現況による。

つまり、相続税評価額は『時価』である、ということが記載されています。

しかし、相続税法には『時価』の計算方法は規定されていません。

具体的な『時価』の計算方法は財産評価基本通達に規定されています。

財産評価基本通達

財産評価基本通達の総則1で↓のように規定されています。

財産の価額は、時価によるものとし、時価とは、課税時期において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいい、その価額は、この通達の定めによって評価した価額による。

要約すると相続税法22条に規定されている時価はこの通達(財産評価基本通達)の定めによって評価した価額とします、ということです。

土地の路線価評価や建物の固定資産税評価額での評価はこの財産評価基本通達で定められた評価となっています。

総則6項

財産評価基本通達にはもうひとつ抑えておくべき規定があります。それが総則6項です。

この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。

財産評価基本通達を使って形式的に算出した相続税評価額が通常の取引価額と比較して著しくかい離しているなど、通達での評価が不適当と認められるとこの規定により国税庁長官の指示での評価=時価での評価が強制されます。

不動産購入で相続税対策をするときに整理しておくべきこと

前置きが長くなりましたが、不動産購入による相続税対策は総則6項による時価評価を強制されるリスクがあります。

最近の事例では令和4年の最高裁判決で相続開始3年前に購入したマンションの相続税評価額が争点となりました。

低く算出される相続税評価額と総則6項による時価評価が争われ、時価評価の方に合理性がある、ということで国税側が勝利しました。

この判決を受けても総則6項が適用される具体的かつ明確な基準は示されていないため対策が難しいところです。

ただし、以下の点については整理をしておくべきでしょう。

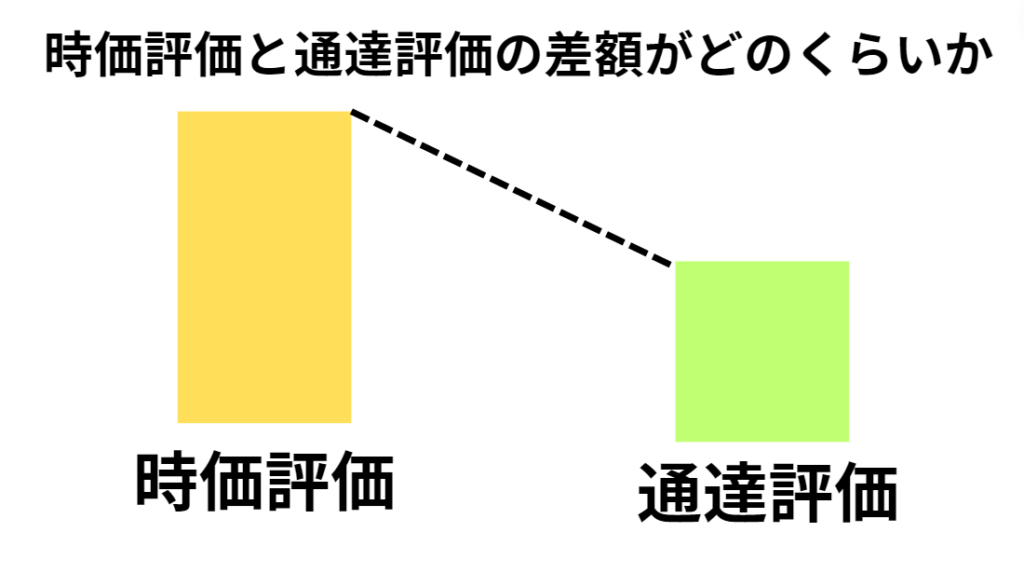

- 時価評価と通達評価の差額がどのくらいか

- どの程度の税負担が減少するか

- 不動産購入に『節税』以外の目的があるか?

- その不動産投資に合理性があるか?

- 借入金があるか?

時価評価と通達評価の差額がどのくらいか

時価評価と通達評価の差額がどのくらいなのかは整理しておくべきでしょう。

3倍くらい差がある場合には要注意です。

それによってどの程度の税負担が減少するか

不動産投資による節税対策でどの程度の税負担が減少するか、整理しておきましょう。

税負担減少額が大きいと否認リスクが高まります。

不動産購入に『節税』以外の目的があるか?

不動産投資をすることが『節税』目的のみ、の場合、否認リスクが高まります。

自宅の住み替えや賃料収入による安定したキャッシュフローを得るためなど、節税以外の目的があるか、整理しておきましょう。

その不動産購入に合理性があるか?

不動産購入に合理性があるか整理しておきましょう。

合理性とは不動産購入をするという行動に整合性や一貫性があり、目的を達成するために効果的で効率的な方法であるという状態です。

たとえば極端なケースですが、余命宣告を受けている人が多額の借入をして不動産投資をすることは一般的な行為とはいえず、合理性があるとはいえないでしょう。

そのようなケースの場合には否認リスクが高まります。

借入金があるか?

総則6項が争われた過去の事例を見ると、否認されているケースのほとんどが借入金で不動産を購入しているケースです。

自己資金で購入できない物件を借入により購入したことで相続税の負担を大きく減少させているケースに指摘が入りました。

そのため、自己資金のみで購入した場合には否認されるリスクは低くなると考えられます。

まとめ

今回は不動産購入による相続税対策とそのリスクについてお話をしました。

不動産購入は相続税対策の一つで、土地や建物の相続税評価額が時価よりも低く設定されるため、相続税の負担を減らす効果があります。

土地は時価の約80%、建物は新築価格の50~60%程度で評価され、現金などと比べて相続税評価額が低くなるため節税に繋がります。

ただし、過度な節税対策は税務署に否認されるリスクがあり、その場合、時価での再評価が行われて予想外の追徴課税が発生する可能性があります。

特に借入を使った不動産購入や、節税以外の目的が見当たらない場合、リスクが高まるため注意が必要です。

令和4年の最高裁判決でも、過度な節税目的の不動産購入が否認され、時価評価が適用されました。

節税対策として不動産を購入する際は、その合理性や節税以外の目的を確認することが重要です。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 27,500円 |

| 90分コース | 46,200円 |

| 180分コース | 83,600円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓