生前贈与とは 生きているあいだに、自分の財産ををタダで人にあげること。

現金の贈与であればカンタンに手続きできるため相続税を減らす対策として活用されることが多いです。

相続税対策で生前贈与を活用されている方からこんな↓質問をよくされます。

生前贈与をしたけど贈与契約書を作成してないです。大丈夫ですか??

大丈夫なのですが、税理士として税務調査に立ち会うと贈与契約書の重要性を痛感します。

贈与契約書を作成していないことでせっかくの対策が水の泡になることがあります。

なぜなら税金対策のことだけ考えてしまい、前提となる民法の考え方をおろそかにしているからです。

『贈与』とはもらった人の受諾が必要な法律行為です。

将来の税務調査のときには贈与があったことを明確に税務署に説明できないと

生前贈与がなかったものと判断されてしまいます。

今回は贈与契約書をつくることの必要性についてお話します。

贈与契約書のひな形についても最後に解説しますのでぜひ最後までごらんください。

まずは『贈与』の民法上の取り扱いを理解する

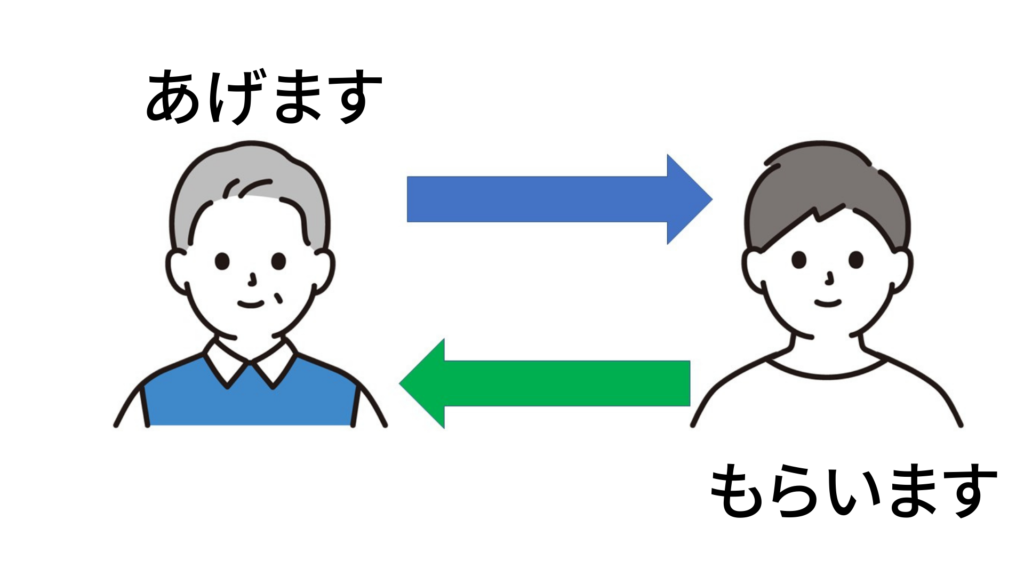

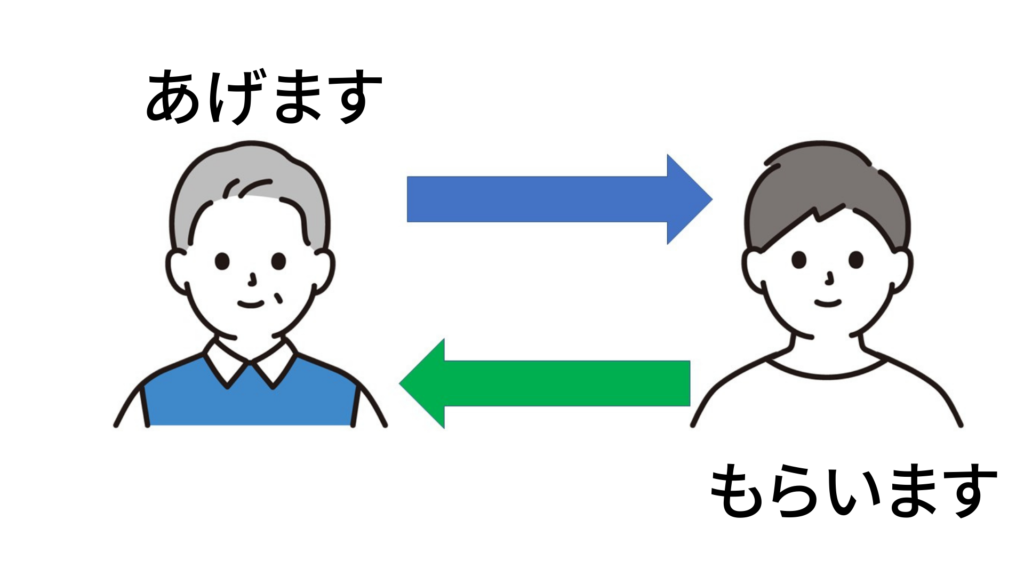

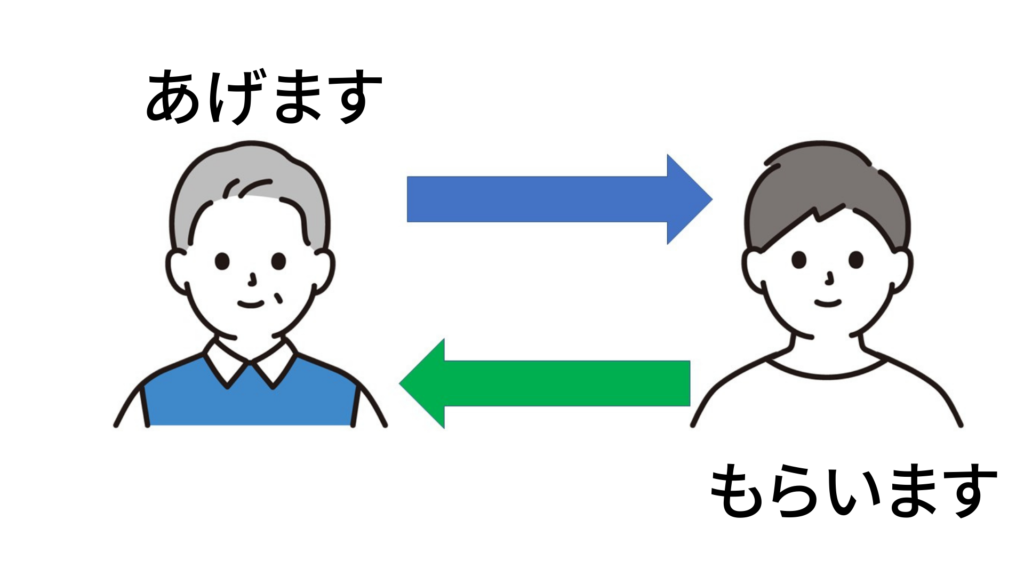

『贈与』の成立にはもらった人の受諾が必要

贈与が成立するためにはあげる人の

『あげます』という意思表示に対して

もらう人の「もらいます」という受諾が必要となります。

タダであげるんだから

あげる人だけの意思で

OKじゃないの??

↑のように考える人は多いと思います。

贈与とは民法に定められた法律行為なので、あげた人だけの意思では成立しません。

贈与について民法549条では以下のように定められています。

贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

民法549条

ポイントは相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる、という部分です。

つまり「あげます」という意思に対して「もらいます」という受諾があって成立する、ということです。

↑のようになっていれば贈与は成立していることになります。

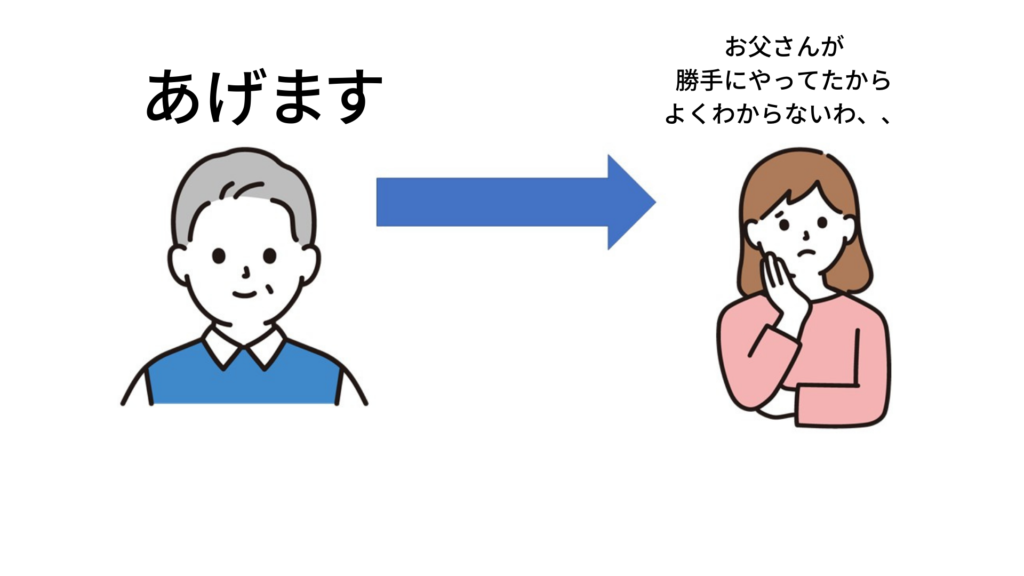

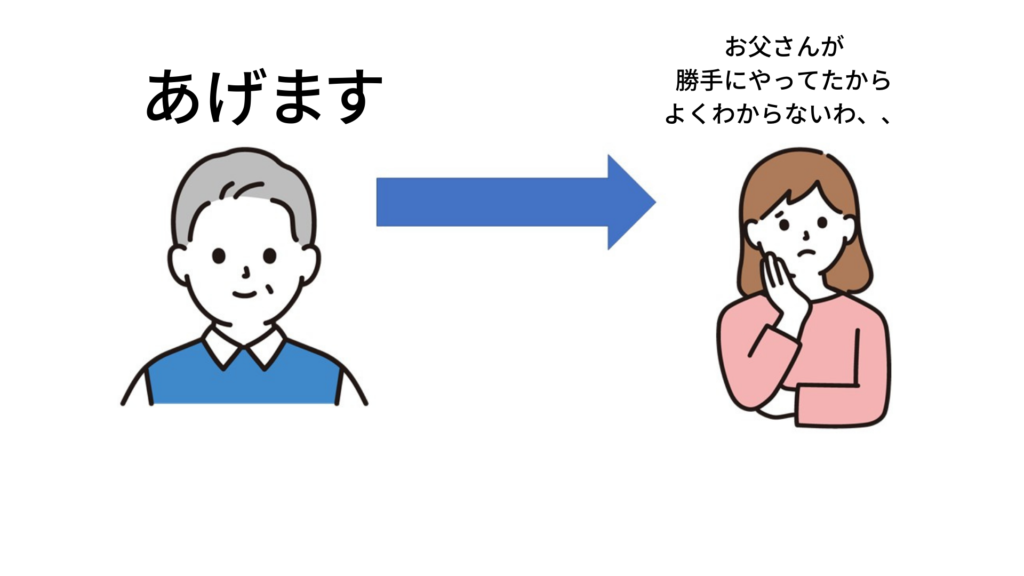

ところが、生前贈与の相談の際に話を聞くと、

『あげっぱなし』になっているケースをよく見かけます。

↑のようになってしまうと、女性側がもらったことを受諾しておらず贈与という契約行為が成立していないことになります。

『あげっぱなし』には気をつけましょう。

法律上は口約束でもOK!だけど、契約書をつくるほうがよい

「あげます」に対する「もらいます」という受諾の意思表示については口頭、いわゆる口約束でもOKとされています。

(口約束のように当事者の合意の意思表示のみで成立する契約のことを、諾成契約といいます。)

口約束でも成立しますが、贈与契約書をつくっておき贈与契約があったことを書面で明らかにしておくほうが好ましいです。

税務調査があったときに、生前贈与のことを説明できないと生前贈与が成立していないものと判断される可能性があるからです。

税務調査で聞かれることは↓の3つです。

- いつもらったの?(贈与年月日)

- なにをもらったの?(贈与財産)

- いくらもらったの?(金額)

聞かれるのはだいぶあと

贈与があった直後であれば回答できそうです。

ただしすぐには質問してくれません。

基本的に質問されるタイミングはあげた人が亡くなったあと。

贈与から3年、4年、5年たつと、、、どうでしょうか。記憶が薄れてくると思います。

そんな前の話、よく覚えてません、、、

こうといってしまうと、、、、

覚えていない。。

と、いうことは贈与契約が成立していませんね。

と、贈与が成立していないものと判断され、生前贈与対策が水の泡となります。

具体的には生前贈与でもらっていたお金を含めて相続税が課税されることになります。

聞かれるときにはあげた人はいない

かなり前のことでもひとりではなく、ふたりなら、どちらかが覚えている、、ということもあると思います。

ただし、、大事なのでもう一度繰り返します。

基本的に質問されるタイミングはあげた人が亡くなったあと。

ということは質問されるときにはあげた人はもういません。

もらった人ひとりに質問されます。

税務調査官に喜ばれる

カンペキに口頭で説明できれば問題ありません。

ただし説明の際に口頭だけよりも口頭+書面での根拠資料があるほうが説得力が増すため税務調査官に喜ばれます。

実は、税務調査は現場の調査官の判断だけでは終わりません。

現場での調査結果を税務署内にいる調査審理官がチェックします。

現場の調査官も調査審理官に説明する資料を提示できたほうが調査をスムーズに終わらせることができ調査官からも喜ばれます。

贈与契約書を作成することは税務調査官にとってもありがたいことなのです。

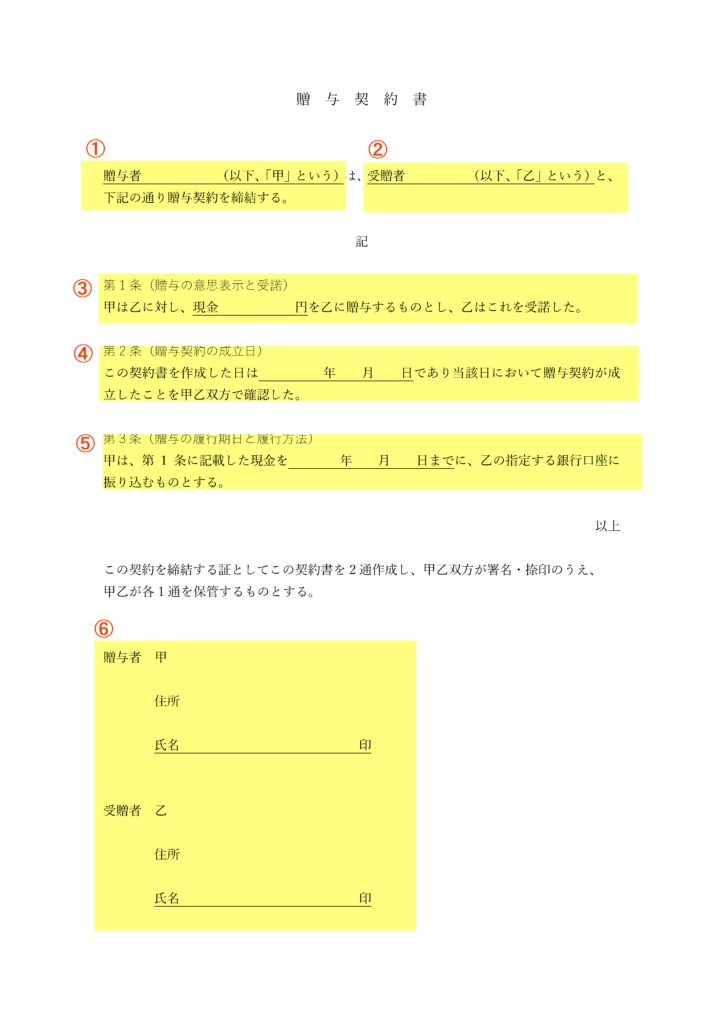

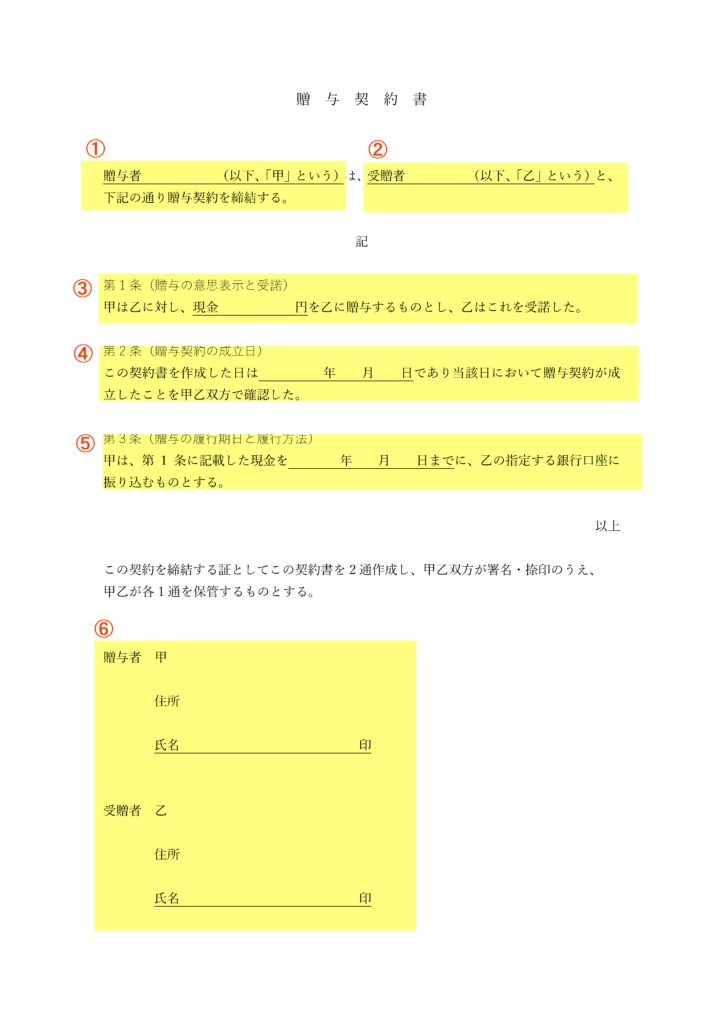

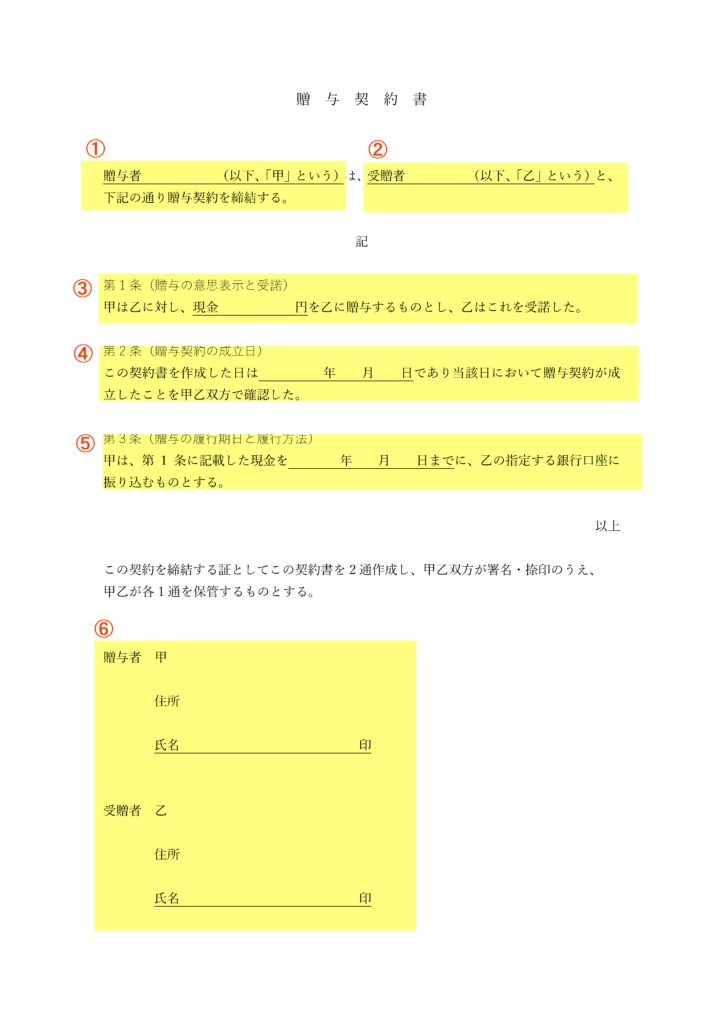

贈与契約書のひな形

契約書をつくるのはめんどくさい、、何をかけばよいかわからないし、、というかたも多いと思います。

現金贈与であれば難しくありません。

ひな形に沿って説明していきます。

ひな形のデータは以下からダウンロードできます。

- 贈与者

- 受贈者

- 贈与財産

- 贈与契約の成立日

- 贈与の履行期日

- 署名、捺印

①贈与者

あげた人の名前を記載します。

②受贈者

もらった人の名前を記載します。

③贈与財産

いくらあげるのか、金額を記載します。

④贈与契約の成立日

契約書を作成した日付を記載しましょう。

契約においていつ成立したのか、は重要なポイントです。

過去に遡って作成するのは好ましくないのでやめましょう。

⑤贈与の履行期日

いつまでにあげるか記載しましょう。

この日付はざっくりでも問題ないです。

契約書を作成した月の月末の日付を記載しておけば問題ありません。

現金贈与でも必ず銀行口座へ振り込むようにしましょう。

現金で手渡しするより、記録が残る銀行振込が好ましいです。

⑥署名、捺印

署名、捺印してそれぞれで保管しましょう。

印鑑は実印である必要ありません。

認印でもOKです。

(ただしシャチハタはやめましょう。)

よくある質問

贈与税の申告をすれば贈与の受諾になるのでは?

贈与税の申告をしておけば贈与契約書がいらないと言われたのですが、、

贈与税の申告イコール贈与の受諾ではありません。贈与契約書をつくったほうが好ましいです!

年間110万円以上の贈与を受けた人は贈与税の申告をする必要があります。

生前贈与対策を紹介する際に111万円の贈与をすることで贈与税の申告をして1,000円の贈与税を払えば贈与の受諾を証明できるため

贈与契約書が不要となる、と解説されることがあります。

ただし、『贈与税の申告をすること』イコール『贈与の受諾』ではありません。

贈与税申告をしていても贈与が成立していない、と判断された事例があります。

贈与の受諾を税務署へ説明するためには贈与契約書の作成が好ましいです。

未成年には贈与できないのですか?

生前贈与に受諾が必要というということは未成年の子どもや孫には贈与できないのですか?

法定代理人の同意があれば贈与は可能です。

民法第5条では以下のように規定されてます。

未成年者が法律行為をするには、その法定代理人の同意を得なければならない。

つまり未成年者は法定代理人の同意があれば法律行為をすることが可能です。

未成年者の法定代理人とは親権者(親)をさします。

なお、民法改正により2022年4月1日より18歳の誕生日に成年に達することになりました。

つまり17歳までが未成年ということになります。

子どもが小さいので贈与契約書に署名できません。どうすればいいですか?

未成年への贈与にも契約書を作成したほうがよいですか?

子どもはまだ幼稚園で契約書に署名ができませんが、、、。

未成年でも作成したほうが好ましいです!

贈与契約書は成年との贈与契約書と同一の書式でOKです。

一点、異なる点は②受贈者の署名捺印の欄。

〇〇〇〇(未成年者の名前)の法定代理人 ▲▲▲▲(親の名前)と記載し

法定代理人の方がご署名、ご捺印ください。

なお、親権者は父、母、どちらか片方でOKですが贈与者と同一人物は好ましくありません。

父親からの贈与であれば母親を法定代理人とし、母親からの贈与であれば父親を法定代理人としてください。

まとめ

今回は生前贈与したときには贈与契約書を作成したほうがよい理由と作成するときのポイントについてお話しました。

作成した方がよい理由は、税務調査があったときに、生前贈与のことを説明できないと生前贈与が成立していないものと判断される可能性があるからです。

税務署から聞かれることは↓のとおり。

- いつもらったの?(贈与年月日)

- なにをもらったの?(贈与財産)

- いくらもらったの?(金額)

贈与契約書が保管できていれば税務署への説明もバッチリです。

ひな形を活用してぜひ作成してみましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 19,800円 |

| 90分コース | 29,700円 |

| 180分コース | 49,500円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓