相続対策で父親から生前贈与をされました。贈与税の申告しておけよ!と言われたのですが、どうやって申告すればいいかわかりません。。。

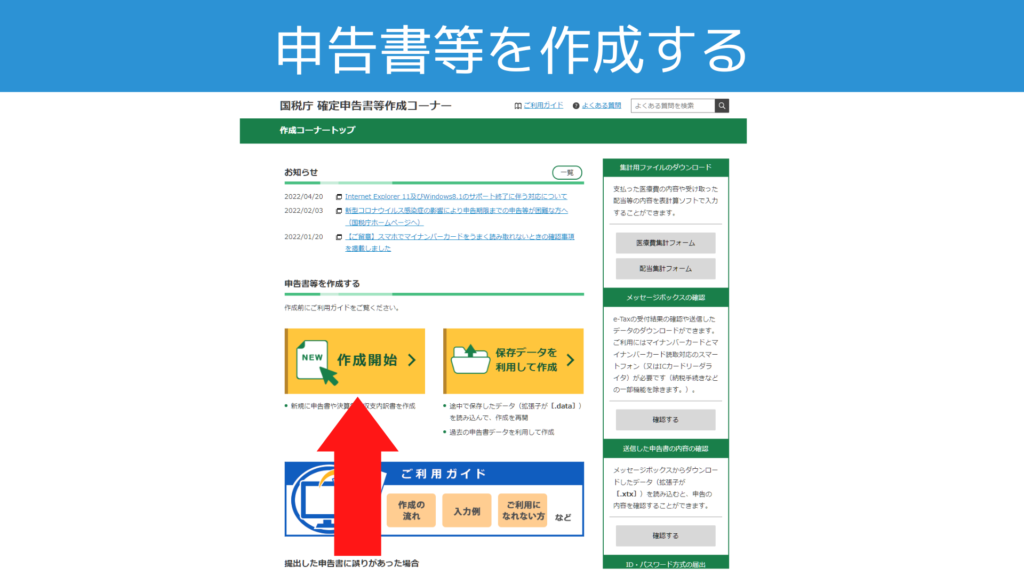

贈与税の申告書は国税庁ホームページ(確定申告書作成コーナー)から作成することができます。

e-Taxを利用することで自宅で申告書作成から提出まで完結できるのでとてもベンリです。

今回はe-Taxを利用した現金贈与の贈与税申告書作成から提出までを解説します。

2つの提出方法

贈与税の申告書の提出方法は2つあります。

- 印刷して提出

…作成した申告書を印刷して郵送などで提出する方法 - e-Tax

…マイナンバーカードをスマホで読み込み、PCで作成した申告書をそのままデータで送信して提出する方法

オススメはe-Taxです。税務署に行く必要もなく、郵送する必要もないので手軽に申告が可能です。

ただし、e-Taxを利用するためにはマイナンバーカードが必要です。

マイナンバーカードをもっていない人は印刷して提出する方法を取らざるをえません。

(マイナンバーカードの申請には1,2ヶ月かかります!)

- マイナンバーカードをもっている人→e-Tax(マイナンバー方式)

- マイナンバーカードをもっていない人→印刷して提出

マイナンバーカードがないのでe-Taxを利用できない!という人は↓の記事で作成から提出までを解説しています。

e-Taxで申告するときに必要なもの

パソコン

贈与税の申告書はスマホだけでは作成できません。パソコンを用意しましょう。

スマホ

パソコンだけでなくスマホも必要です。スマホにマイナンバーカードを読み込ませることで本人確認を行います。

iPhoneはiOS 14以上がインストールされたiPhone 7以降の機種が対応します。

アンドロイドは対応機種は↓のリンクから確認しましょう。

https://faq.myna.go.jp/faq/show/2587?category_id=3&site_domain=default

マイナンバーカード

マイナンバーカードの本体をスマホに読み込ませるためカードそのものが必要になります。番号だけでは申告できませんので気をつけましょう。

マイナンバーカードを申請するときに決めたパスワード

申告をするときにパスワードが必要です。マイナンバーカードを申請するときに決めた↓のパスワードを準備しておきましょう。

- 署名用電子証明書のパスワード(英数字6~16文字)

- 利用者証明用電子証明書のパスワード(数字4ケタ)

パスワードを忘れた場合にはお住まいの市役所で再設定手続きが必要です。

贈与内容が確認できる資料

申告書作成にあたり↓の情報が必要になります。贈与契約書などの資料を用意しておきましょう。

- 誰からもらったか?(贈与者の氏名、住所、生年月日、続柄)

- いつもらったか?(贈与年月日)

- いくらもらったか?(贈与金額)

戸籍謄本(直系尊属からの贈与が410万円を超える場合)

贈与税の税率は一般税率と特例税率の2種類あります。

通常の場合には一般税率を使用しますが、贈与を受けた年の1月1日において18歳以上の人が、直系尊属(父母や祖父母など)から贈与により取得した財産については特例税率を使用します。

国は上の世代から下の世代への生前贈与を推奨しているため特例税率のほうが若干税率が低くなっているわけです。

直系尊属からの贈与が410万円を超える場合には特例税率を使うことを証明する書類として戸籍謄本の提出が必要です。該当する人は準備をしましょう。

マイナポータルとの連携、初期設定

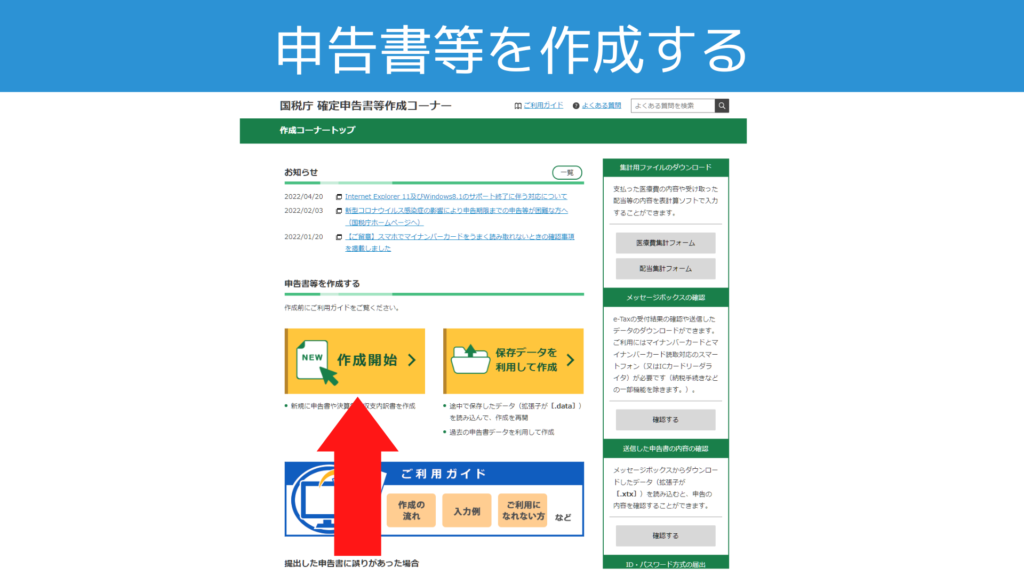

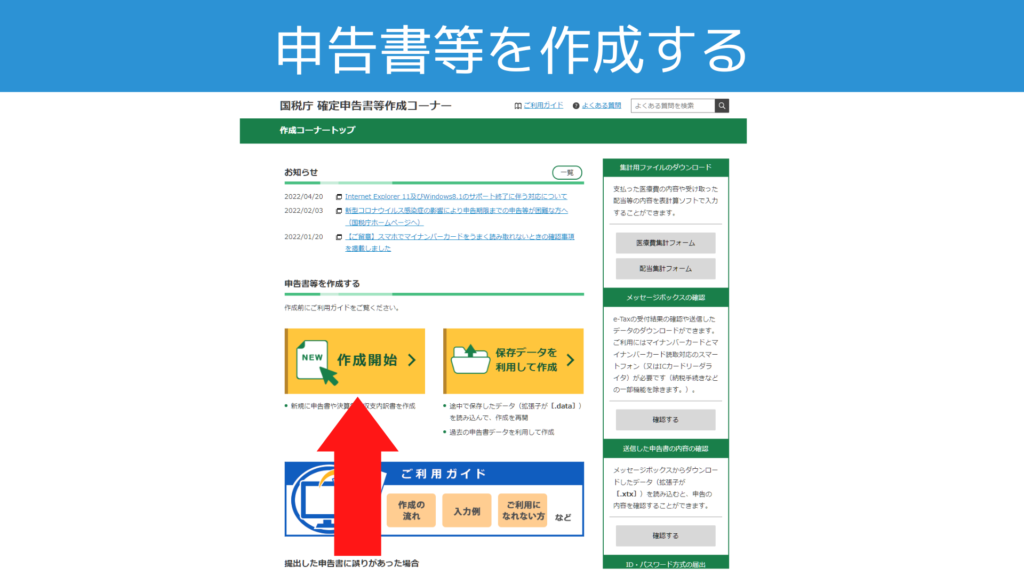

国税庁 確定申告書等作成コーナーの流れを説明します。

パソコンより↓のリンクから入り、作成開始に進みましょう。

https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl

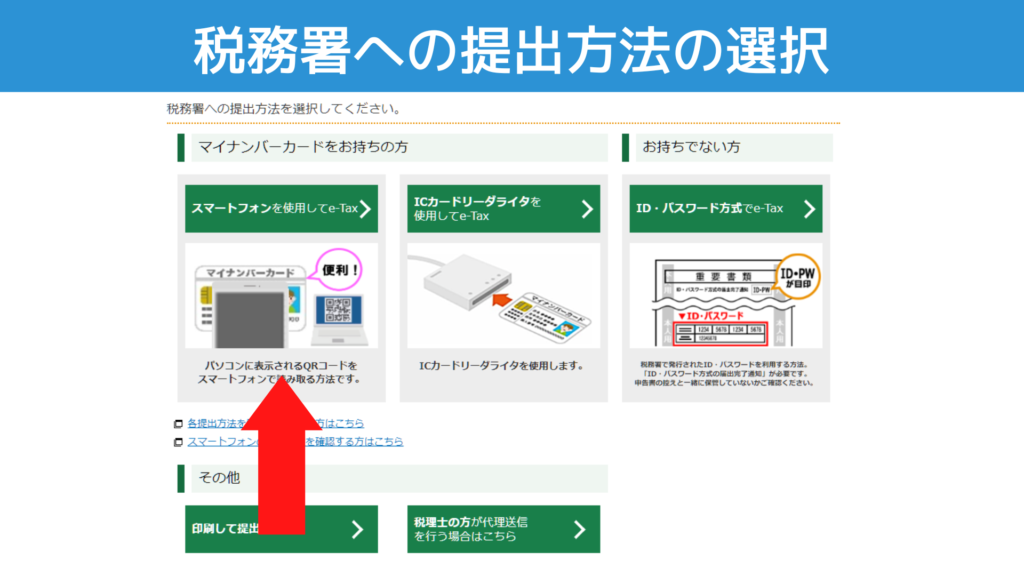

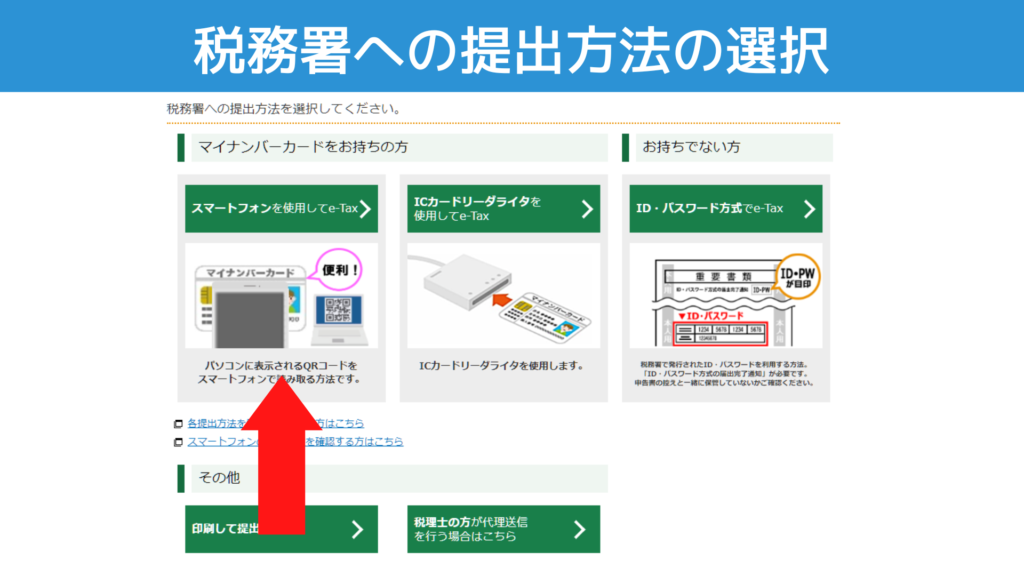

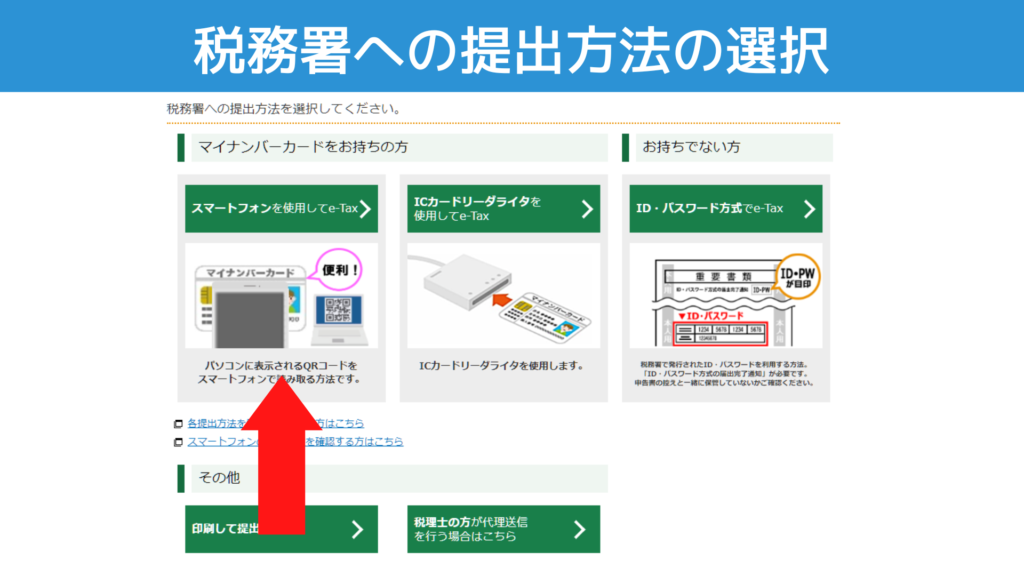

税務署への提出方法の選択

スマートフォンを使用してe-Taxをクリックしましょう。

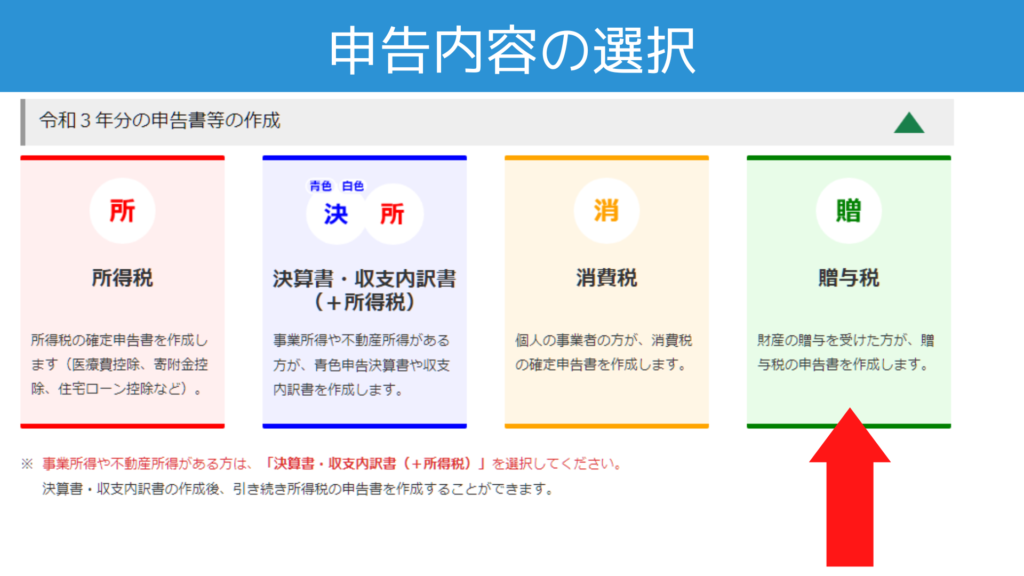

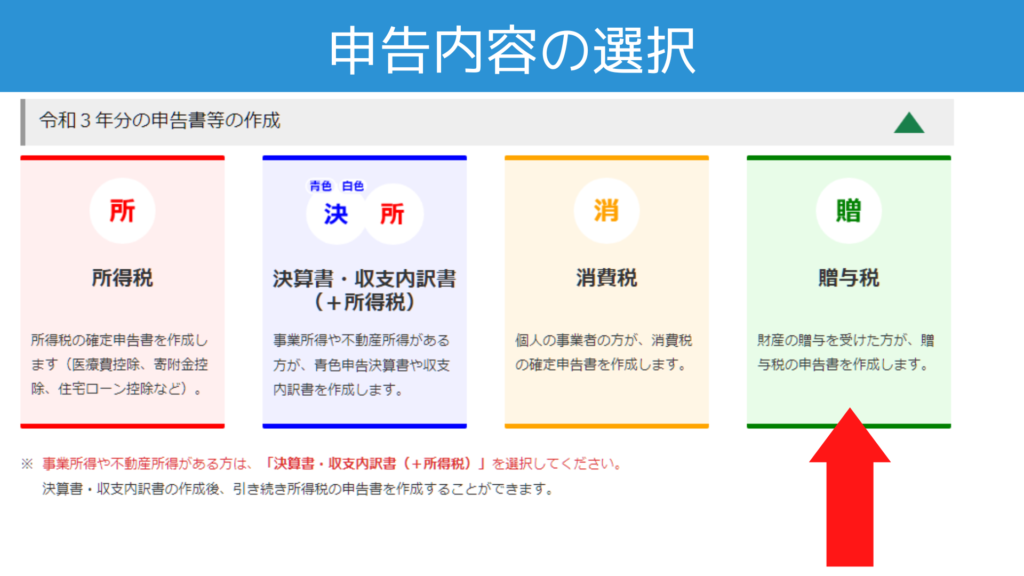

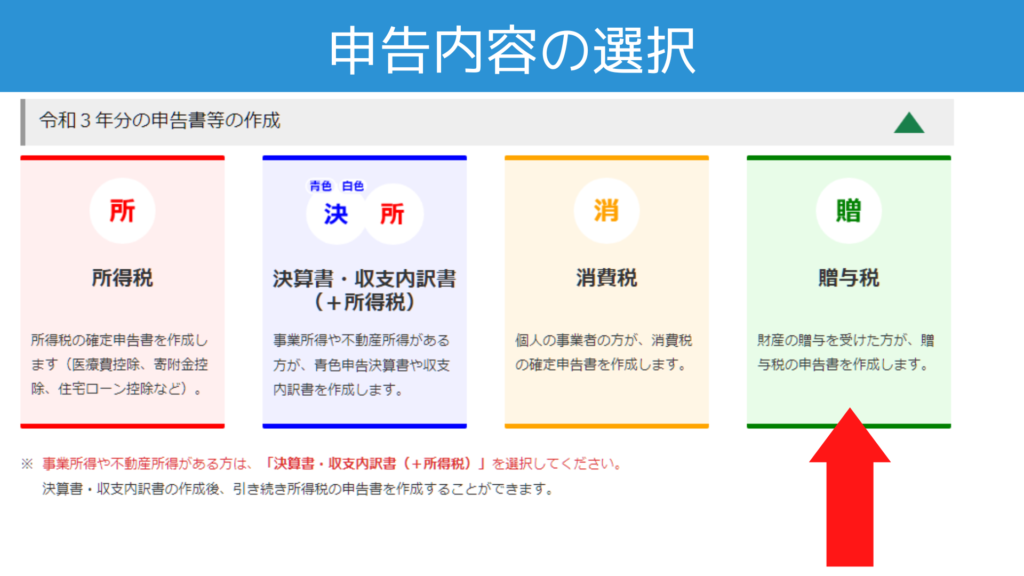

申告内容の選択

贈与税をクリックしましょう。

マイナポータルアプリとの連携

パソコンの作成情報とマイナンバーカードを連携させるためスマホにマイナポータルアプリをインストールします。

インストールが終わったらマイナポータルアプリで2次元バーコードを読み取ります。

連携が完了するとパソコンに登録情報が表示されますので確認しましょう。

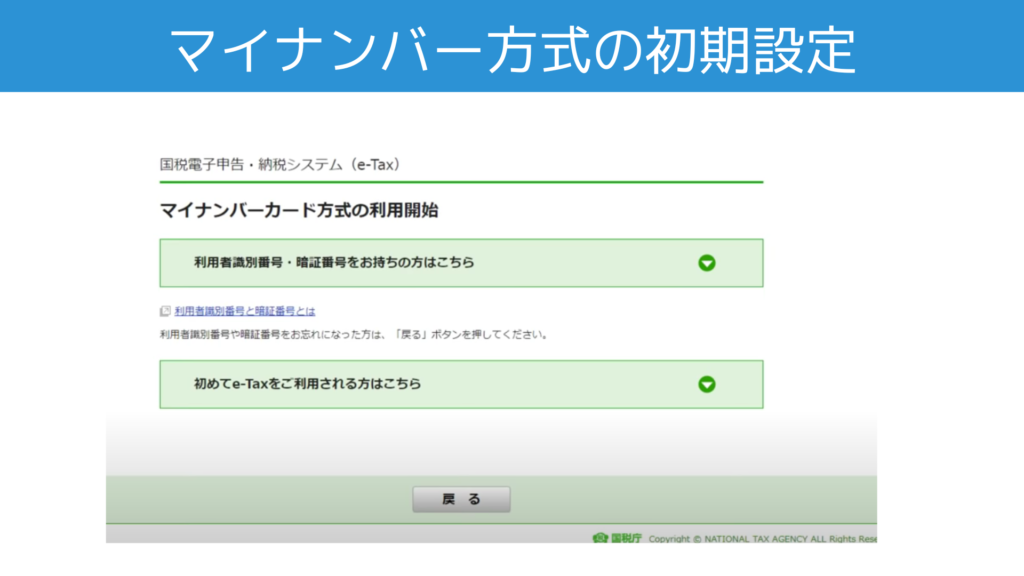

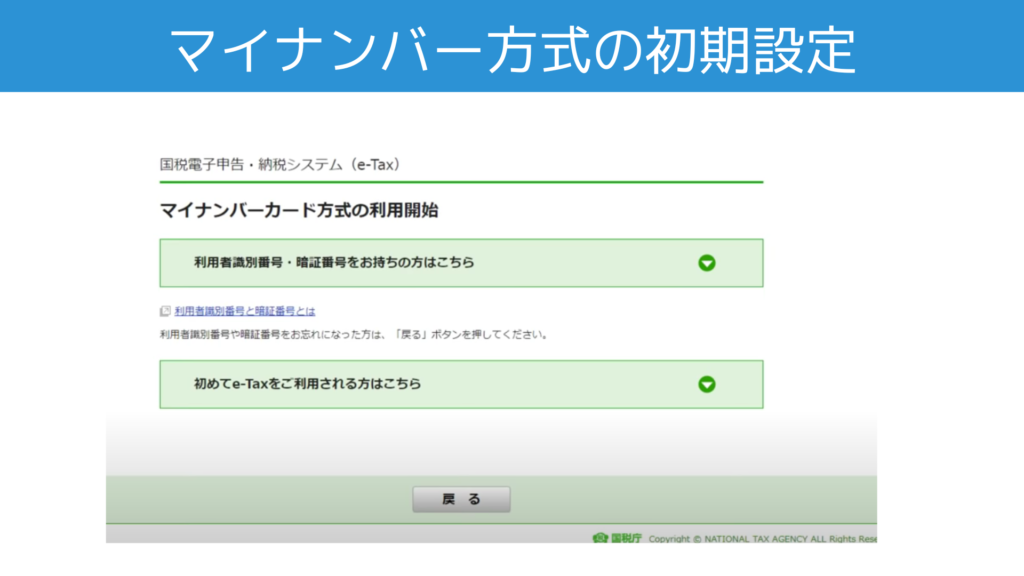

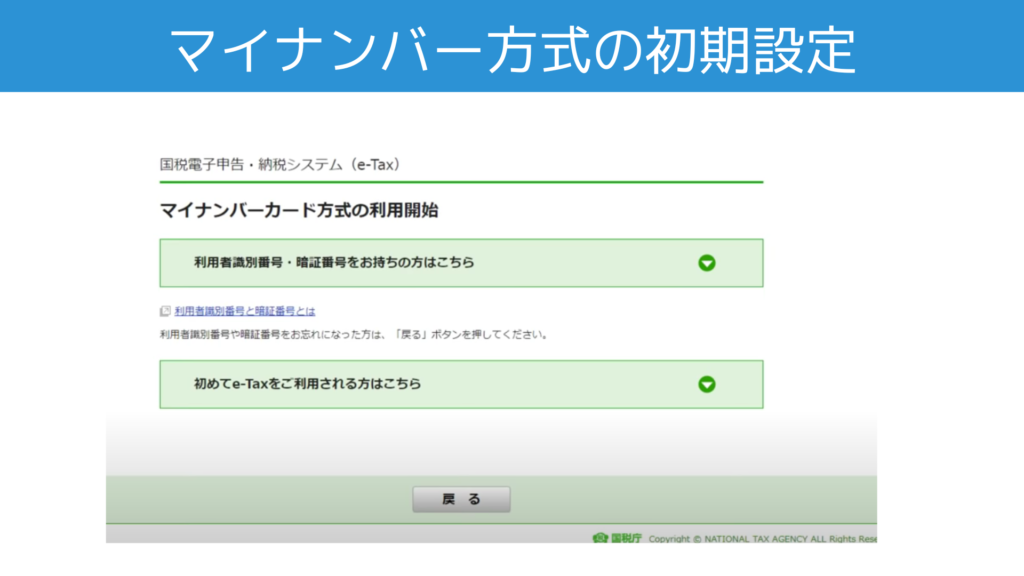

マイナンバー方式の初期設定

マイナンバーカードでの申告が初めての場合、初期設定が必要になります。

利用者識別番号を持っている人は『利用者識別番号・暗証番号をお持ちの方はこちら』をクリックしましょう。

初めてe-Taxをする人は『初めてe-Taxをご利用される方はこちら』をクリックして手続きを進めましょう。

申告書作成

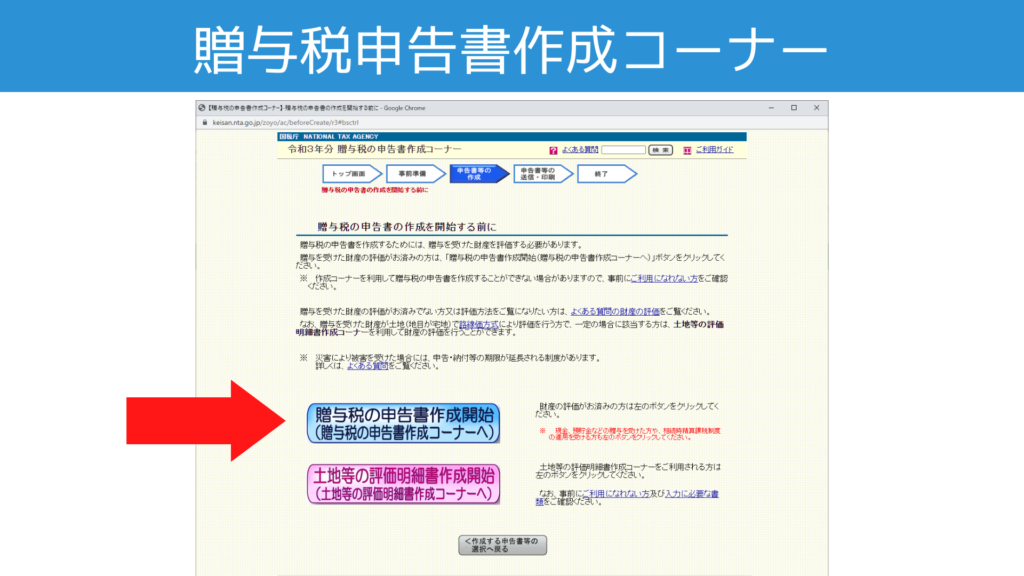

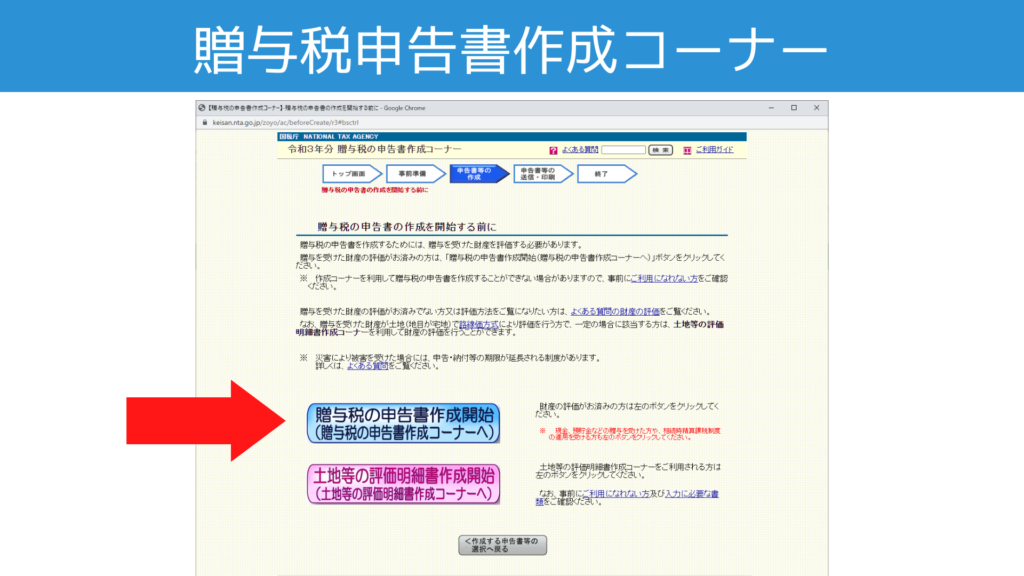

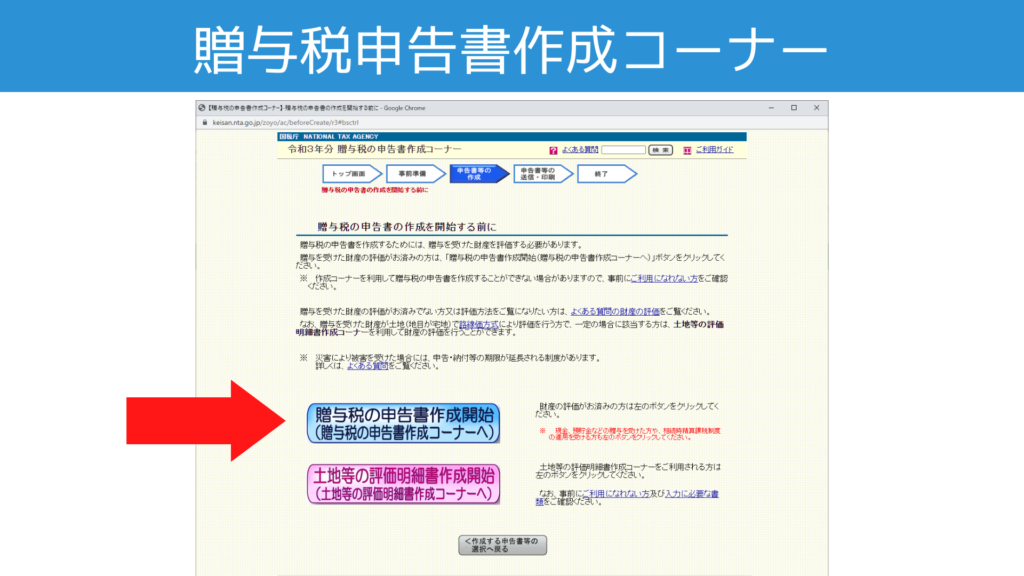

贈与税申告書作成コーナー

マイナポータルとの連携が完了すると申告書作成画面に移ります。

贈与税の申告書作成開始をクリックしましょう。

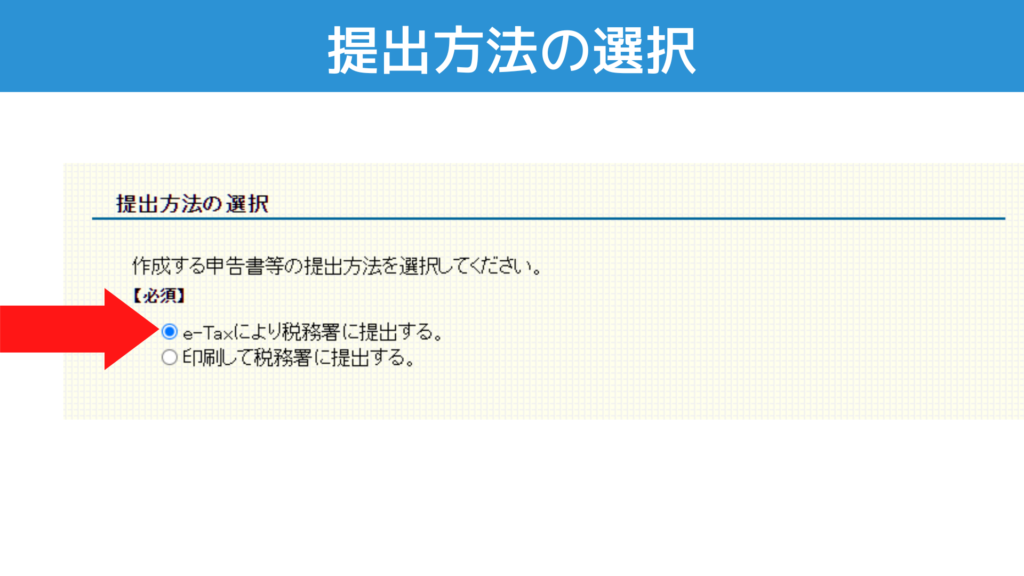

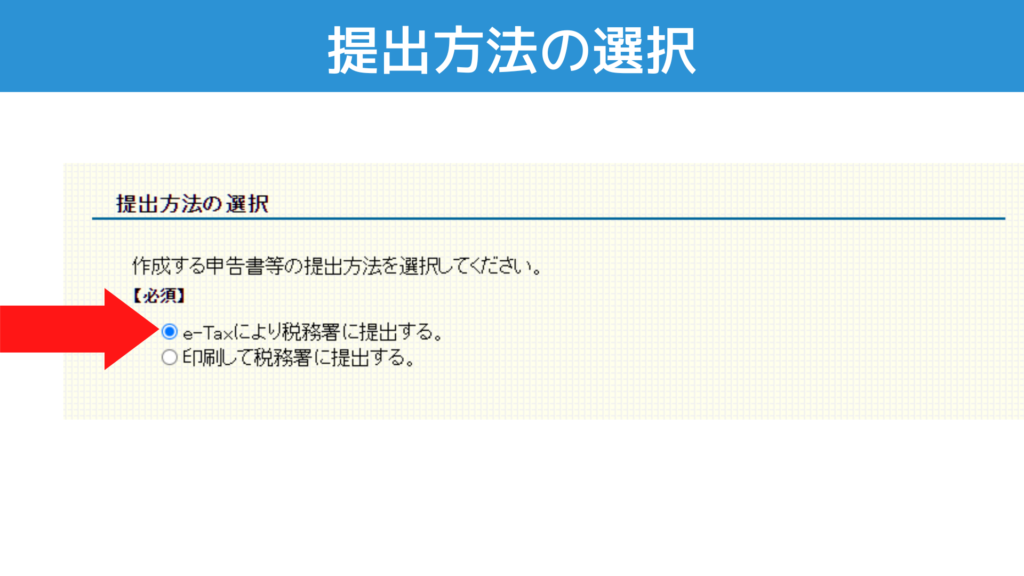

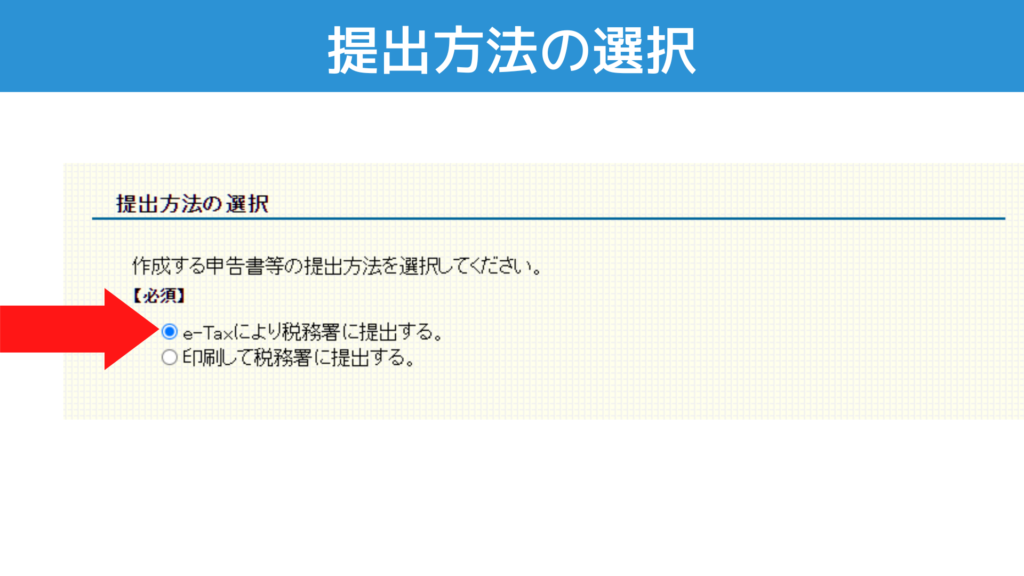

提出方法の選択

すでに上の『e-Taxにより税務署に提出する』が選択されているはずです。そのままでOKです。

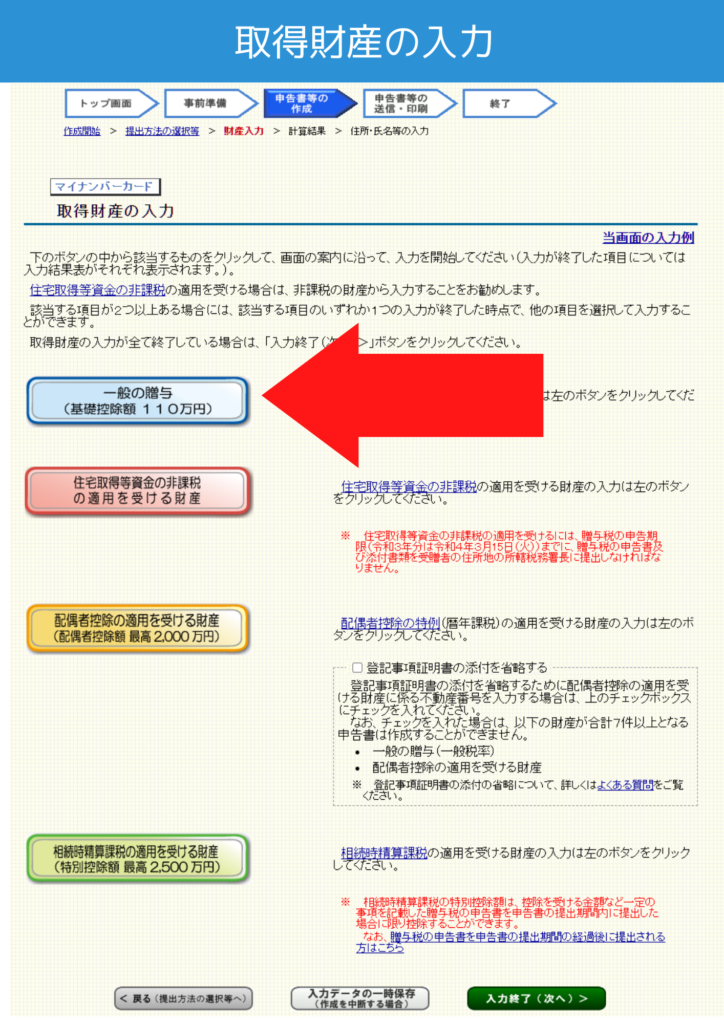

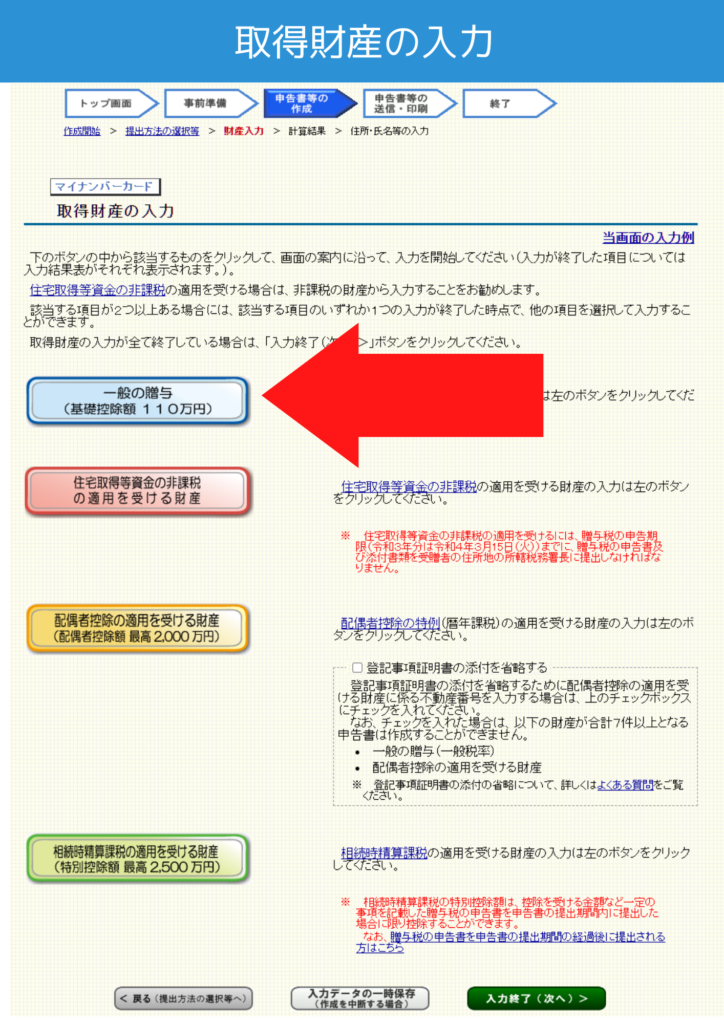

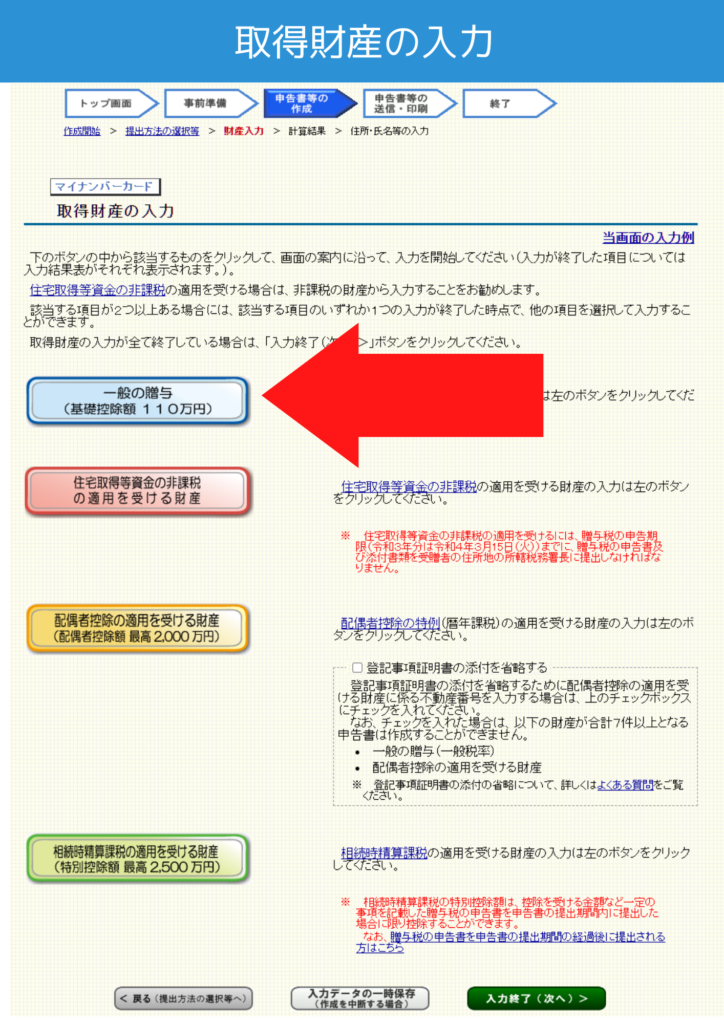

贈与の種別の選択

今回は一般の贈与(基礎控除110万円)の贈与を対象としていますので一番上をクリックしましょう。

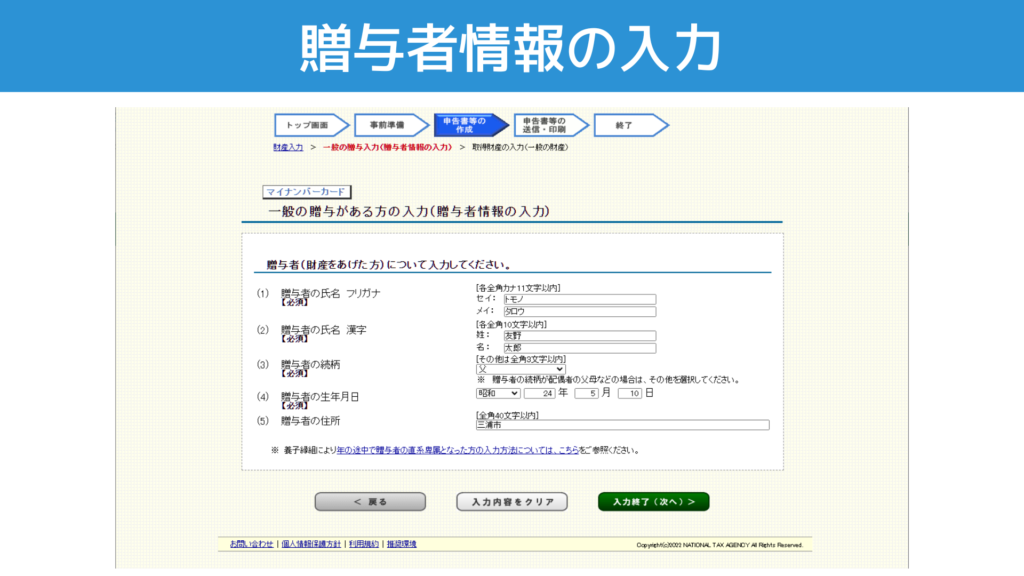

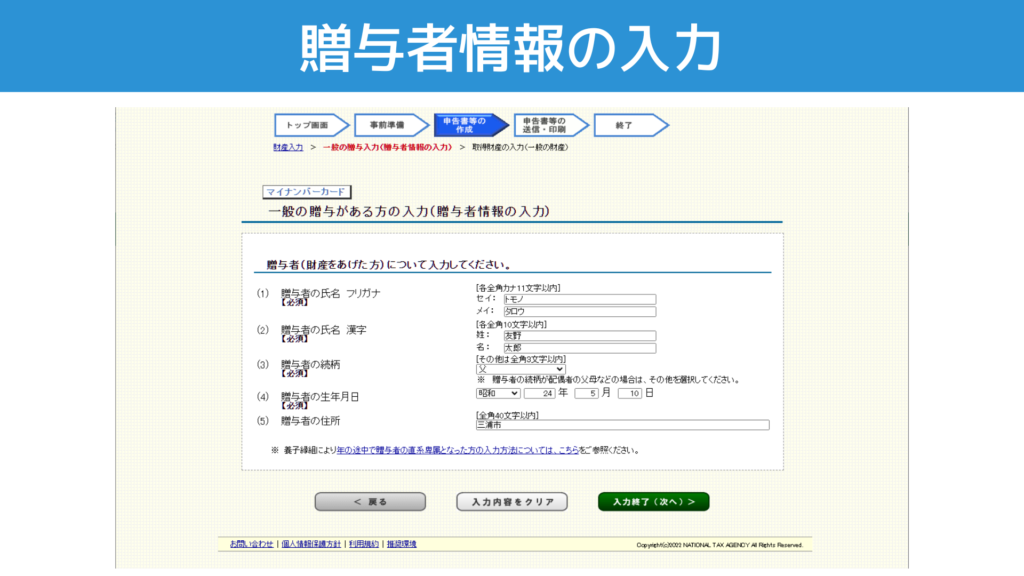

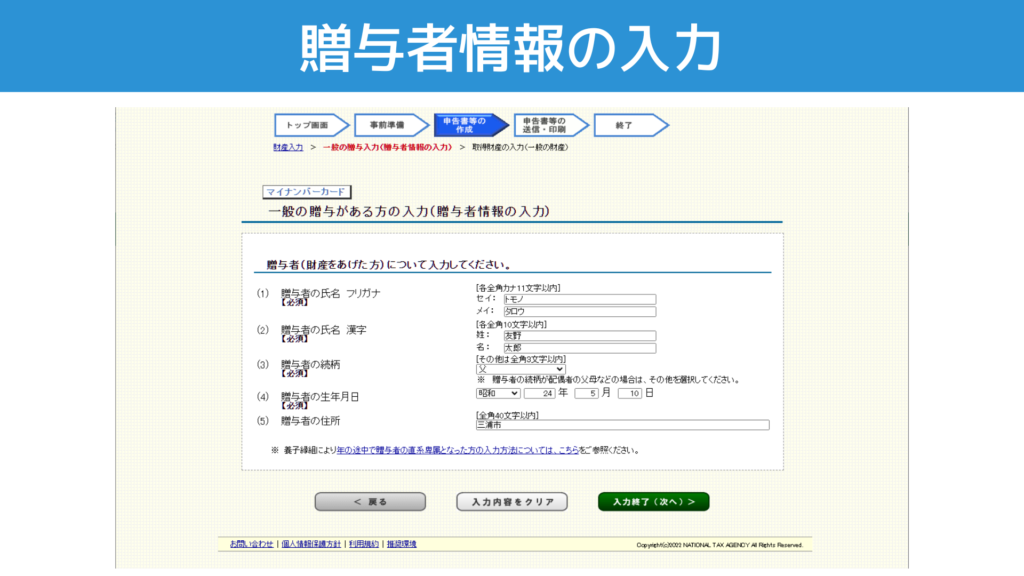

贈与者情報の入力

贈与者(財産をあげた人)の情報を入力しましょう。

ポイントは贈与者の続柄です。

必要資料のところでも説明したとおり、↓の要件をどちらも満たす場合には特例税率を使用します。

- 受贈者(財産をもらった人)が贈与を受けた年の1月1日において18歳以上である

- 贈与者(財産をあげた人)が直系尊属(父母や祖父母など)である

確定申告書作成コーナーでは入力された続柄をもとにシステムが税率を自動で判定します。

続柄の入力を間違えてしまうと税率が正しく反映されません。続柄を間違えてないように気をつけましょう。

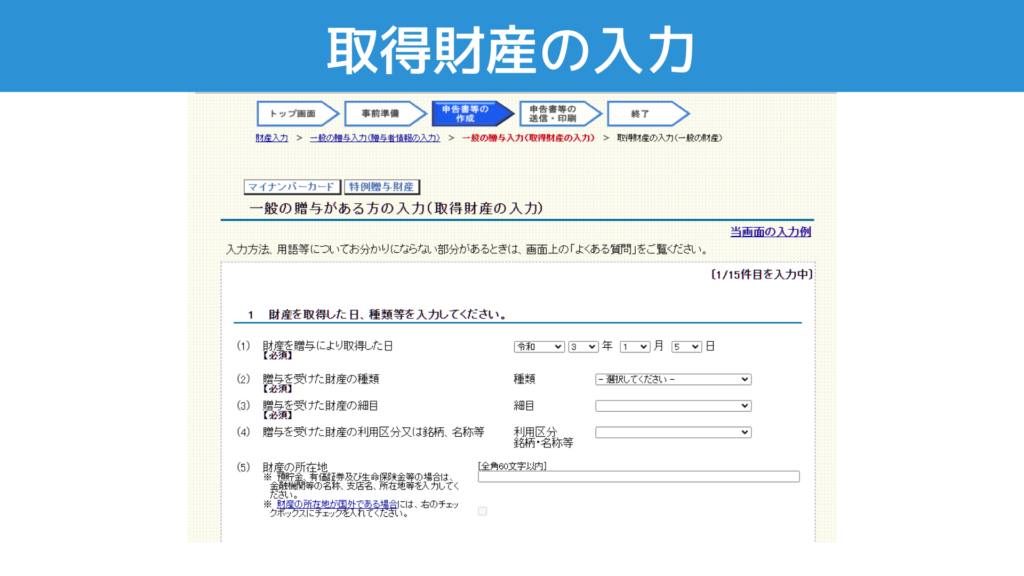

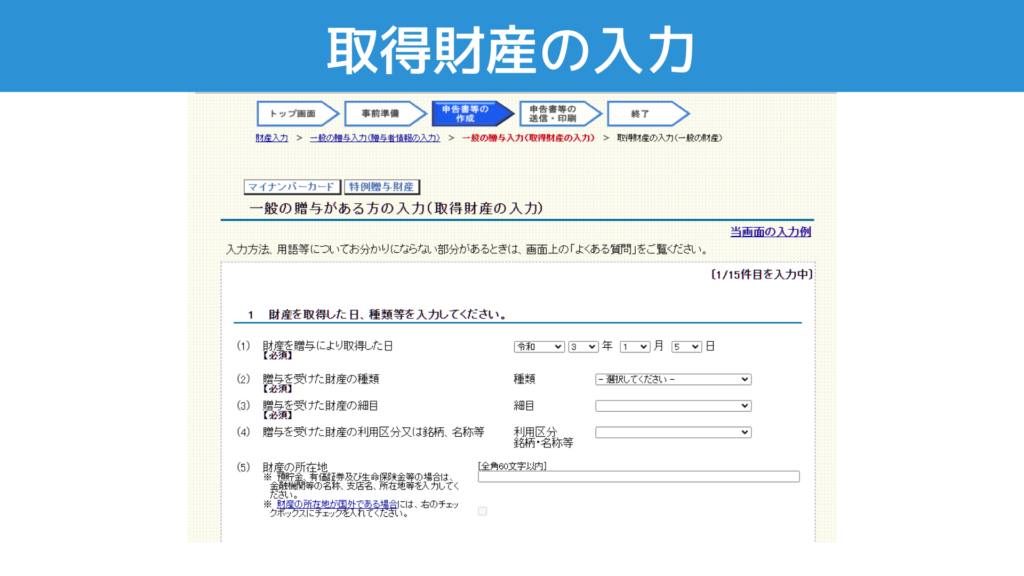

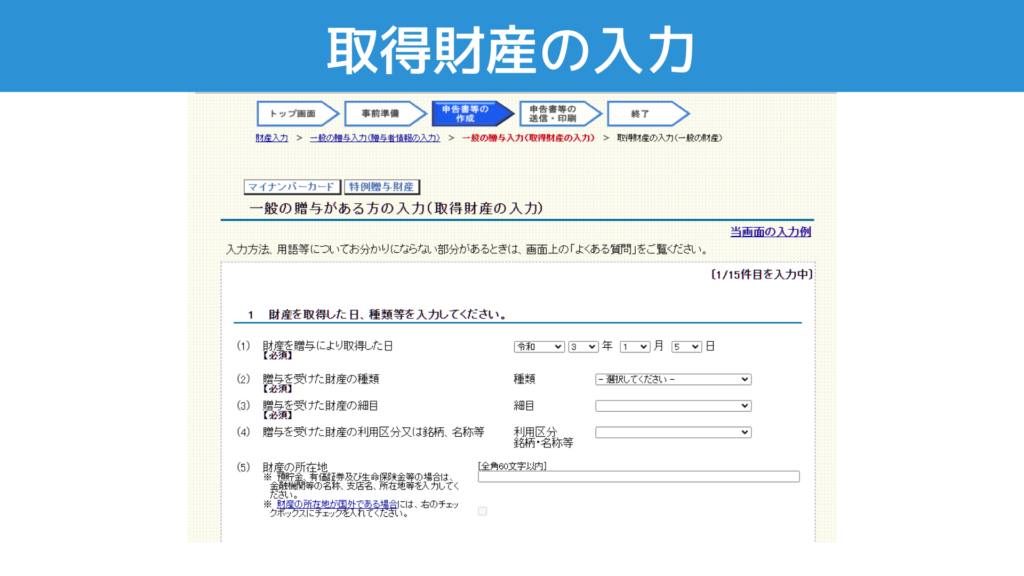

取得財産の入力

(1)財産を贈与により取得した日

財産を受け取った日を入力しましょう。

贈与契約書を作成している場合は贈与契約書に記載した日付が贈与により財産を取得した日となります。

贈与契約書を作成しておらず口頭による贈与の場合には贈与の履行があった日、つまり財産を実際に受け取った日となります。

贈与税を計算するときにはそれほど論点にはなりませんが、相続税を計算するときにはいつ贈与があったのか?がポイントになりますのでしっかり記載しておくことをおすすめします。

(2)贈与を受けた財産の種類

『現金、預貯金等』を選択しましょう。

(3)贈与を受けた財産の細目

『現金、預貯金等』を選択しましょう。

(4) 贈与を受けた財産の利用区分又は銘柄、名称等

『現金』を選択しましょう。

(5) 財産の所在地

空欄でOKです。

贈与を受けた財産の価額

現金で受け取った金額を記載しましょう。

ここまでが一連の流れです。

同じ贈与者から他にも財産をもらっている場合には『財産の追加』をクリックしましょう。

贈与者を追加する場合

ほかの贈与者からも財産をもらっている場合には贈与者の追加が必要です。

入力終了をクリックすると贈与者と贈与財産の一覧が表示されます。

『贈与者を追加する』をクリックすると二人目の贈与者登録画面にうつりますので同じ手順で入力しましょう。

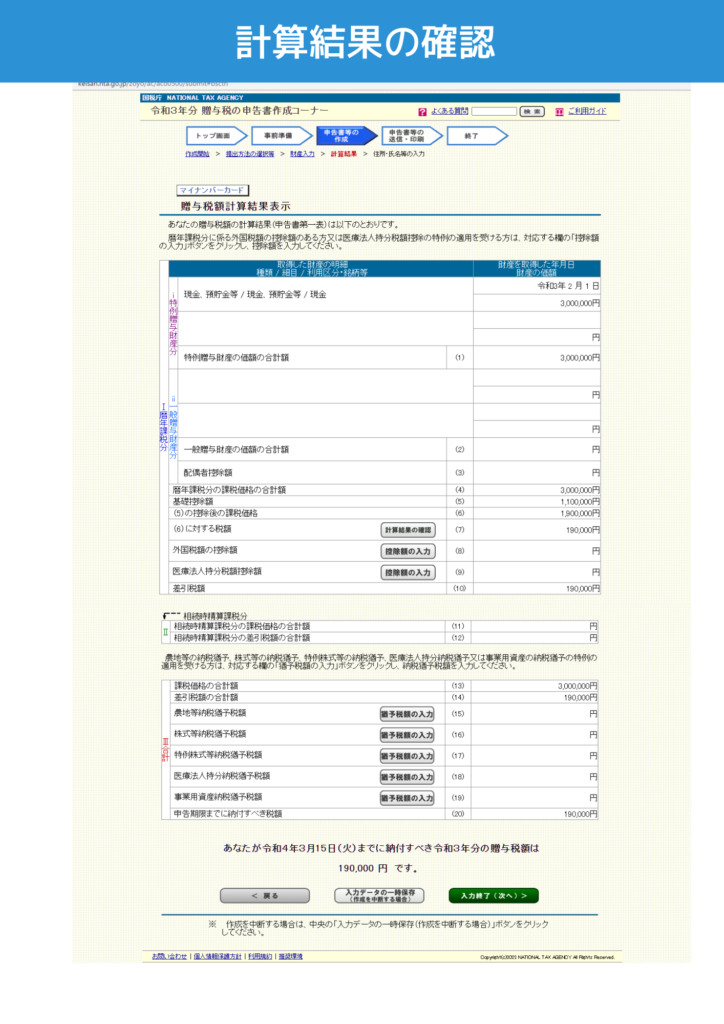

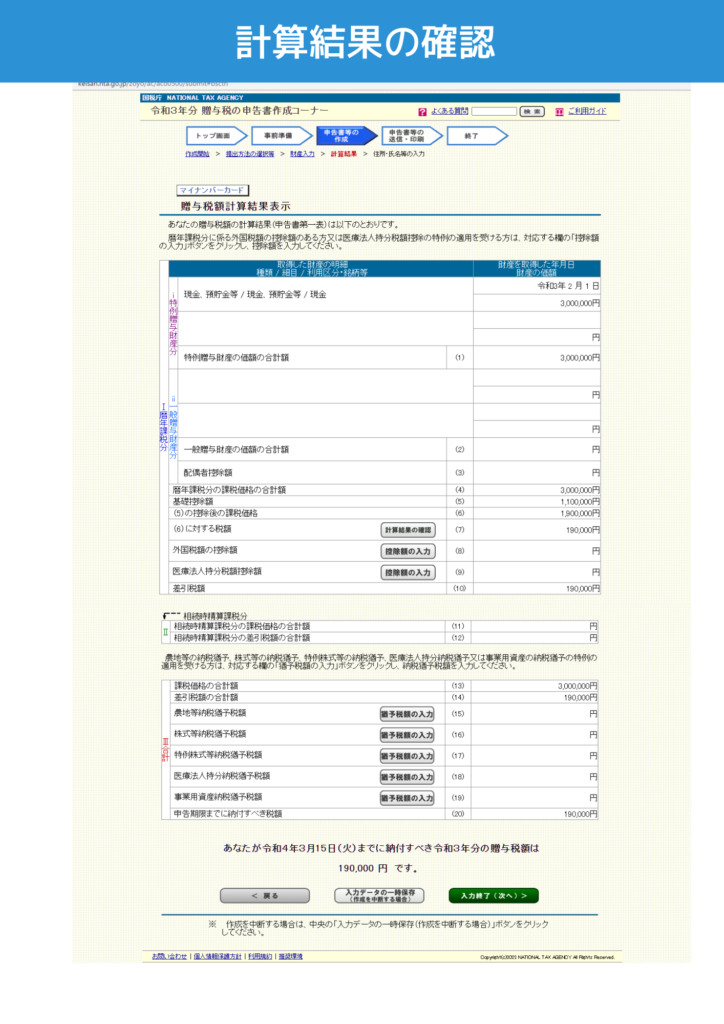

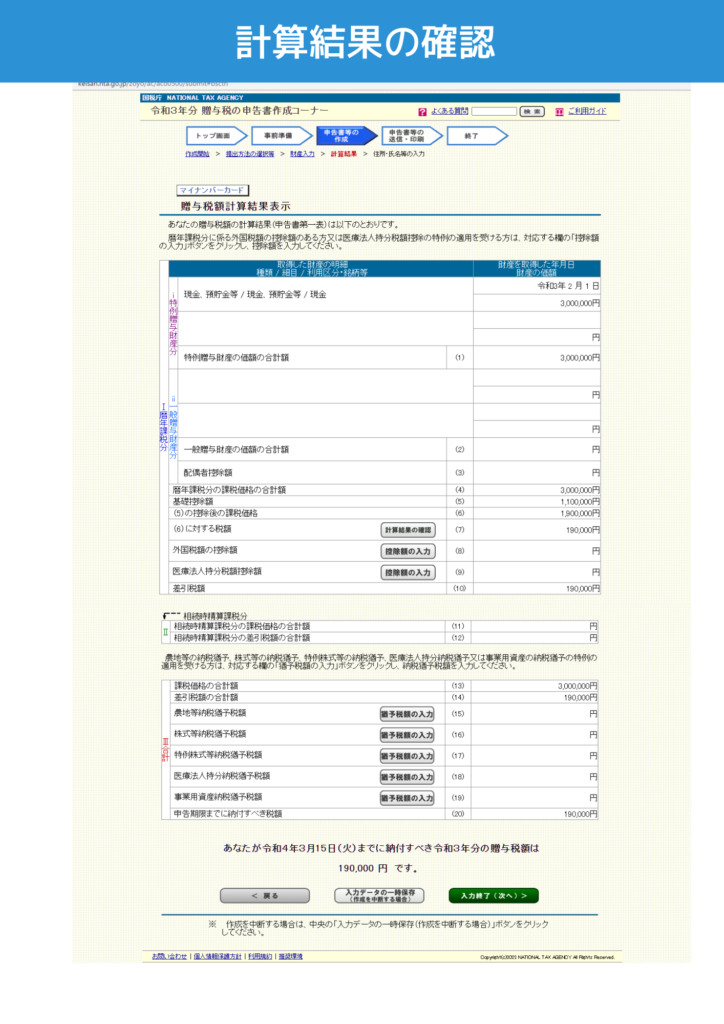

計算結果の確認

すべての贈与財産の入力が終わったら入力終了をクリックします。

贈与税の計算結果が表示されます。贈与金額を確認しましょう。一番下に表示された数字が納付すべき贈与税額です。

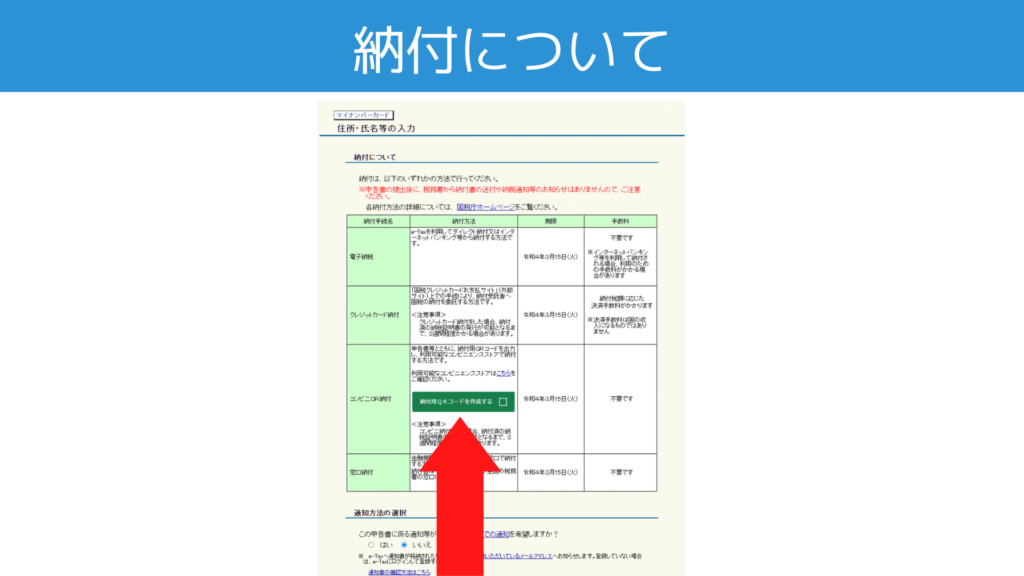

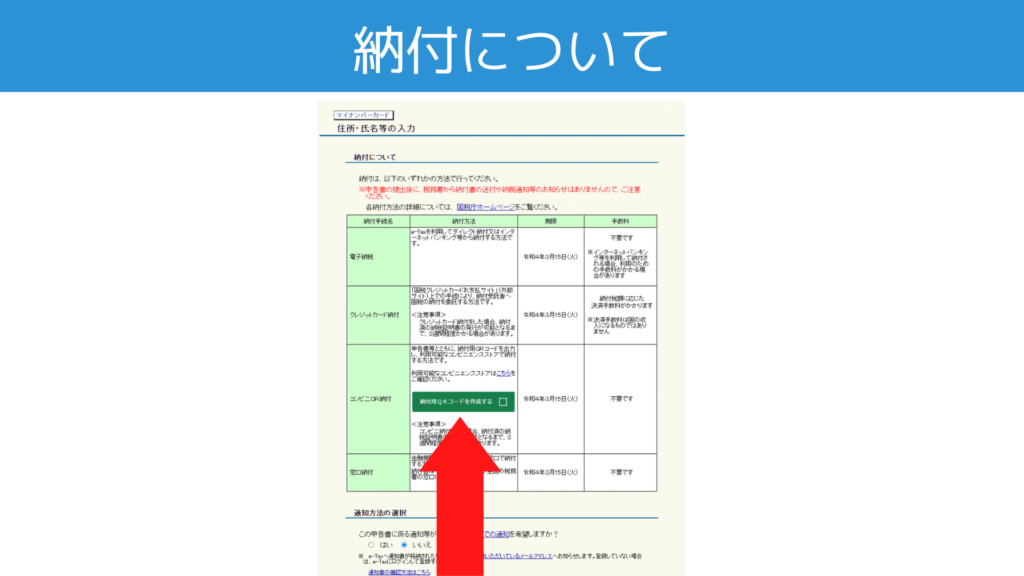

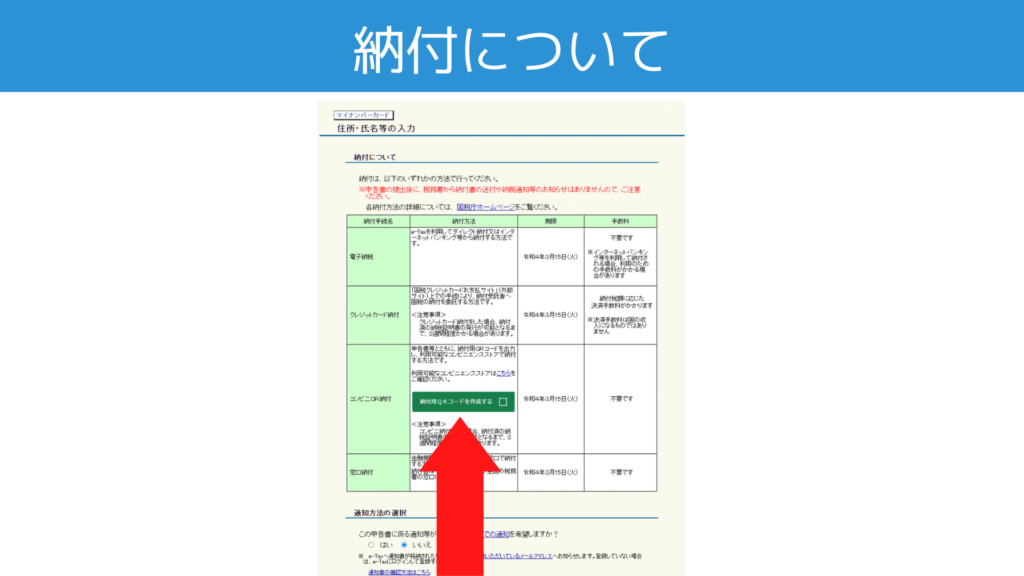

納付について

納付についての説明画面が表示されます。とりあえずコンビニQR納付の箇所にある『納付用QRコードを作成する』をクリックしておきましょう。

e-Taxで送信

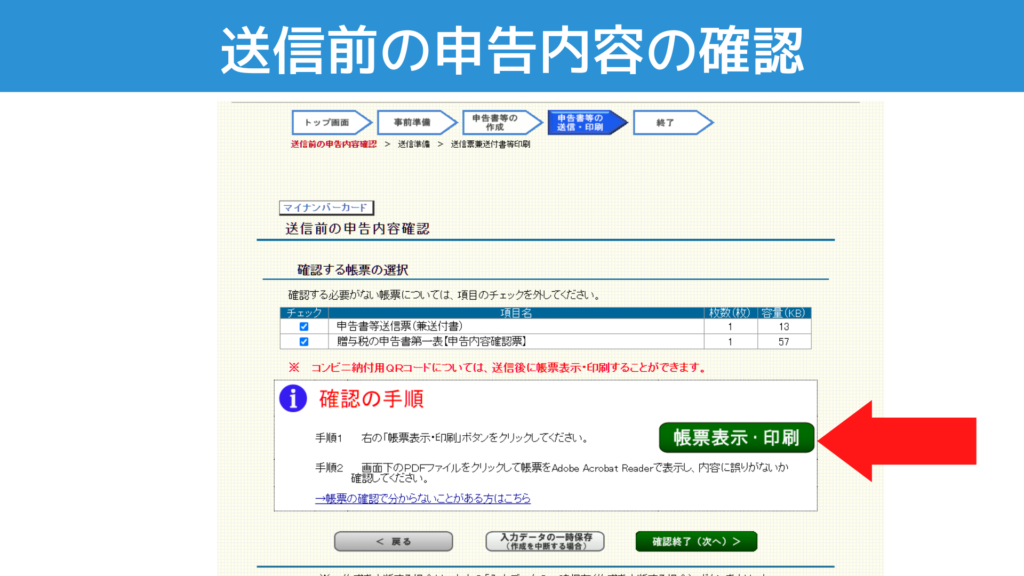

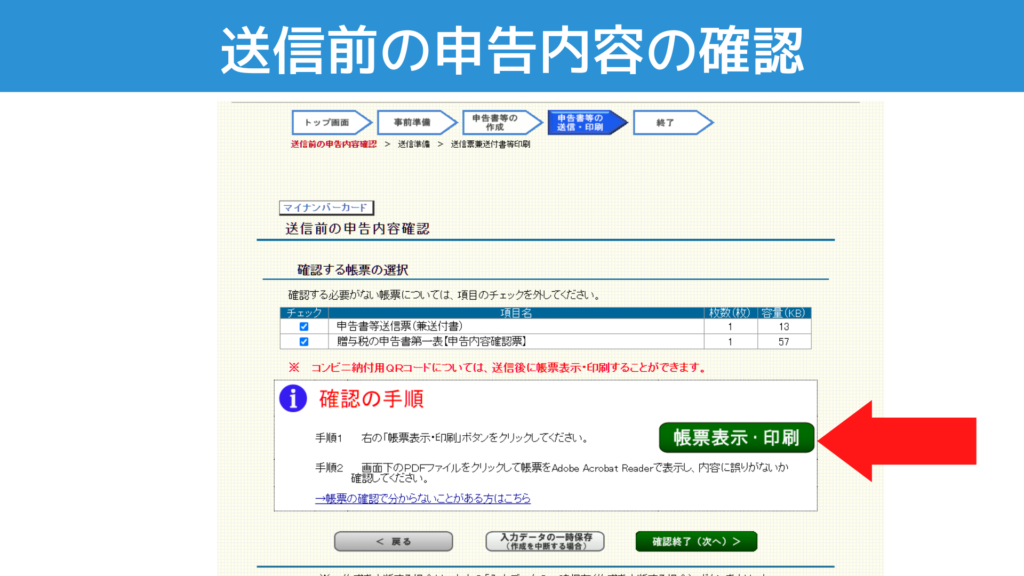

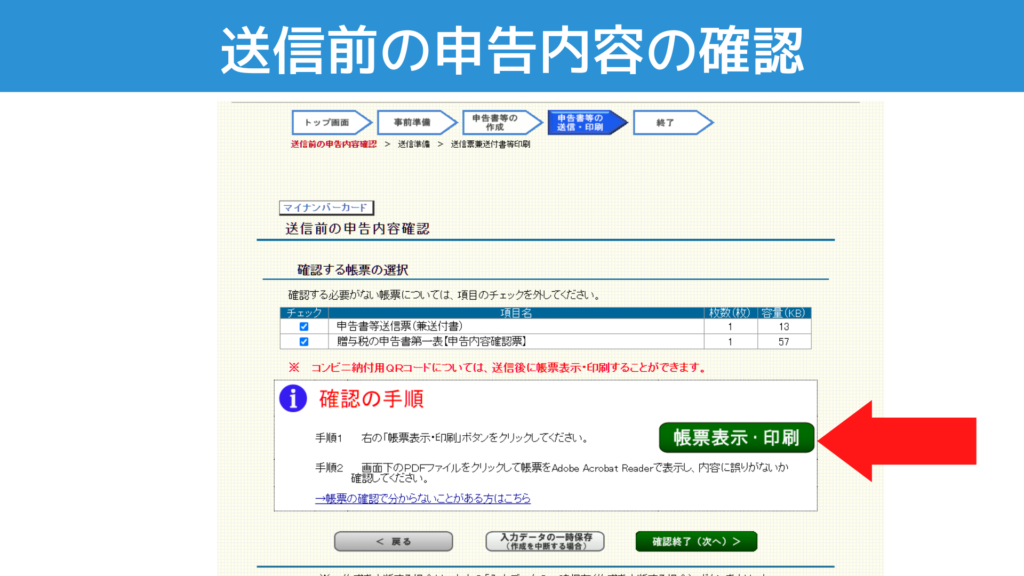

送信前の申告内容の確認

帳票表示・印刷をクリックすると申告書が表示されます。この内容で送信されることになります。申告内容の最終確認を行いましょう。

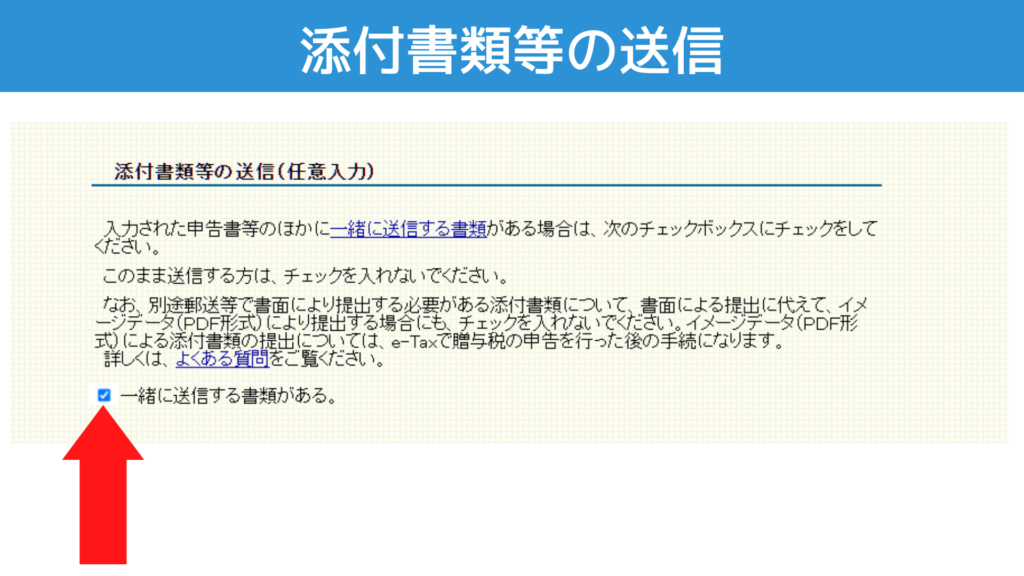

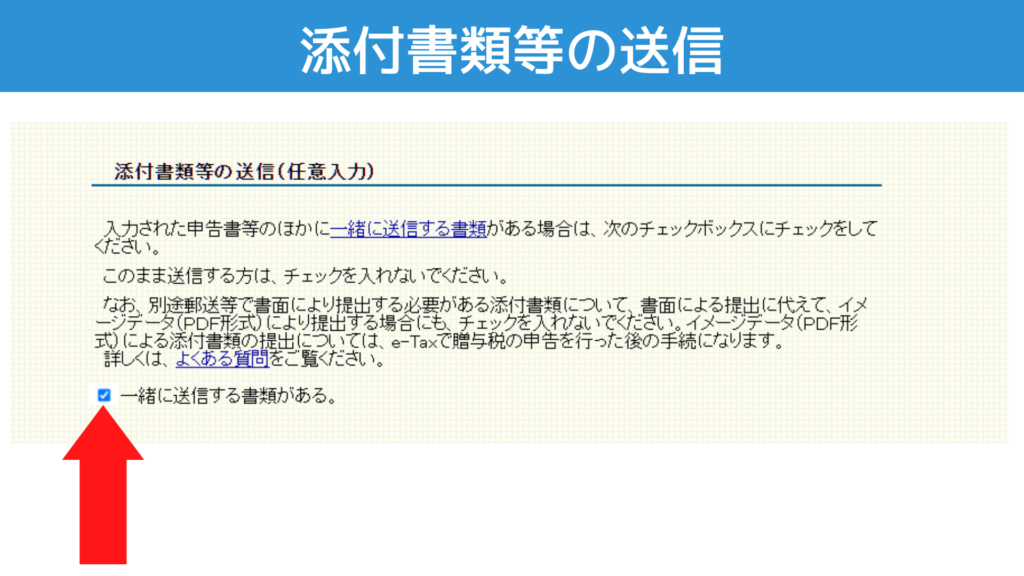

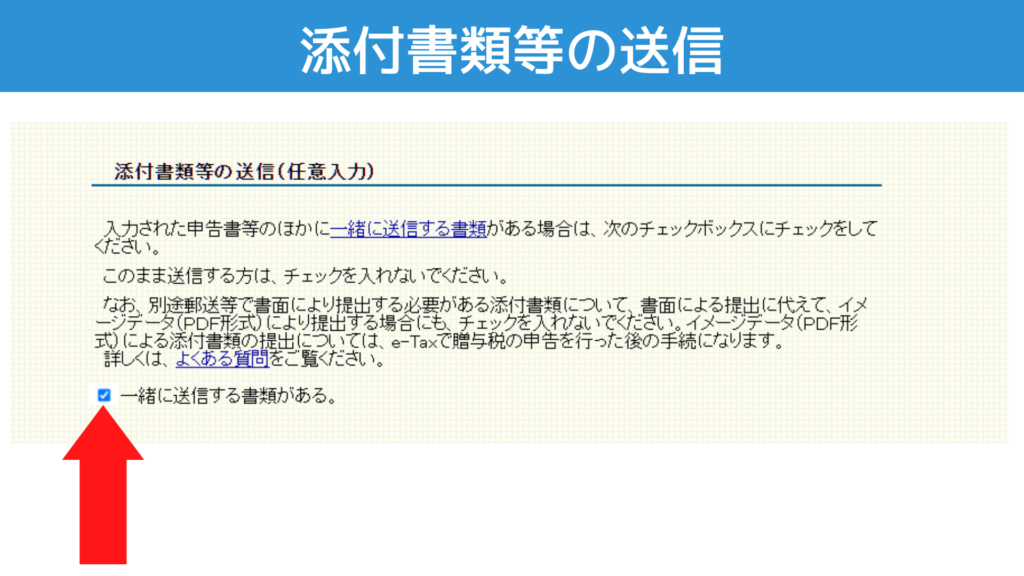

添付書類等の送信

特例税率が適用される贈与で410万円を超える財産を贈与した場合には受贈者の戸籍の謄本を提出する必要があります。

e-TaxにてPDFで送ることができますので『一緒に送信する書類がある』にチェックをいれましょう。

e-Taxログイン→送信

再度、スマホをつかってマイナポータルと連携させることでe-Taxにログインして申告書を送信します。

こちらが終われば申告完了となります。

納税も忘れない!

申告が終わったあとは納税が必要です。納税のタイミングは3月15日までであればいつでもOKですが納税忘れがないように気をつけましょう。

納税のしかたがわからない!という人は↓の記事で納税方法、納税の流れを解説していますのでご確認ください。

まとめ

今回はe-Taxを利用した現金贈与の申告書作成について解説しました。

国税庁の確定申告書作成コーナーを活用すれば意外とカンタンに作成することができます。

相続対策で生前贈与をした場合には贈与税申告書の作成までしっかり行うことが肝心です。今回の記事を参考に作成してみましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 19,800円 |

| 90分コース | 29,700円 |

| 180分コース | 49,500円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓