相続税対策のために賃貸アパートの生前贈与を検討している方も多いと思います。

けれど、調べてみてもメリット・デメリットあり、結局やったほうがよいのか、やらないほうがよいのか、迷ってしまいますよね。

迷うのは当然です。税理士であるわたしが考えても判断が難しいです。

なぜならトクするか、ソンするかを判断するときには以下の状況をトータルでみて検討する必要があるからです。

以下の状況をトータルにみて検討する必要があります!迷って当然です!

- 親の財産

- 親の収入

- 賃貸アパートのもうけ

- 子の収入

トクするケースがどのようなケースか理解する前に、まずは、絶対にソンしてしまうケースをおさえましょう。

今回はソンするケースを3つ紹介します。

賃貸アパートの生前贈与 ソンするケース3選

- ケース1 アパートの借入金が残っている

- ケース2 賃貸アパートの『もうけ』が少ない

- ケース3 子どもの収入が多い

賃貸アパートを生前贈与することのメリット・デメリット

具体的なケースをお話しする前に賃貸アパートを生前贈与することのメリット・デメリットについてお話しします。

| メリット | デメリット |

|---|---|

| ・生前贈与したあとの賃貸収入は子どものものになる ・所得分散効果 | ・登記費用、不動産取得税、贈与税などの費用がかかる ・相続のときの土地の評価額が高くなる |

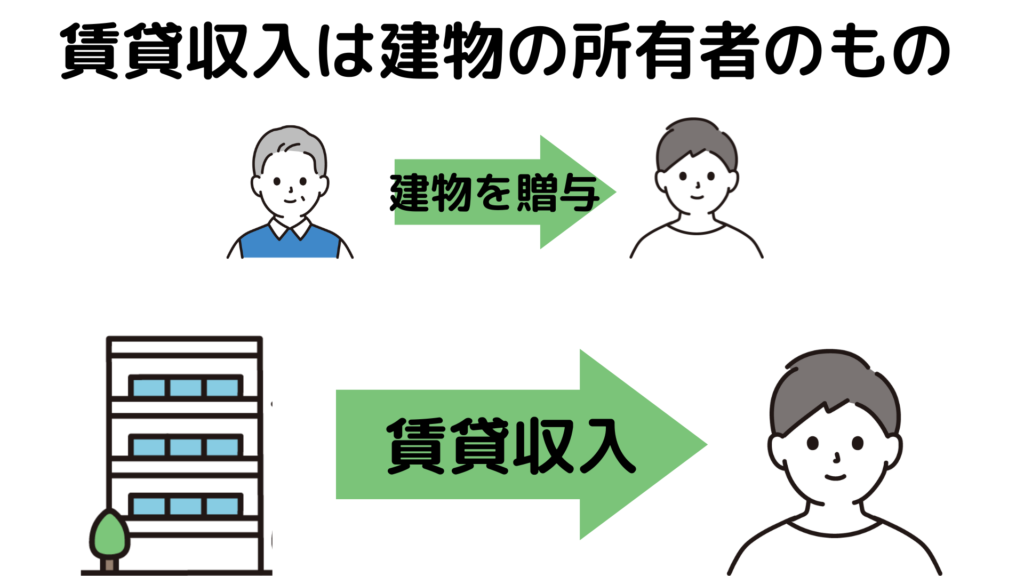

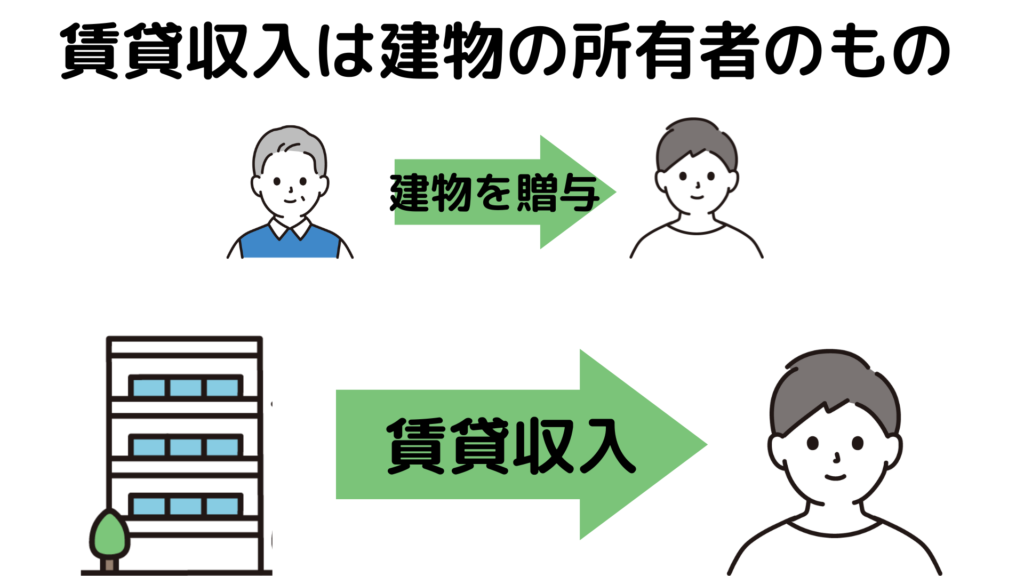

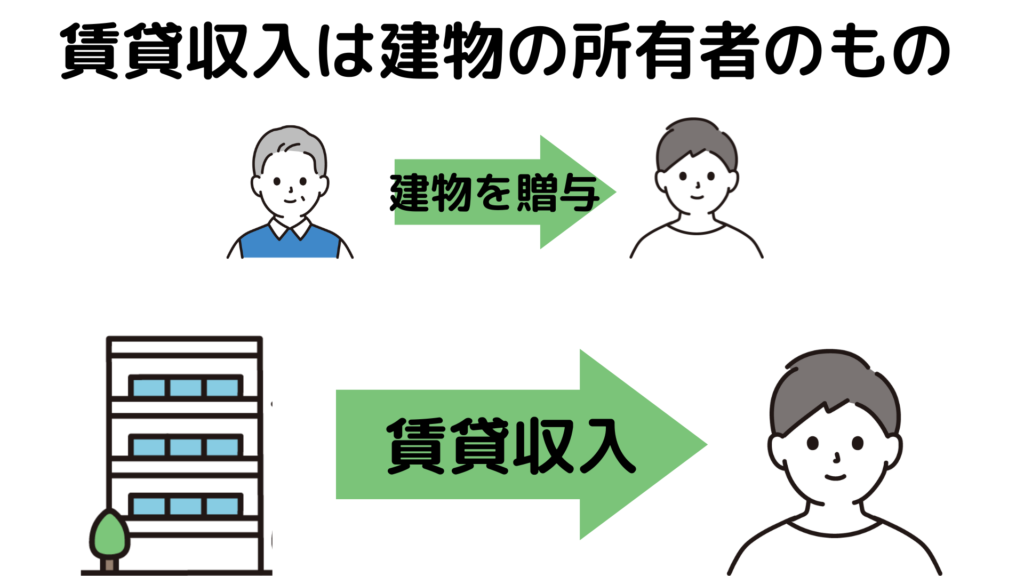

メリット 生前贈与したあとの賃貸収入は子どものものになる

これは賃貸アパートを生前贈与することの最大のメリットです。

賃貸アパートの収入は建物の所有者にもらう権利があるため、賃貸アパートを生前贈与すると、そのあとの賃貸収入は子どものものになります。

親が賃貸アパートを所有し続けることで得られる将来の賃貸収入も一緒に贈与したことになり、親の財産の増加を抑えることができます。

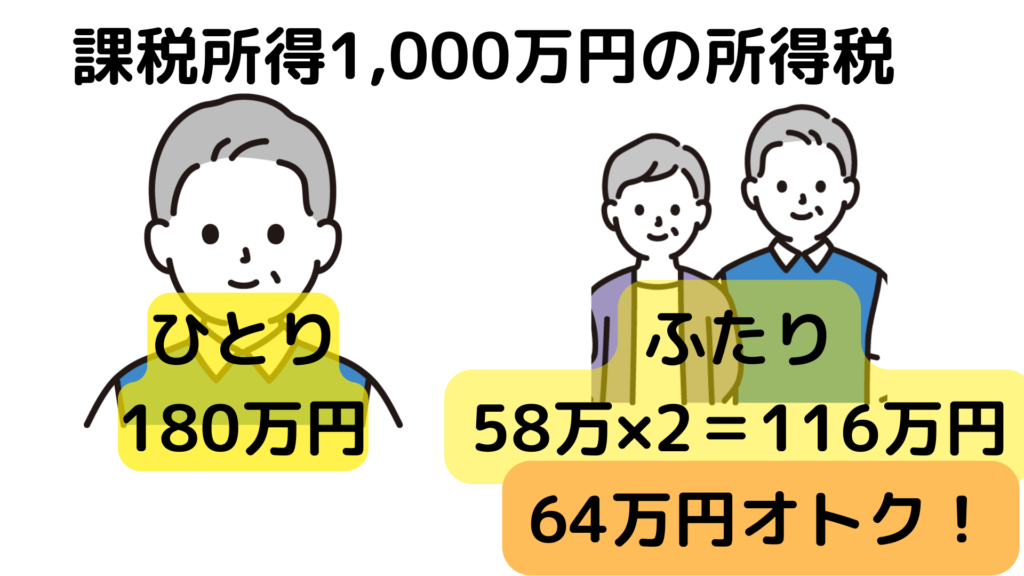

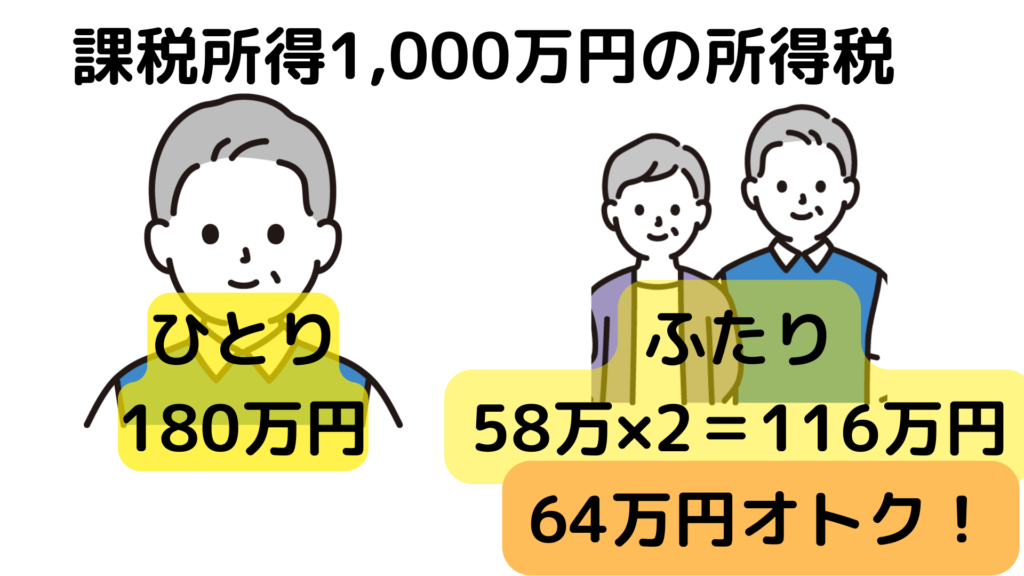

メリット 所得分散効果

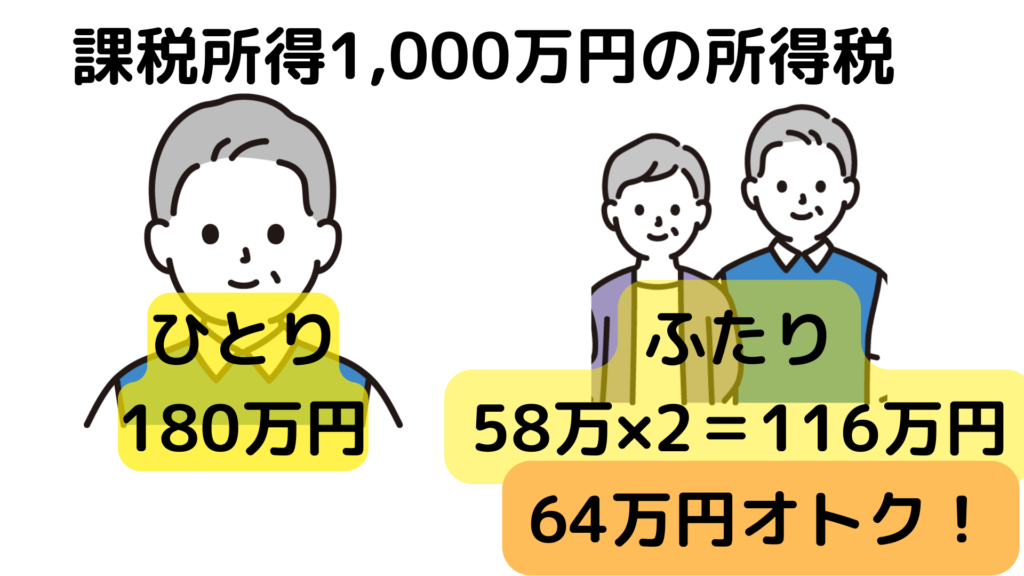

賃貸アパートをひとりで所有しているときよりも、ふたりで所有して所得を分散することで所得税を節税することができます。

なぜ分散すると節税ができるのか。

所得税は累進課税制度という制度で、所得が上がれば上がるほど高い税率がかかります。

以下の表は課税所得と所得税の関係を表にしたものです。

| 課税所得 | 所得税 |

|---|---|

| 500万 | 58万 |

| 600万 | 79万 |

| 700万 | 99万 |

| 800万 | 123万 |

| 900万 | 146万 |

| 1,000万 | 180万 |

たとえば、ひとりで課税所得が1,000万円の人は所得税を180万円支払うことになります。

これを賃貸アパートの持分50%を生前贈与して、ふたりで500万円ずつの課税所得になった場合の所得税どうなるか?

58万円×2=116万円となり、ひとりのときと比べると64万円節税できる計算となります。

これが所得を分散することの節税効果です。

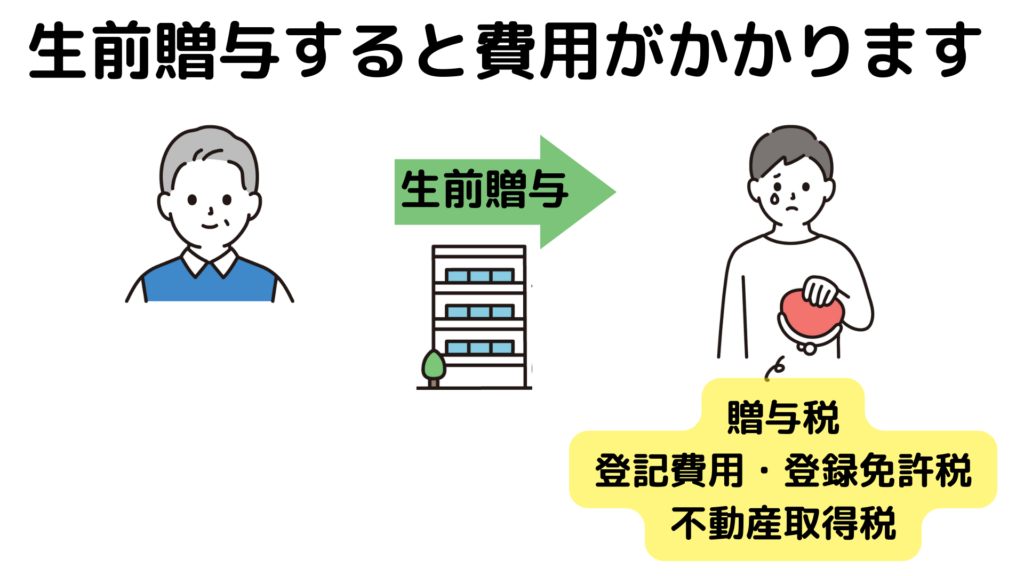

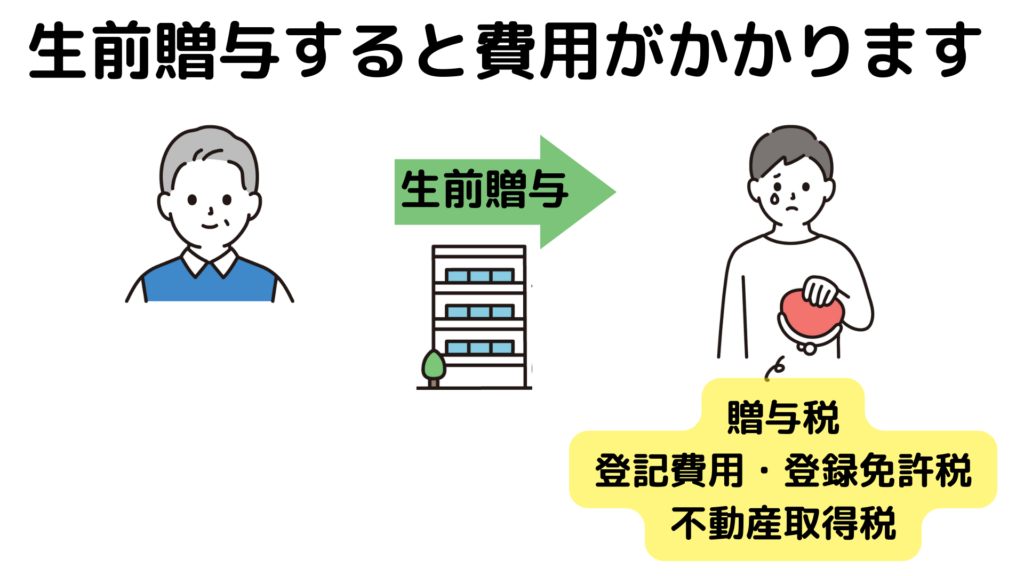

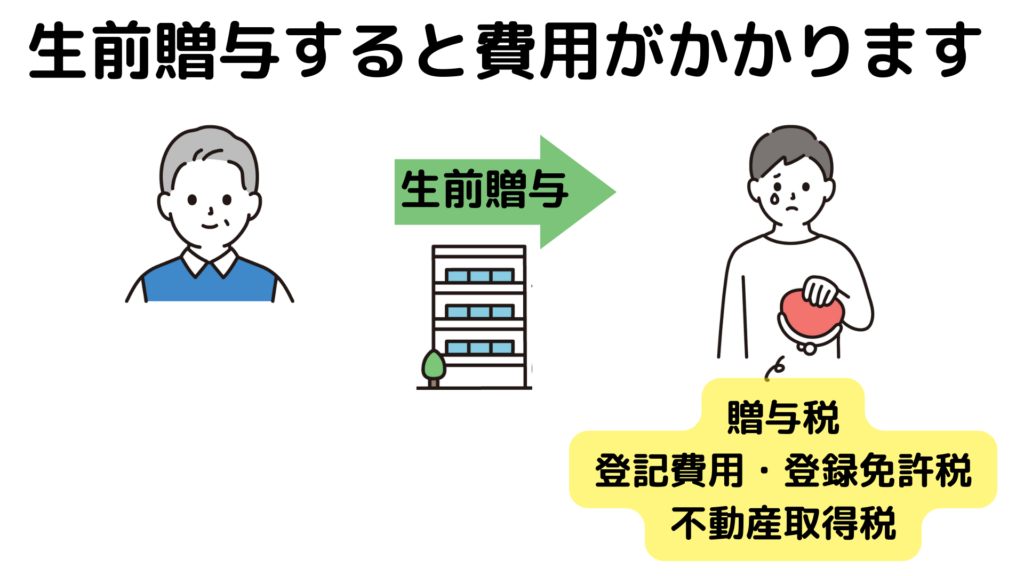

デメリット 生前贈与すると贈与税、登記費用、不動産取得税などの費用がかかる

つづいてデメリットです。

生前贈与すると贈与税のほか、所有権の登記費用や不動産取得税などの費用がかかります。

生前贈与を実行するまえにはどの程度の税金、費用がかかるかしっかり把握することが重要です。

贈与税

年間110万円を超える財産を贈与すると贈与税がかかります。

課税価格と納税額、平均税率は以下のとおりです。(一般税率での計算)

| 課税価格 | 贈与税 | 課税価格に対する税金の割合 |

|---|---|---|

| 200万 | 9万 | 5% |

| 300万 | 19万 | 6% |

| 400万 | 33万 | 8% |

| 500万 | 53万 | 11% |

| 600万 | 82万 | 14% |

| 700万 | 112万 | 16% |

| 800万 | 151万 | 19% |

| 900万 | 191万 | 21% |

| 1,000万 | 231万 | 26% |

| 2,000万 | 695万 | 35% |

| 3,000万 | 1,195万 | 40% |

たとえば財産が3,000万円ある場合、相続税の計算のときには最低3,000万円の基礎控除があるため相続税はかかりません。

一方、3,000万円の財産を生前贈与する場合には1,195万円の贈与税がかかってしまいます。

なぜ、これほどまでに贈与税の負担が重たいのか。

それは、もともと贈与税は相続税の課税逃れを防ぐためにできた税金だからです。

そのため贈与税は相続税よりも重たい税負担になるようにつくられているのです。

登録免許税

不動産を名義変更すると登録免許税という税金を法務局に支払う必要があります。

贈与の場合の登録免許税は固定資産税評価額×2%となります。

また、名義変更を司法書士へ依頼する場合には司法書士への報酬もかかります。

不動産取得税

不動産を生前贈与すると不動産取得税という税金もかかります。

この税金は不動産の所在地の県税事務所に支払う税金です。

土地は固定資産税評価額×2分の1×3%、家屋は固定資産税評価額×4%で計算されます。

デメリット 相続のときの土地の評価額が高くなる

これは相続税を計算するときのデメリットです。

賃貸アパートの建物を子どもに生前贈与すると相続税を計算するときの土地の評価額が高くなり相続税が高くなります。

相続税を計算するときの土地の評価は所有している土地の利用状況でかわります。

| 利用状況 | 具体例 | 名称 | 評価割合 (借地権割合60%の場合) |

|---|---|---|---|

| 自分で使っている | 自宅 | 自用地(じようち) | 100% |

| 他人に土地を貸している | 貸地(底地) | 貸宅地(かしたくち) | 40% |

| 自分の建物を他人に貸している | 賃貸アパート | 貸家建付地(かしやたてつけち) | 82% |

相続税では土地を自由に利用できる状態であればあるほど評価が高くなると考えます。

他人に土地を貸している(貸宅地)や自分の建物を他人に貸している(貸家建付地)ときよりも自分で使っている自用地の方が相続税評価額が高くなります。

そのため、賃貸アパートの土地・建物を親が所有している状態とくらべ、親が所有に子どもに生前贈与した賃貸建物があるときの評価(自用地評価)のほうが高くなります。

また、小規模宅地等の特例も使うことができません。(別生計親族が土地を使用貸借した場合)

賃貸アパートを子どもに生前贈与することで将来の相続税が増加してしまう点はデメリットといえます。

賃貸アパートの生前贈与 やるとソンするケース3選

賃貸アパートを生前贈与することのメリットとデメリットを踏まえ、生前贈与するとソンするケースを3つ紹介します。

ケース1 アパートの借入金が残っている

賃貸アパートを建てたときの借入金が残っている人は生前贈与をするとソンします!

アパートに対する借入金については

- 親のままにする

- 子に名義変更する

の2パターンがあります。

(自分で選べるわけではなく実際には、借入先の金融機関との交渉となります。)

ただ、どちらのパターンでも以下の3つの点でソンします!

賃貸アパートの生前贈与を検討するときには借入金を完済している物件にしましょう。

賃貸アパートの借入金が残っているとソンする3つの点

- 親の相続税が高くなる

- 負担付贈与で税金が高くなる

- アパートだけ生前贈与すると利息が経費にできない

以下でその3つの点について解説します。

親の相続税が高くなる

借入金を子に名義変更した場合、親の借入金はなくなります。

ただし、借入金はマイナスの財産、親のままにしておくほうが親の相続税が少なくなるので名義変更するのはもったいないといえます。

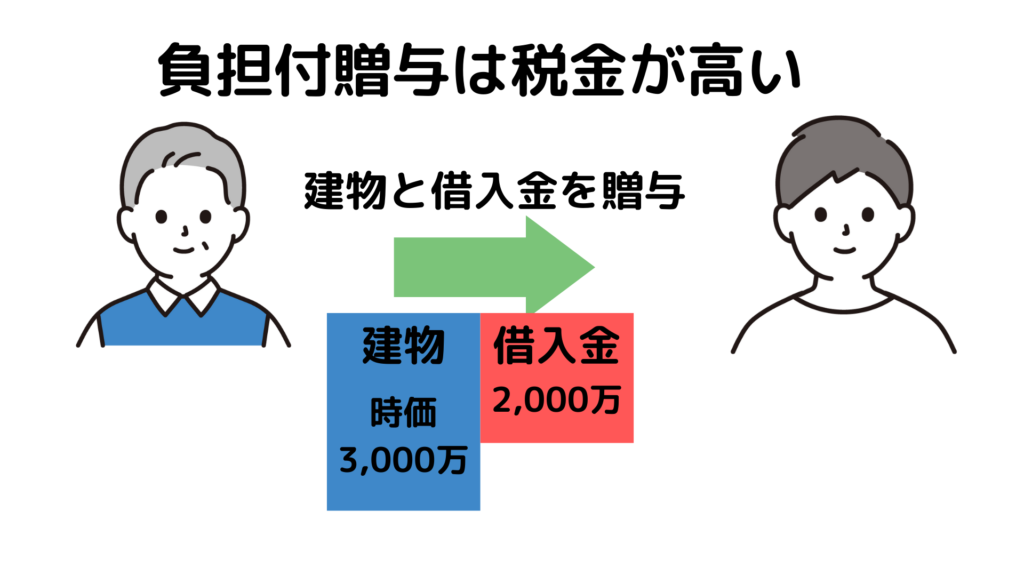

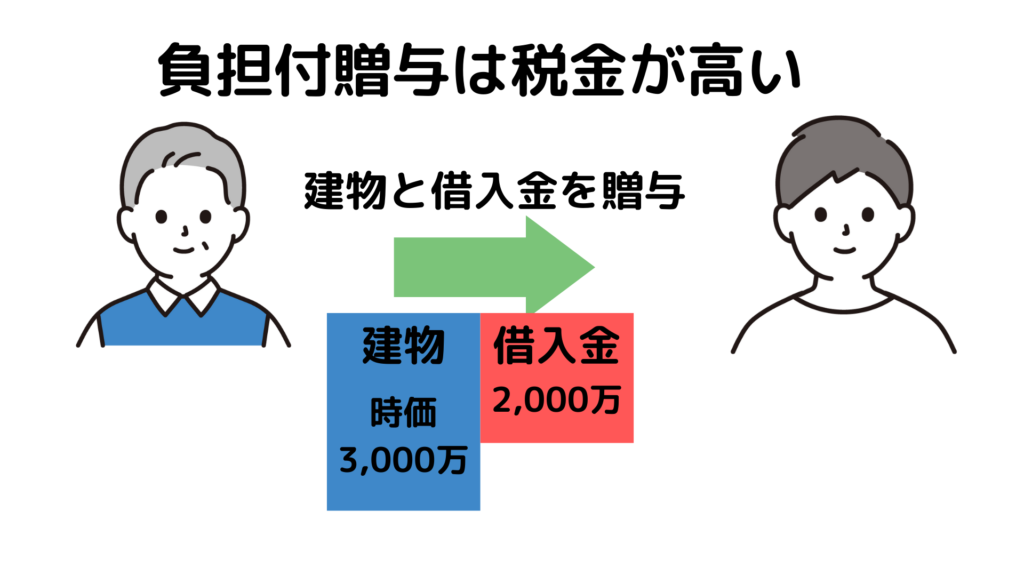

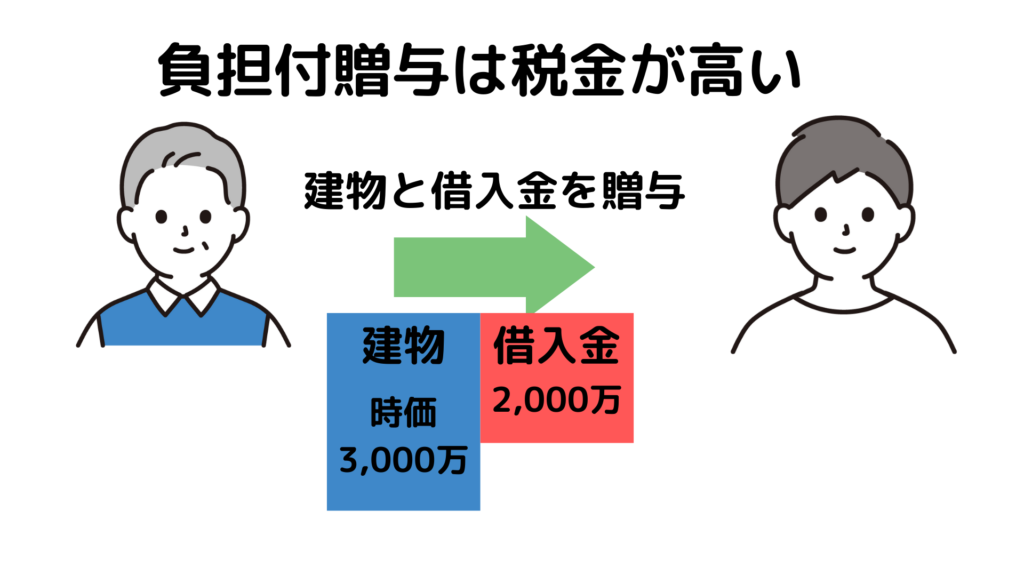

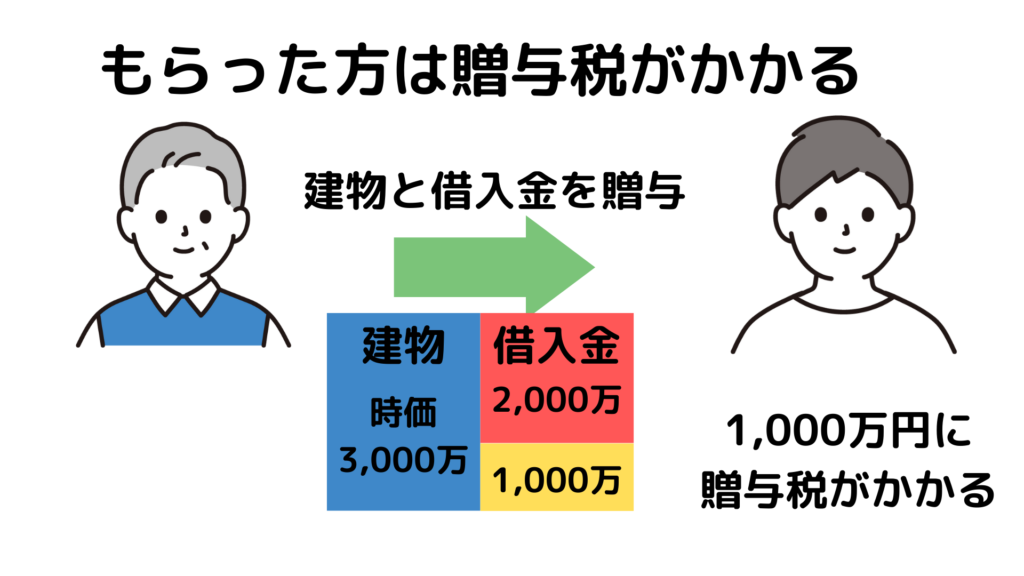

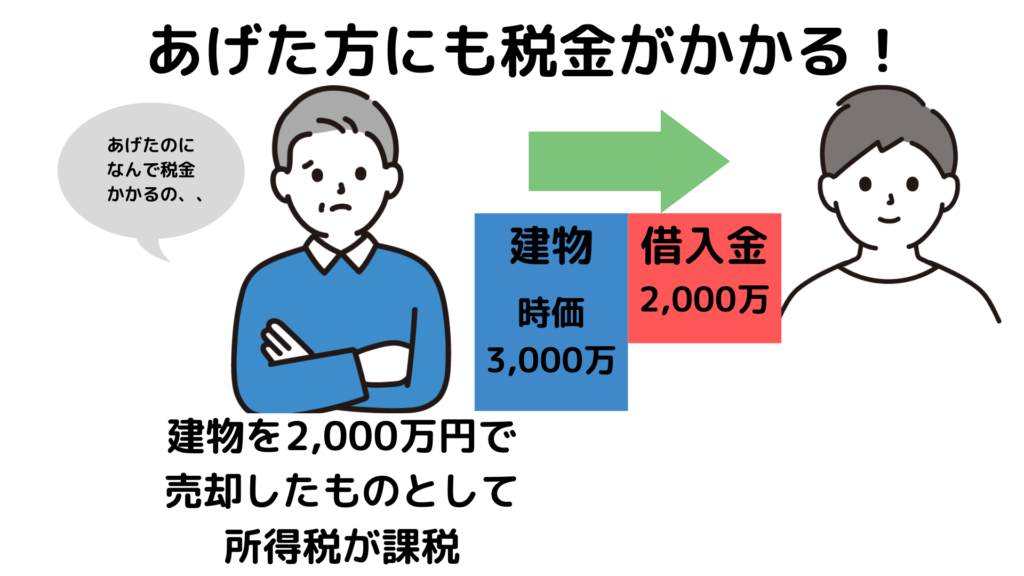

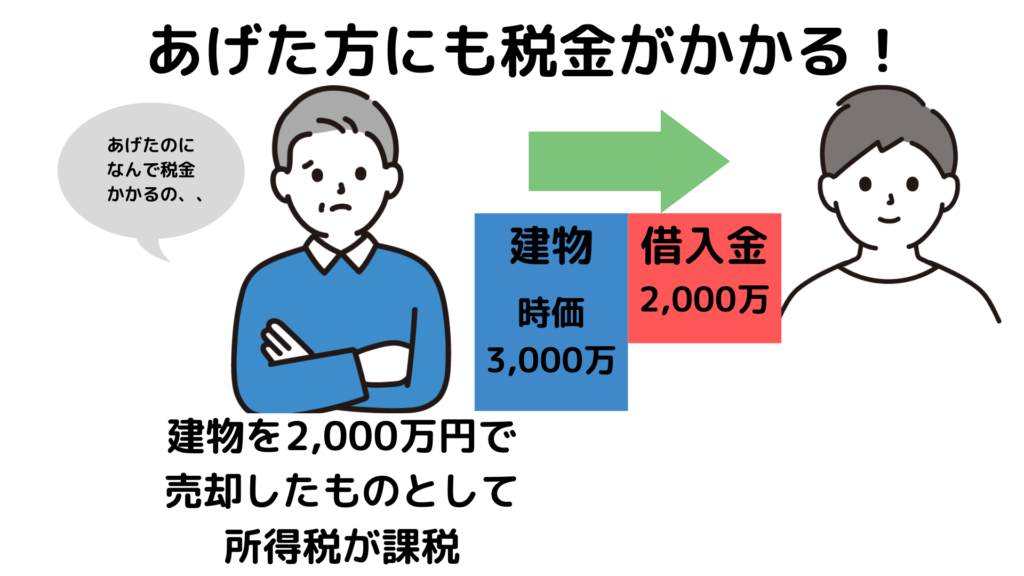

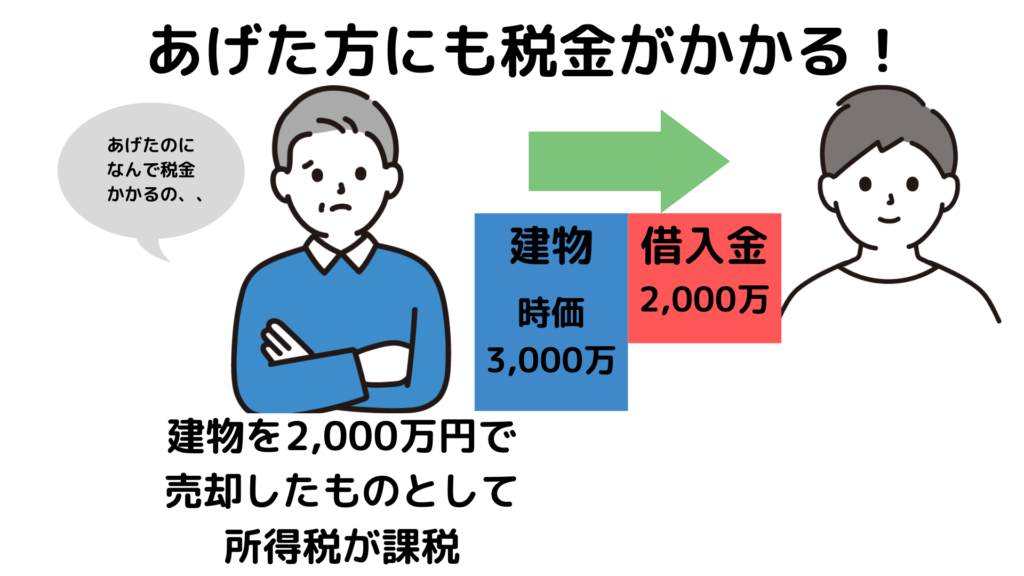

負担付贈与で税金が高くなる

負担付贈与とは一定の債務を負担させることを条件にした財産の贈与をいいます。

賃貸アパートをあげるけど、

ついでにアパートの借入金も一緒に引き継いでね。

↑のような状況がまさに負担付贈与となります。

この負担付贈与、税金の計算上注意が必要です。

少し分かりづらいので事例を用いながら説明します。

親が子に時価3,000万円の建物とその建物に対する借入金2,000万円を負担付贈与したという事例です。

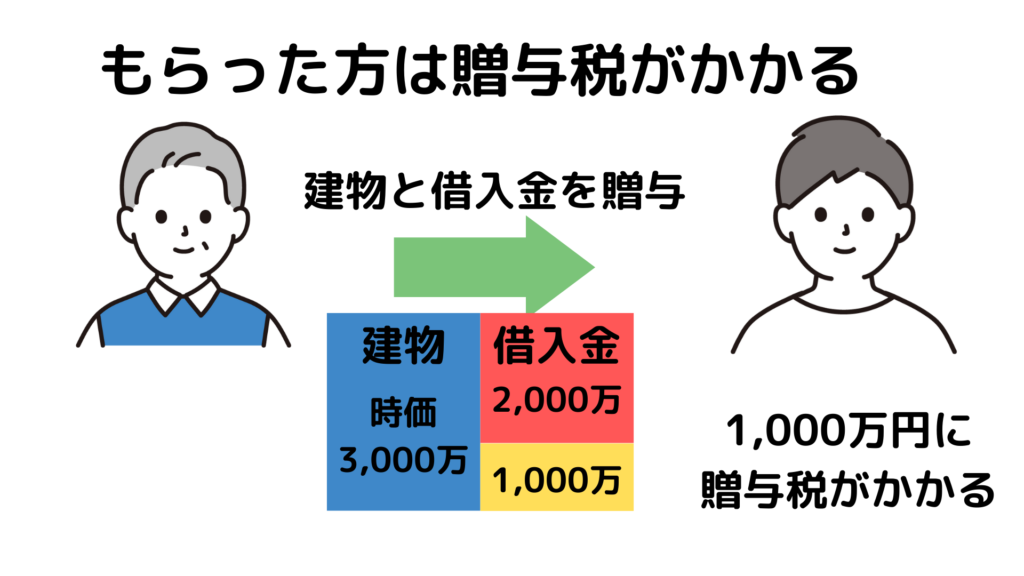

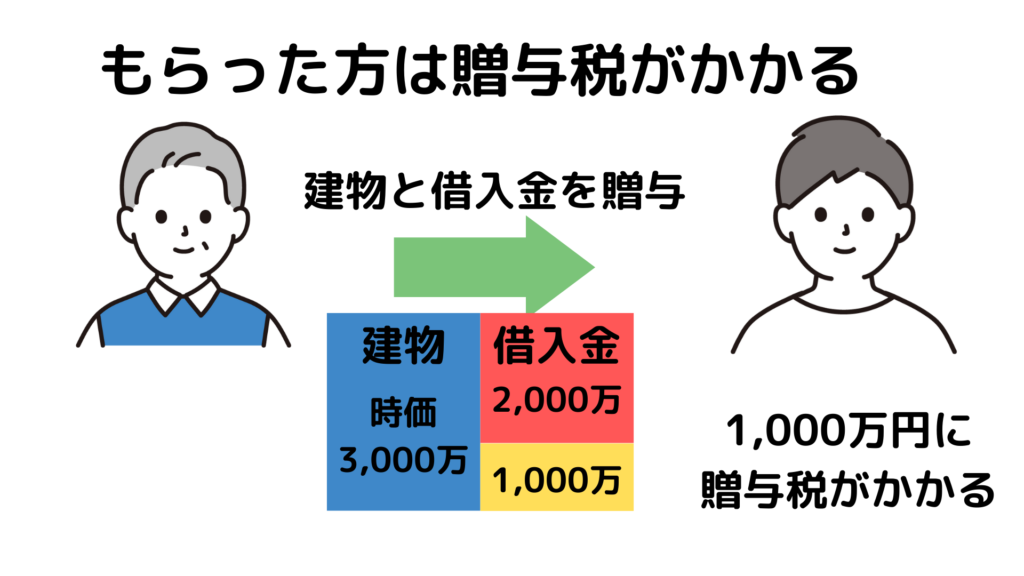

まずはもらった方について説明します。

もらった方は贈与時の時価から借入金の金額を引いた残額に対して贈与税が課税されます。

ポイントは以下2点。

- 時価をベースに計算すること(相続税評価額ではなく)

- 借入金を差し引くこと

事例では3,000万円-2,000万円=1,000万円に対して贈与税がかかることになります。

建物の時価から今後負担することとなる借入金の金額を差し引いた残額に対して贈与税が計算されることになるため

納得感があるかと思います。

ただし、、、

贈与税の計算時に借入金の金額を差し引けるため、贈与税は少なく計算されてラッキー!

、、、で終わってしまうのは大きな間違いです!

負担付贈与はもらった方だけではなく、あげた方にも税金がかかるので注意が必要です。

あげた方は建物を借入金の残額で売却したものとして譲渡所得税が課税されます。

税法上では、借入金の負担がなくなる=経済的利益を受け取った=所得税を課税する!と考えます。

あげたのに税金がかかるのはちょっと納得感がないかもしれません。

このように負担付贈与はあげた方、もらった方、両方に税金がかかるので注意が必要です。

アパートだけ生前贈与すると利息が経費にできない

アパートだけ生前贈与して借入金は親名義のままとする場合、

借入金に対する利息は子の所得税の必要経費にできません。

せっかく払っている利息を経費にできないのはもったいく好ましくありません。

ケース2 賃貸アパートの『もうけ』が少ない

ソンするふたつ目のケースは賃貸アパートの『もうけ』が少ないことです。

繰り返しになりますが、賃貸アパートを生前贈与することの最大のメリットは賃貸アパートを生前贈与したあとの賃貸収入を子どもへ移転できること、です。

『もうけ』が少ないとメリットも少ないのでソンします。

賃貸アパートの生前贈与をするときには『もうけ』がどのくらいあるか、確認することが大事です。

以下で『もうけ』の確認方法を解説します。

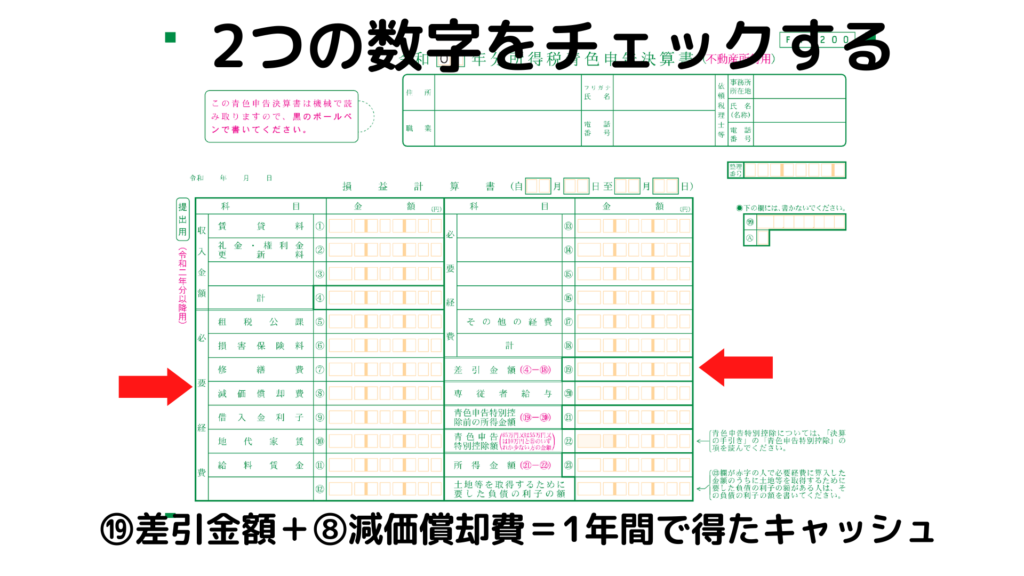

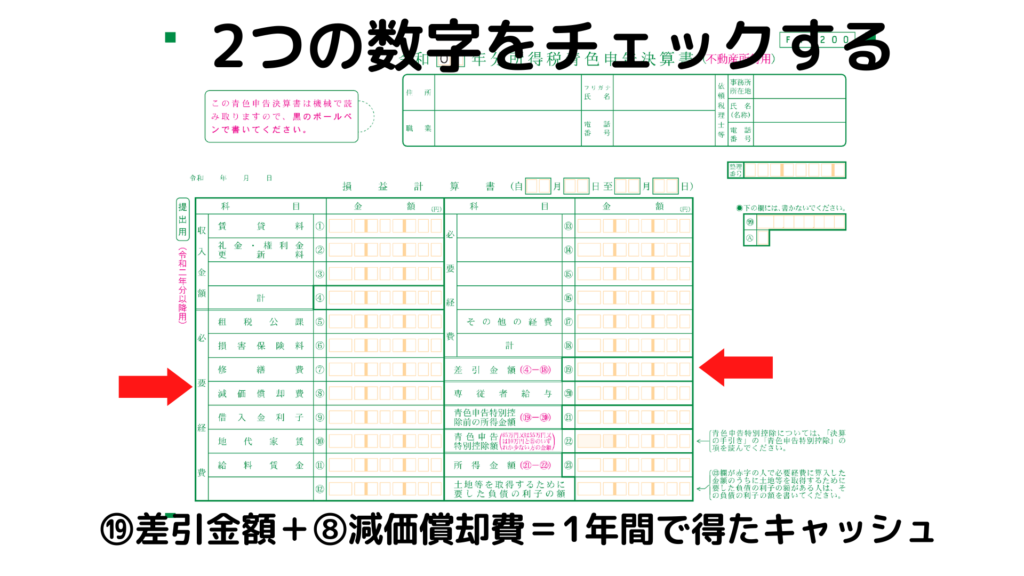

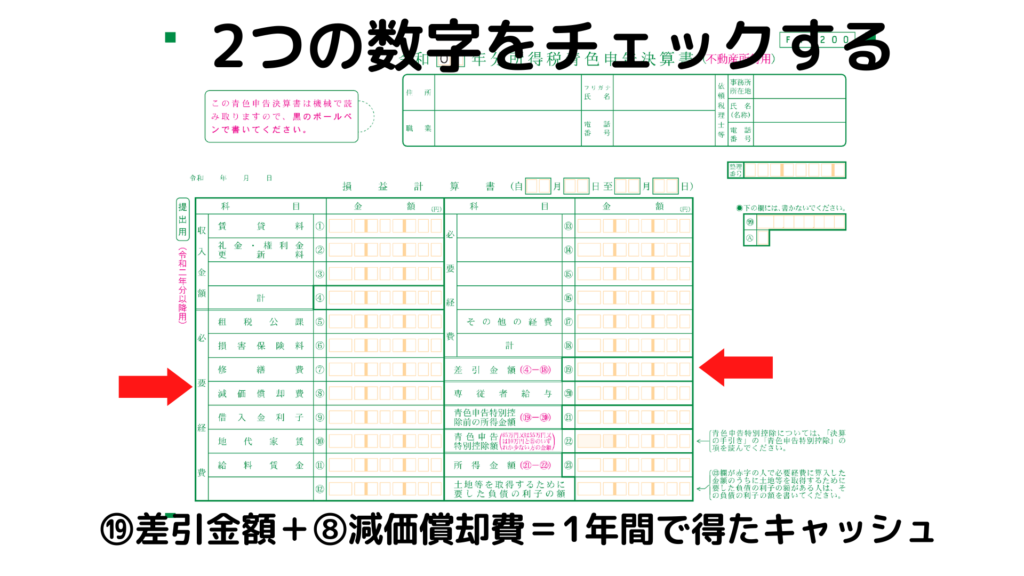

決算書での確認方法

青色申告をしている場合には青色申告決算書(不動産所得用)という書類を準備しましょう。

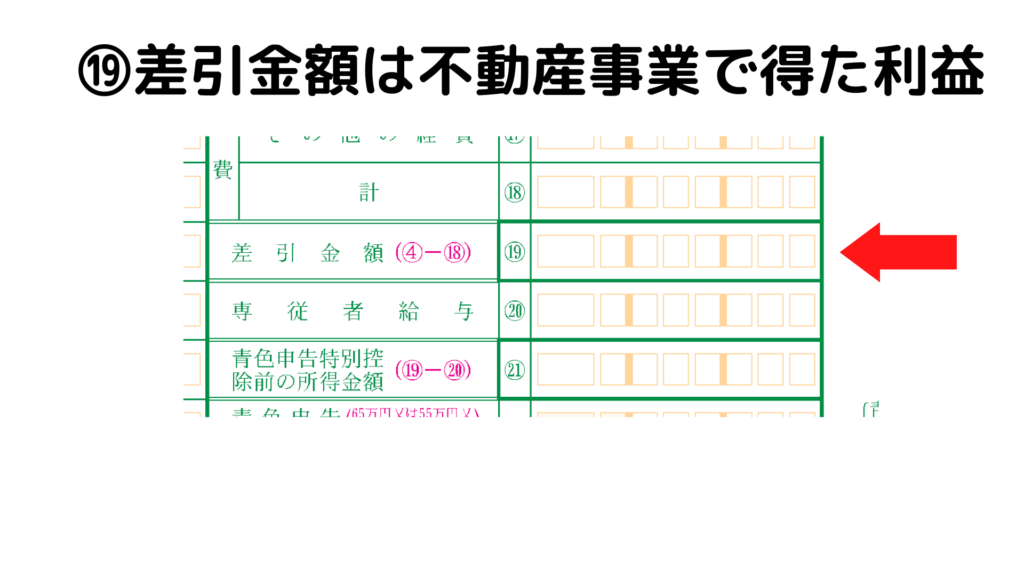

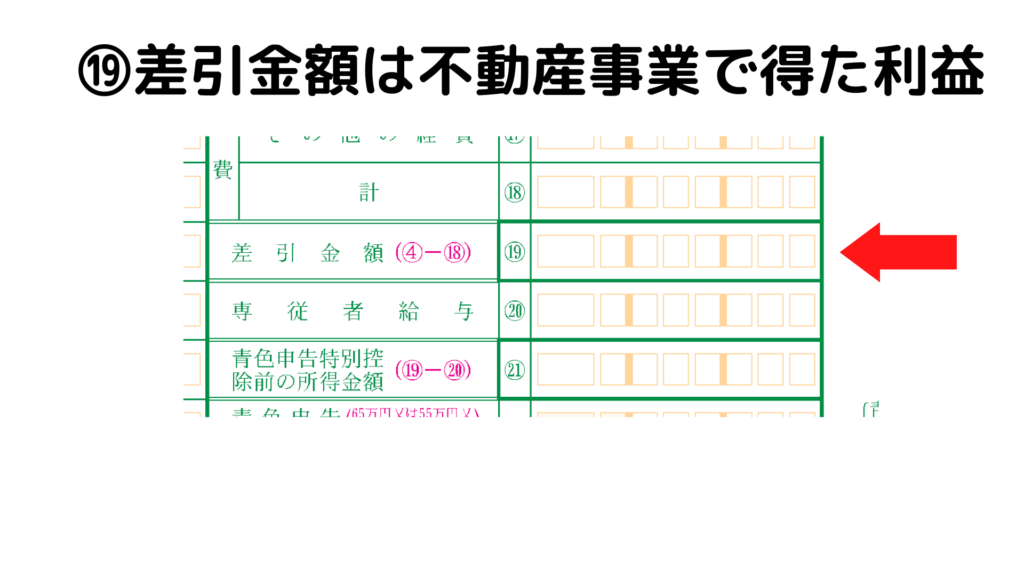

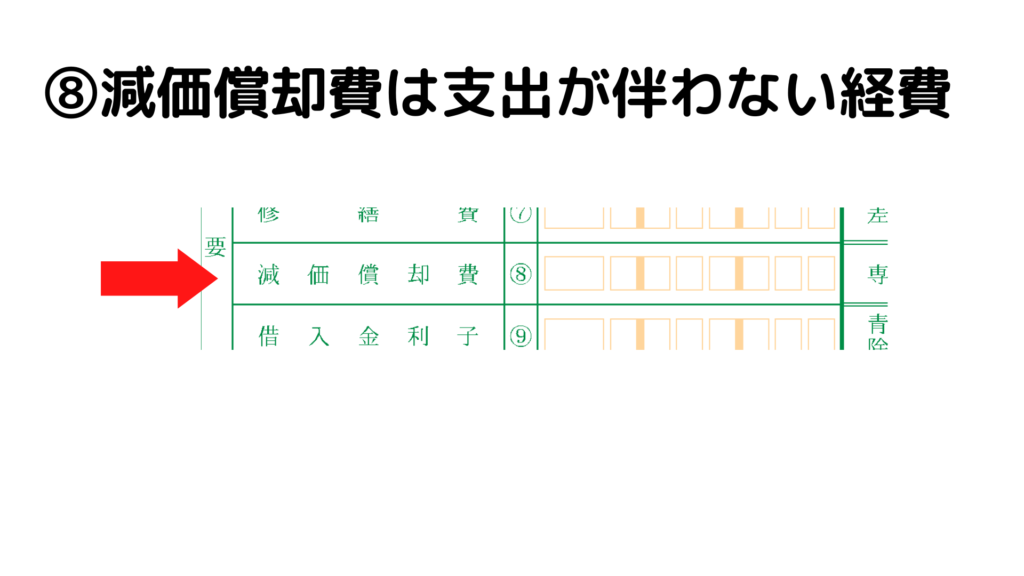

チェックするのは以下のふたつの数字です。

青色申告決算書(不動産所得用)でチェックすべきふたつの数字

- ⑲差引金額

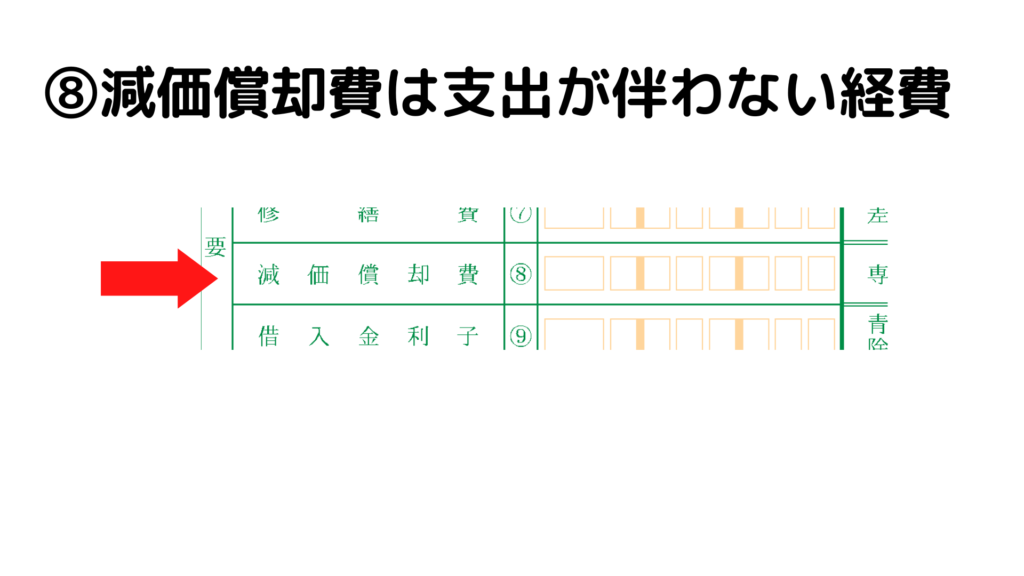

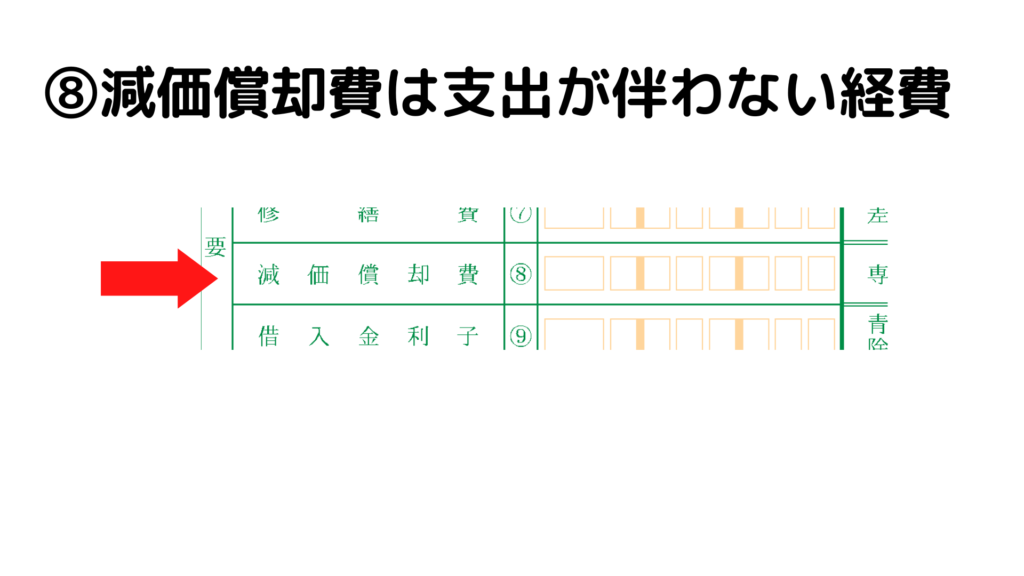

- ⑧減価償却費

- ⑲差引金額+⑧減価償却費が1年間で得たキャッシュ

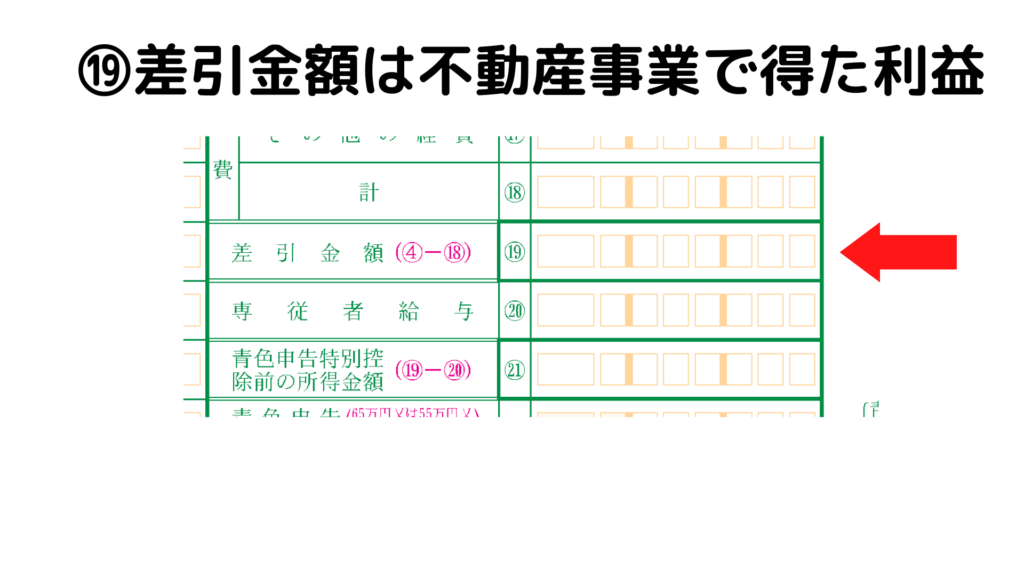

⑲差引金額の欄の数字は不動産賃貸業の収入から必要経費を差し引きいた金額です。

家族への専従者給与や青色申告の特別控除を引く前の金額なので不動産事業で得た純粋な利益をさします。

⑧減価償却費とは建物や附属設備などを取得したときの金額を一定の年数(耐用年数)にわりふって毎年の必要経費としているものです。

減価償却費は支出が伴わない経費といえるのでさきほどの⑲差引金額に足し戻すことで1年間で得たキャッシュを計算することができます。

なお、青色申告をしていない場合(白色申告)には、『収支内訳書(不動産所得用)』を提出していると思います。

基本的な書類の形式は同じですが、記載している場所がことなりますので下記の図を参考にしてください。

物件を複数持っていたら物件ごとに計算する

ひとつの物件しかもっていない場合は、上記のとおり決算書からカンタンに計算できますが、複数の物件をもっている場合には決算書からだけでは計算できません。

物件ごとに⑲差引金額+⑧減価償却費の計算をしていく必要があります。

細かいところまで物件ごとに分けていくのはメンドウなので、まずは以下を整理してみましょう。

まずは次の5つを分類しよう

- 賃貸収入

- 租税公課(固定資産税)

- 修繕費などのビルマネジメントにかかる費用

- 不動産管理料、仲介手数料などのプロパティマネジメントにかかる費用

- 減価償却費

年間100万円くらいのキャッシュだと損をする

上記で計算された1年間の『もうけ』が100万円くらいの物件を生前贈与してもコストがかかってしまうためソンします。

100万円程度であれば賃貸アパートではなく、現金の生前贈与をしましょう。

100万円の現金の生前贈与であれば贈与税がかからず、生前贈与をするときのコストもかからないのでオトクです。

ケース3 子どもの収入が多い

ソンするケースの3つ目は賃貸アパートをもらう子どもの収入が多い場合です。

子どもの収入が多い場合、子どもの所得税が増えてしまうためソンします。

所得税は給与収入と賃貸収入を合算して計算します。

所得税は所得が高ければ高いほど税率が高くなる累進課税を採用しているため、

子の給与収入が高い場合、所得税が高くなり損をします。

所得税の税率表は以下のとおりです。

| 課税所得 | 所得税の税率 |

|---|---|

| 195万以下 | 5% |

| 195万から330万 | 10% |

| 330万から695万 | 20% |

| 695万から900万 | 23% |

| 900万から1,800万 | 33% |

| 1800万から4,000万 | 40% |

| 4,000万超 | 45% |

年収ごとに適用される税率を整理すると以下のとおりです。(配偶者控除、扶養控除等は考慮なしと仮定してます)

| 年収 | 所得税の限界税率 |

|---|---|

| 300万 | 5% |

| 400万 | 10% |

| 500万 | 10% |

| 600万 | 10% |

| 700万 | 20% |

| 800万 | 20% |

| 900万 | 23% |

| 1,000万 | 23% |

年収300万円であれば5%の税率ですが、年収が1,000万円だと23%の所得税がかかることになります。

所得分散効果を狙って賃貸アパートを生前贈与することで、子どもが高い所得税を払うことになったら本末転倒です。

生前贈与するときには子どもの収入事情も把握しておく必要があります。

まとめ

賃貸アパートの生前贈与をするとソンするケースを3つ紹介しました。

- アパートの借入金が残っている

- 賃貸アパートの『もうけ』が少ない

- 子どもの収入が多い

賃貸アパートの生前贈与にはメリットとデメリットがあり、トクするかソンするかは人によってケースバイケースです。

ひとつのメリットだけをみて実行するのはオススメしませんし、デメリットだけみて実行しないのもオススメしません。

実行を検討するときには、相続税、親の所得税、子の所得税、遺産分割の視点など

広い視野をもって全体で最適なプランになるように計画することをおすすめします。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 19,800円 |

| 90分コース | 29,700円 |

| 180分コース | 49,500円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓