不動産を売却した場合には税金がかかることがあります。そしてその税金は自分で計算し確定申告が必要です。

今回は不動産を売却したあとの税金の注意点をまとめました。

まずは資料をそろえよう!

税金の計算には関係する資料を揃える必要があります。スムーズに計算できるように資料を整理しておきましょう。

収入に関する書類

申告時には売却金額や売却物件の所在地・面積、売却先の記載が必要になります。

これらの情報は売買契約書や領収書に記載されていますので揃えておきましょう。

仲介会社から物件引渡し時に厚手のファイルなどに収納してもらうことが多いです。

このファイルの中には大事な資料がたくさん入っているのでしっかり保管しておきましょう。

経費に関する書類

仲介手数料など不動産を売却する際に直接かかった費用を譲渡経費といいます。

内容や支払い日、支払金額の記載が必要になりますので領収書や請求書などを揃えて整理しましょう。

なお、これらの資料もさきほどの厚手のファイルに一緒に収納してあることが多いです。

購入費用に関する書類

申告時には売却した物件を購入したときの情報の記載が必要です。

取得時期や取得金額、取得先等が確認できる資料を用意しましょう。

ただし、先祖伝来の財産など、購入した金額が不明の場合もあると思います。

その場合には取得費を譲渡価額の5%にする『概算取得費の特例』を使用するため、購入時の資料は必要ありません。

売買契約書や領収書が見当たらない場合には物件の登記簿謄本・登記事項証明書を取得しましょう。

この書類で物件の取得時期を確認することができます。

登記情報は法務局が運営している登記情報提供サービスを使えばインターネットで取得することができます。

登記情報提供サービスの使い方はこちらの記事で詳細解説しています。

譲渡所得の計算のしかた

譲渡所得

①-②-③-④=譲渡所得

①譲渡価額(収入金額)

②取得費

③譲渡費用

④特別控除

土地や建物などの不動産を売却することで発生する利益(もうけ)のことを譲渡所得といいます。

譲渡所得の計算をカンタンに説明すると『買ったときの金額』と『売ったときの金額』の差額(利益)です。

1で揃えた売買契約書などから金額を整理して計算をしましょう。

税率

譲渡所得に対する税率は所有期間に応じて2種類の税率が設けられています。

| 所有期間の区分 | 税率 |

|---|---|

| 所有期間5年以下【短期譲渡】 | 39.63% (所得税30.63%+住民税9%) |

| 所有期間5年超 【長期譲渡】 | 20.315% (所得税15.315%+住民税5%) |

短期と長期の判断のポイントとなる所有期間は『購入した日』から『売却した年の1月1日』で判定します。

売却した月日ではありませんので気をつけましょう。

税率の区分ができたら、譲渡所得に税率を乗じることで所得税と住民税が計算されます。

長期であればざっくり利益の20%になる、とおさえておくとわかりやすいでしょう。

譲渡所得の計算の詳細はこちらの記事で詳細を解説しています。細かく規定を知りたい場合にはこちらをご参照ください。

確定申告の進め方

いつまでに申告が必要?

不動産を売却した場合、自分で確定申告をする必要があります。

提出時期は売却した年の翌年2月16日から3月15日です!

会社員の方は確定申告に馴染みがないかと思いますので申告モレに注意が必要です。

申告書はパソコンで作成しよう

確定申告書は国税庁ホームページの確定申告書等作成コーナーからパソコンで作成することができます。

マイナンバーカードがあれば自宅からe-Taxにて申告することも可能です。

なお、2023年10月時点では、まだ、2023年分の申告書は作成できません。

例年、年明け1月上旬からページが更新されます。

損失がでている場合はどうする?

譲渡所得を計算したら利益は出ておらずマイナスになりました。

そんなときの申告はどうすればよいのですか?

マイホームを売却して損失がでた場合、下記の特例の要件に該当する場合には確定申告をすることで税金の優遇措置を受けることができます。

- 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除(措法41条の5)

- 特定居住用財産の譲渡損失の損益通算及び繰越控除(措法41条の5の2)

売却したマイホームに住宅ローンの残高があること、もしくは、買い替えたマイホームに償還期間10年以上の住宅ローン残高がある場合には特例適用の可能性がありますのでその他の要件を確認しましょう。

特例の適用を受けたい場合には譲渡損失の場合でも確定申告が必要です。

特例を使わない場合には確定申告は不要です。ただし、売却後に税務署から『譲渡所得の申告についてのご案内』が届くことがあります。

損失がでている場合には『譲渡所得の申告についてのご案内』に記載されている連絡票に情報を記載して税務署に返送すればOKです。

税金の納税方法について

税金の計算が終わったら納税が必要です。納税方法はおもに以下の4つです。

- 所轄税務署の窓口で納付

- 銀行・郵便局で納付

- 口座引き落とし(振替納税)

- クレジットカードで納付

所轄税務署の窓口で納付

所轄税務署の窓口で納付する方法です。申告書を税務署に直接持参して提出する場合には納付までまとめて済ませることができるので手っ取り早いです。

ただし、確定申告時期の税務署は混雑するのであまりオススメできません。。

銀行・郵便局で納付

銀行・郵便局で納付する方法です。

税務署所定の納付書が必要になりますので納税をする銀行・郵便局に納付書があるか事前に確認しておきましょう。

銀行・郵便局に納付書がない場合には近隣の税務署に取りに行く必要があります。

口座引き落とし(振替納税)

所得税は銀行口座から引き落としにすることができます。

3月15日までに↓の書類に記載、銀行取引印を押印の上、所轄税務署に提出しましょう。

ネット専用銀行は利用ができない場合がありますので利用の可否については、あらかじめ取引先の金融機関へ確認しておきましょう。

なお、口座引き落とし日は例年4月中旬から下旬となります。

残高不足で引き落としができないと納税モレで延滞税がかかりますので注意しましょう。

クレジットカードで納付

クレジットカード支払の機能を利用して納付する方法です。

インターネット上で手続きするため夜間休日を問わず、24時間いつでも利用できます。

平日に税務署や銀行に行けない方にオススメです。

デメリットは決済手数料がかかること。

納付税額1円~10,000円の場合83円の手数料がかかります。以降も10,000円を超えるごとに83円の決済手数料(税込)が加算される仕組みです。

住民税はあとから納付書が届く

住民税は自治体から納付書が6月ごろ届きます。

所得税とは納税のタイミングが異なりますので納付書が届いてビックリすることがないよう、心しておきましょう。

配偶者控除などの所得控除に注意!

配偶者の扶養(配偶者控除)に入っている人が不動産を売却した場合、配偶者控除の適用対象外となってしまうことがあるので注意が必要です。

配偶者控除の適用要件はその人の年間の合計所得金額が48万円以下であること。

合計所得金額が48万超となる場合には配偶者の所得税も増えることになるため注意が必要です。

合計所得金額ってなに?

合計所得金額とはどうやって計算するのですか?

私は自宅を2,000万円で売却しましたが、3,000万円控除を使用したことで譲渡所得税はかかりませんでした。

夫の扶養に入っていますが、問題ありませんよね?

合計所得金額とは特別控除前の金額で計算するため、合計所得は2,000万円となります。ご主人側で適用を受けていた配偶者控除が適用不可となることでご主人の所得税・住民税が増加します。

譲渡所得の計算式をおさらいすると↓のとおり。

①-②-③-④=譲渡所得

①譲渡価額(収入金額)

②取得費

③譲渡費用

④特別控除

ただし、合計所得金額を計算するうえでは特別控除前で計算するため①-②-③=合計所得に加算する金額となります。

つまり、自宅を売却したときの3,000万円の特別控除の特例を適用している場合には、税金はゼロの場合でも合計所得金額は発生するケースがあるので注意しましょう。

合計所得が影響するその他の規定

合計所得金額は配偶者控除・扶養控除だけではなく、その他の規定にも影響するので注意が必要です。

| 基礎控除 | 合計所得金額が2,400万円を超えると少しずつ控除額が減っていく |

| 住宅資金贈与の特例 | 適用要件は本人のその年の合計所得金額2,000万円以下であること |

| 住宅ローン控除 | 適用要件は贈与を受けるその年の合計所得金額が2,000万円以下であること |

| 教育資金の一括贈与 | 贈与を受ける前年の本人の合計所得金額1,000万円以下である必こと |

基礎控除

所得税の基礎控除は合計所得金額が2,400万円を超えると少しずつ控除額が減っていく仕組みとなっています。

不動産売却により基礎控除が減少してしまう可能性があるので注意が必要です。

住宅資金贈与の特例

住宅購入資金の贈与を受けたときの特例を適用するためには本人のその年の合計所得金額2,000万円以下である必要があります。

不動産売却と住宅資金贈与のタイミングには気をつける必要があります。

住宅ローン控除

住宅ローン控除を適用するためにはその年の合計所得金額が2,000万円以下である必要があります。

※合計所得金額が1,000万円以下の場合に限り、床面積40㎡以上50㎡未満も対象。

不動産売却と住宅購入のタイミングにも気をつける必要があります。

教育資金の一括贈与

教育資金の一括贈与の特例を適用するためには贈与を受ける本人の合計所得金額1,000万円以下である必要があります。

税金以外に注意すべきこと

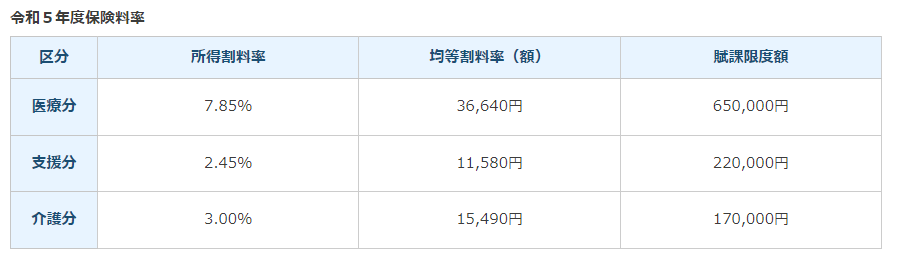

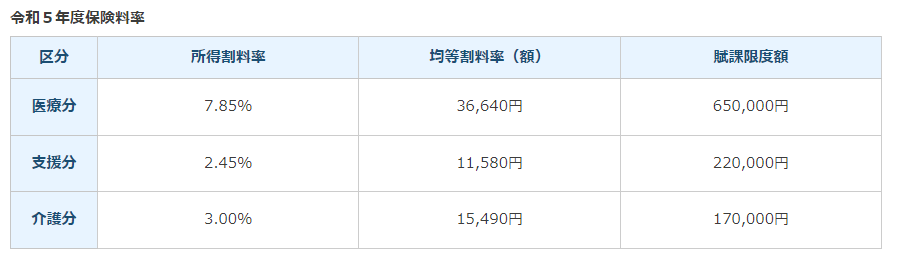

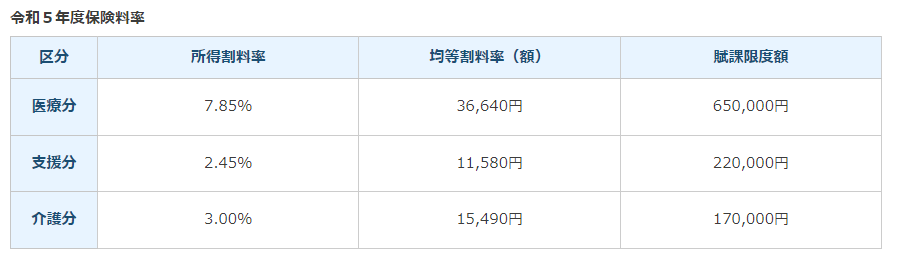

国民健康保険料に注意!

国民健康保険料に加入している人は、不動産の売却により保険料があがります。

なぜなら、国民健康保険料は前年の所得に応じて計算されるからです。

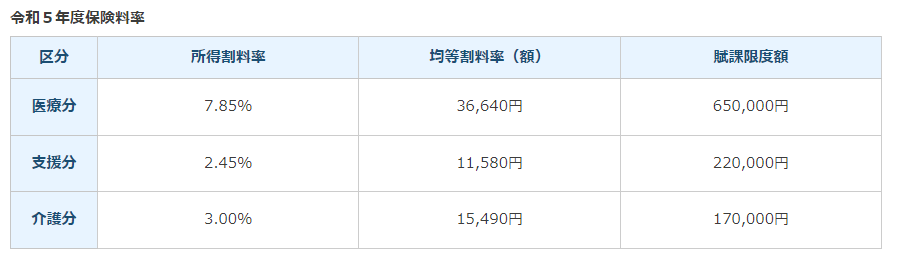

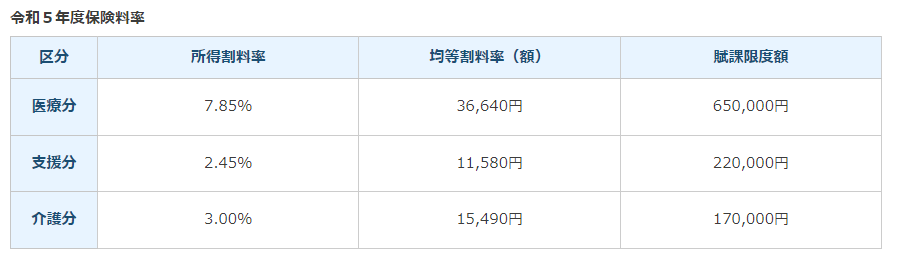

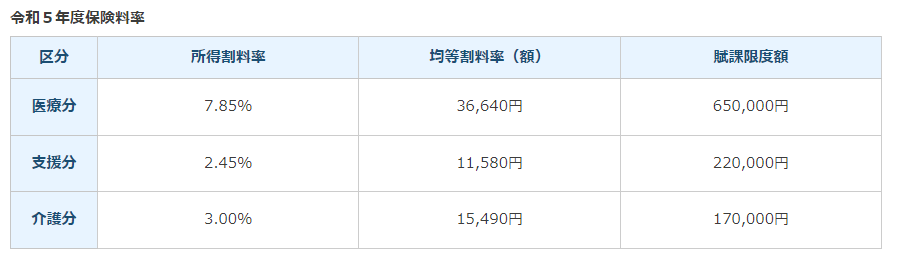

たとえば横浜市の場合、↓の図のとおり、基準総所得金額に医療分保険料、支援分保険料、介護分保険料の料率を乗じて保険料が計算されます。

(賦課限度額とは保険料の上限のこと。最大でも賦課限度額までの負担となります)

この『基準総所得金額』には給与所得や公的年金の所得に加え、不動産売却による譲渡所得も加算して計算します。

不動産売却の翌年の国民健康保険料は増える、ということを頭にいれておきましょう。

なお、会社員の方が加入している健康保険の場合には、給与収入で保険料が計算されるため不動産売却がある場合でも保険料はかわりません。

後期高齢者の医療費の負担割合に注意!

75歳以上の人や65歳から74歳までで一定の障害の状態になる人が加入する医療保険制度です。

75歳になると、勤めているかどうかにかかわらず、それまで加入していた医療保険(国保・健康保険・共済など)から、自動的に後期高齢者医療制度へ加入することになります。

後期高齢者の医療費の窓口負担割合は1割となっており優遇されてますが、前年の課税所得が145万円以上の場合にはこの優遇が受けられず、その年の窓口負担割合は3割となります。

後期高齢者の方は不動産売却を売却すると、その翌年の医療費の負担割合が増えることに注意しましょう。

まとめ

不動産売却したときの税金の注意点をまとめました。不動産売却に関する規定は複雑で理解することが大変だと思いますが今回の記事でポイントをおさえて一つ一つ整理していきましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 27,500円 |

| 90分コース | 46,200円 |

| 180分コース | 83,600円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓