相続税をできるだけ払いたくないんです、どうすればいいですか、、、

と相談されることが多いです。

そうですよね、税金はなるべく払いたくないものです。

ただし、いきなり、相続税の節税対策を考え始めるのは好ましくありません。節税を考える前に絶対に把握すべきことが3つあります。

- 現状の把握その1 財産の棚卸し

- 現状の把握その2 自宅土地の利用状況の整理

- 現状の把握その3 相続税が払えるか?

現状把握の結果によりその後に打つべき対策がかわります。とくにその3の相続税が払えるか?が一番重要です。

今回はこちらの内容についてお話していきます。

現状の把握その1 財産の棚卸し

相続税は『財産』にかかる税金です。相続税の節税対策を進めるにあたり、現状の財産を棚卸ししましょう。

『棚卸し』とは企業や店舗などが所有する在庫品を数え、記録することを指します。

自分の所有する財産を数え、記録することで現在の状況を正確に把握していきましょう。

財産一覧表を作成する目的はいま自分がもっている財産の『金額』と『内容』を把握すること。

この目的を達成するために一覧表を作成します

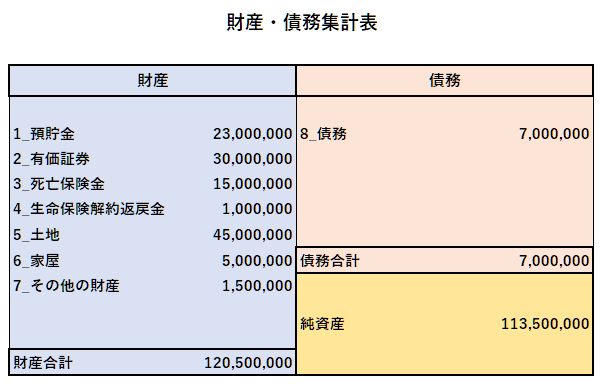

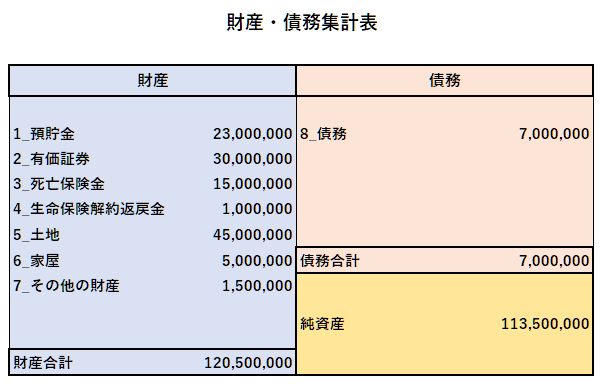

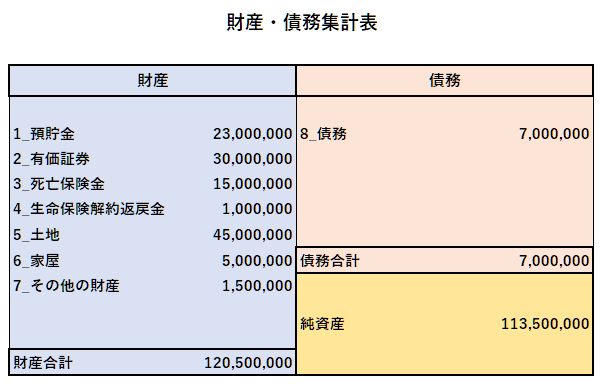

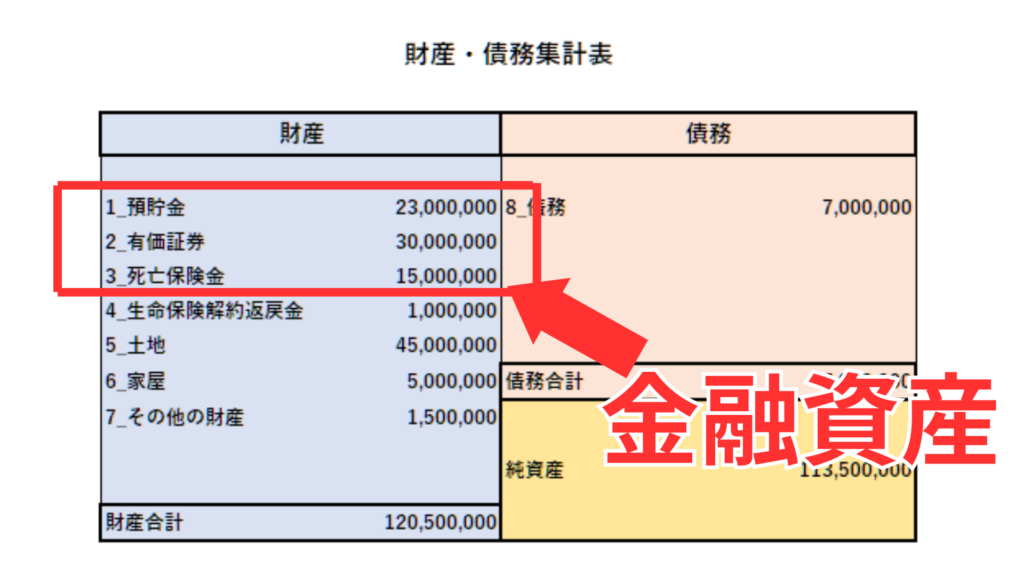

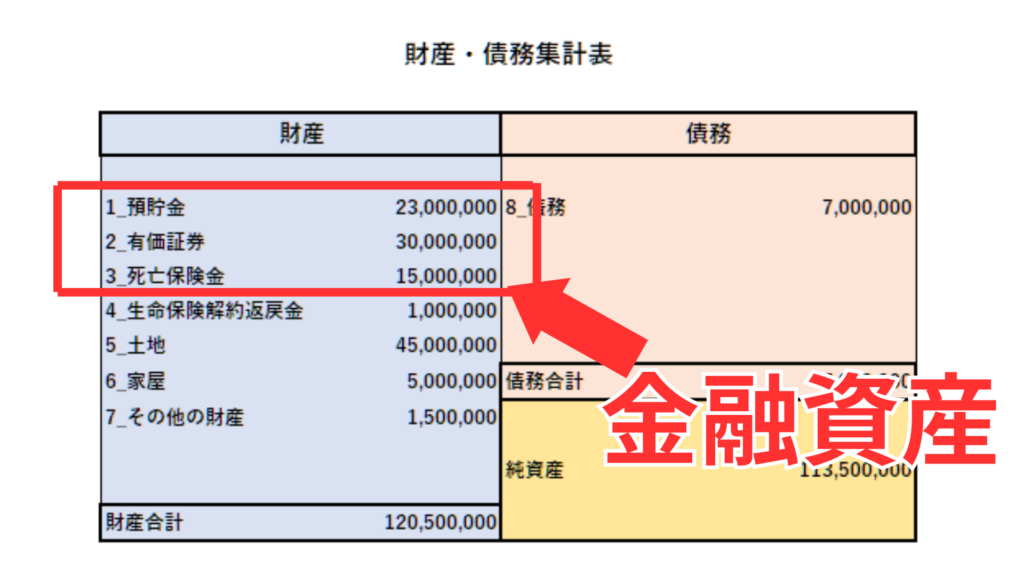

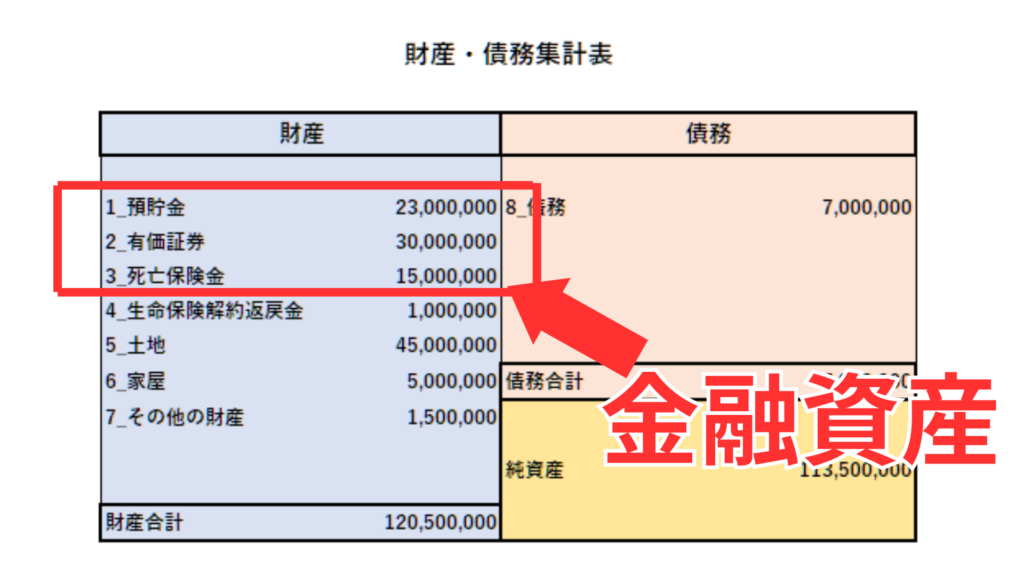

すべての財産の洗い出しができたら以下の表を作成することがゴールと考えましょう。

『財産』から『債務』を差し引いた金額が右下に記載している『純資産』です。

財産一覧表の作成方法の詳細については↓の記事で解説しています。

現状の把握その2 自宅土地の利用状況の整理

自宅の土地については一定の要件を満たすことで、評価額を80%減額(ただし330㎡まで)できます。

この特例を小規模宅地等の特例といいます。小規模宅地等の特例の適用関係を整理するために、現状の自宅土地の利用状況を整理しましょう。

自宅土地について小規模宅地等の特例を受けられる人は以下の人です。

- 配偶者

- 同居していた相続人

- 同居してなかった持ち家を持っていない相続人(ただし被相続人は一人暮らしであることが前提)

配偶者に土地を相続させたい場合

配偶者は自宅土地を相続することで無条件で特例が適用されるため、特段の検討は不要です。

ただし、二次相続(配偶者の相続)のときに自宅土地をどうするか?は検討し整理しておくことが必要です。

同居している相続人(子など)に土地を相続させたい場合

相続開始直前に同居していた相続人が自宅の土地を相続すると小規模宅地等の特例が適用できます。

(ただし、相続した土地を申告期限まで保有を継続し、居住を継続する必要アリ)

現在、同居している場合には、同居状態を相続開始まで継続させておく必要があります。

相続開始直前に引っ越しをしてしまうと同居の要件から外れてしまうので注意が必要です。

相続人(子など)が同居していない場合

現在、相続人が同居していない場合は特例の適用を受けるために生活環境をかえる必要があります。

相続開始までに同居する、持ち家を持っている場合には売却する、などの対策が必要になります。

現状の把握その3 相続税が払えるか?

平均税率をつかって相続税を把握する

財産一覧表が作成できたら現状で相続税が払えるか把握しましょう。

ただし、相続税の計算方法はとても複雑で理解するのは一苦労です。

まず、計算方法の詳細は横におき、財産の◯◯%が税金になるという観点でおさえるようにしましょう。

財産に対する相続税の割合を平均税率と呼びます。

平均税率は相続財産の金額が多いほど高く、相続人が人数が少なくなるほど高くなります。

↓に配偶者・子ふたりの場合、子ふたりの場合、子ひとりの場合の平均税率を表にまとめましたので参考にしてください。

相続税法には相続税額の加算という規定があります。財産を取得した人が配偶者または一親等の血族以外である場合、その人の相続税が20%増しになります。上記の平均税率が20%増しになりますので注意しましょう。

相続財産の金融資産から納税できる?

相続税は相続財産の中から納税できる状態が好ましいです。さきほど作成した財産一覧表から金融資産をピックアップしましょう。

↑の集計表の場合には、1_預貯金と2_有価証券、3_死亡保険金までが金融資産といえます。

相続税の金額がこの金融資産から納税できるか、納税できないか、で相続税対策としてやるべきことがかわります。

現状を把握したあとにやるべきこと

小規模宅地等の特例の適用関係の整理

自宅土地について小規模宅地等の特例の適用関係の整理をしておきましょう。

現状で特例ができる場合にはその状態を維持できるようにしましょう。相続人が引っ越したり、持ち家購入をすることで適用ができなくなるため相続人の状況は常に気をつけておく必要があります。

現状では特例適用ができない場合には、相続人との同居、持ち家の売却など適用ができる状態にできるのかどうか検討しましょう。

納税できる人がやるべきこと【節税対策】

現状で納税ができる人はひとまず一安心です。さらに税金を減らしたい!と考える場合には節税対策を検討していきましょう。

相続税は『財産』と『法定相続人の数』で決まります。節税対策としては↓があげられます。

- 財産をへらす(使ってへらす・生前贈与でへらす)

- 財産を組み替えて評価額をへらす

- 養子縁組で法定相続人をふやす

納税できない人がやるべきこと【納税資金対策】

現状で納税ができないということは、金融資産が固定資産とくらべると少ない状態であることを意味します。

なぜ少なくなるのでしょうか?それは固定資産(不動産)が有効活用できていない可能性が高いです。

具体的な原因としては↓の理由が考えられます。

- 自宅が広く土地の評価額が高い

- 遊休不動産がある

- 広い駐車場がある

- 賃貸不動産の利回りが低い

納税資金対策は早めに実行したほうが好ましいです。原因を詳細に分析して↓の対策を検討していくようにしましょう。

- 遊休不動産の有効活用の検討

- 不動産の現金化の検討

- 延納(分割払い)の検討

- 物納(相続財産から納税)の検討

まとめ

今回は相続税の節税を考えるまえで把握すべきことについてはお話をしました。

節税対策の前には現状把握が必ず必要です。↓の3つの現状把握をすすめましょう。

- 現状の把握その1 財産の棚卸し

- 現状の把握その2 自宅土地の利用状況の整理

- 現状の把握その3 相続税が払えるか?

現状把握の結果によりその後に打つべき対策がかわります。とくにその3の相続税が払えるか?が一番重要です。

納税できる人は節税対策を検討すべきですが、納税できない人は納税資金対策を早急に検討しましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 27,500円 |

| 90分コース | 46,200円 |

| 180分コース | 83,600円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓