相続時精算課税は高齢世代から若年層への財産移転を促進する目的のために平成15年にできた制度です。

これまでは相続税対策には使いづらい制度でしたが、2024年から改正が入り生前贈与による相続税対策に適した制度にかわります。

今回は相続時精算課税制度の改正点や注意点、デメリットについて解説します。

なお、生前贈与による相続税対策とは財産を子どもなどの相続人にあげることで財産を減らして相続税対策をするというものです。

相続税対策を実行する前には、まずは自分の財産の今後の使い道を検討してからにしましょう。

詳細はこちらの記事で解説しています。

相続時精算課税制度とは

相続時精算課税は高齢世代から若年層への財産移転を促進する目的のために平成15年にできた制度です。

累計2,500万円までの贈与であれば贈与税がかからない(超えても一律20%の税負担)そのかわりに、将来の相続時には相続財産に加算して相続税で精算するという制度です。

2024年(令和6年)からの改正点

相続時精算課税は一度選択すると途中でやめることができず、また、生前贈与した財産が相続財産に足し戻されてしまうことから相続税対策には使いづらく、利用が浸透していませんでした。

今回、大きな改正が入り相続時精算課税制度の相続税対策による使い勝手が飛躍的に向上しました。

110万円の基礎控除新設

相続時精算課税に新たに年間110万円の基礎控除が新設されました。年間110万円以内の贈与であれば贈与税の申告不要、納税も不要となります。

※こちらの改正は2024年1月1日以降の贈与からが対象となります

年間の110万円以内の贈与については将来の相続発生時に相続財産への加算が不要となります。

つまり、年間110万円について、相続時精算課税を選択し生前贈与することで相続税対策ができるようになります。

暦年課税は使いづらくなる

一般的な課税方法である暦年課税贈与については、逆に相続税対策として使いづらくなる改正が入りました。

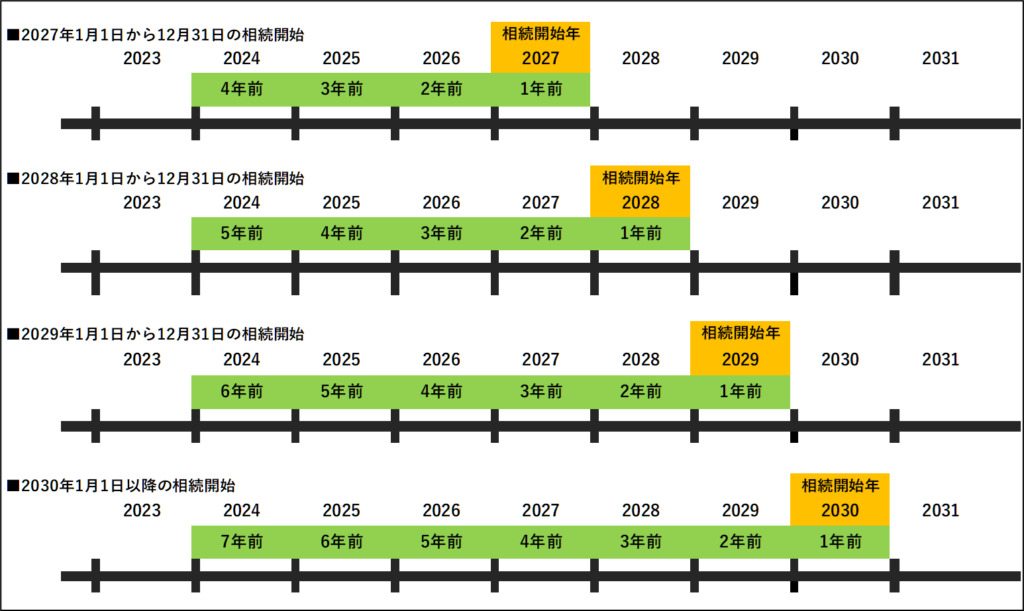

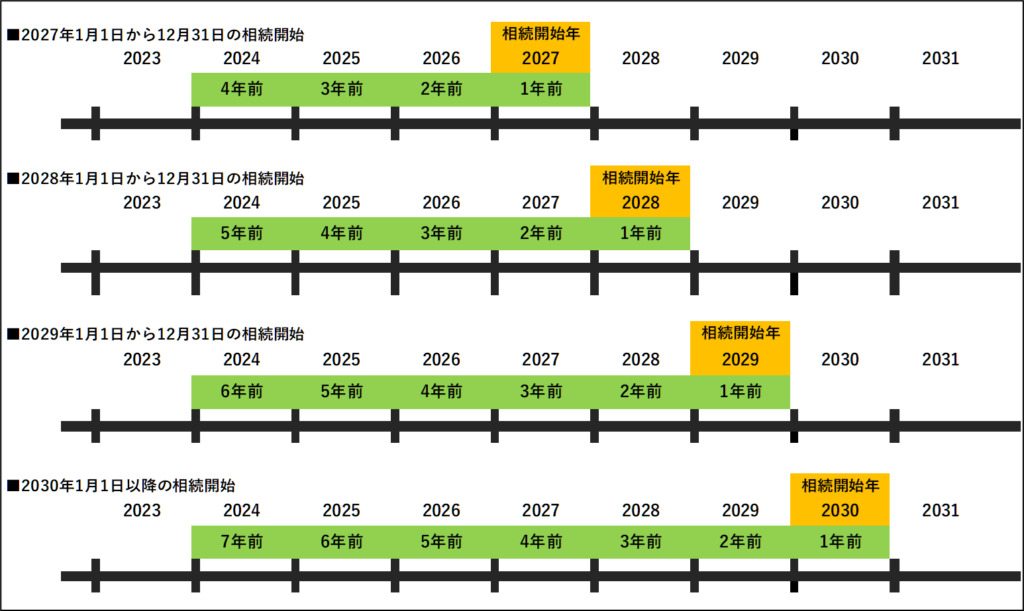

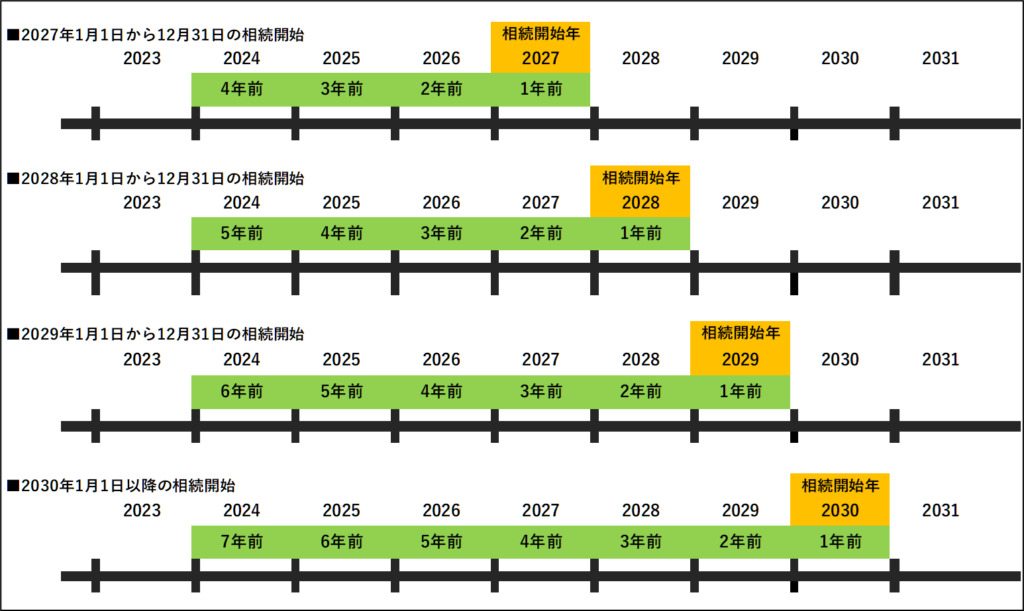

現行の規定では相続開始前3年以内の生前贈与が相続財産への加算対象となっています。この期間が2024年から7年にのびてしまいます。

なお、暦年課税の場合には年間110万円の基礎控除以下の贈与も加算対象となり、相続税対策として使いづらくなってしまいます。

ふたつの制度を表にまとめると↓のとおりです。

| 相続時精算課税 | 暦年課税 | |

|---|---|---|

| 基礎控除の金額 | 年間110万円 | 年間110万円 |

| 特別控除 | 累計2,500万 | なし |

| 相続財産への加算 | 制度選択後の贈与はすべて加算 | 相続開始前7年間加算 |

| 基礎控除内贈与の加算 | 加算なし | 加算あり |

| 申告必要? | 基礎控除を超えたら必要 | 基礎控除を超えたら必要 |

この改正は2024(令和6年)年1月1日以降の贈与に適用されます。

順次適用されることとなるため↓の図のように加算期間が徐々に伸びることになると思われます。

利用時の注意点

適用要件をチェックすること

相続時精算課税は利用できる人に条件があります。特に年齢の要件の判定時点は贈与年の1月1日です。間違いのないようにしましょう。

- 贈与した年の1月1日において60歳以上であること

- 贈与した年の1月1日において18歳以上であること

- 贈与者の直系卑属(子や孫)であること

※上記2点をどちらも満たす必要あり

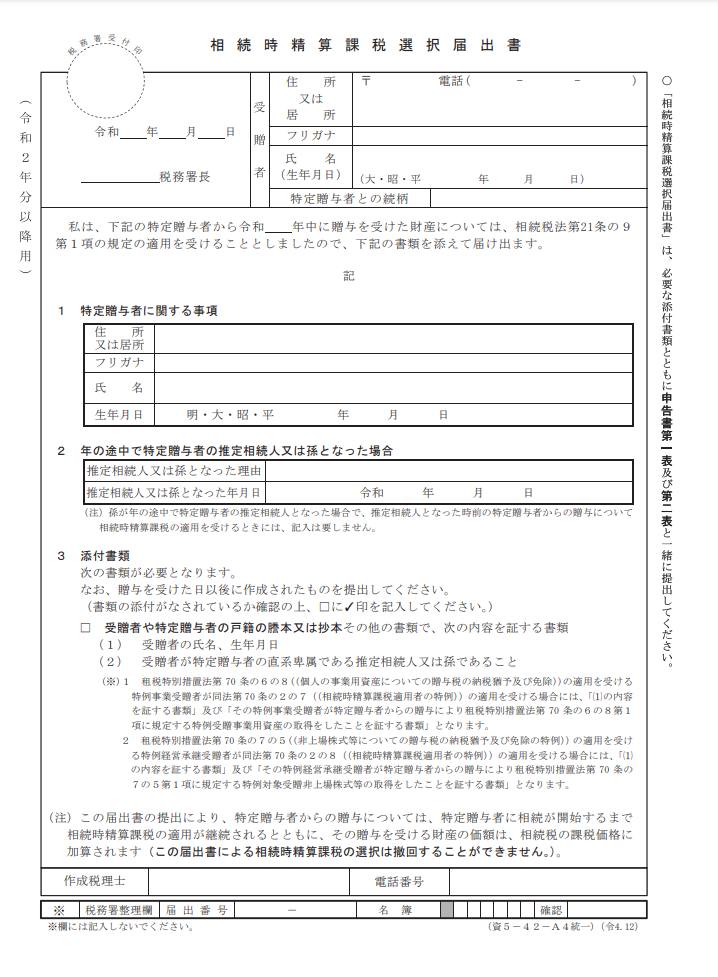

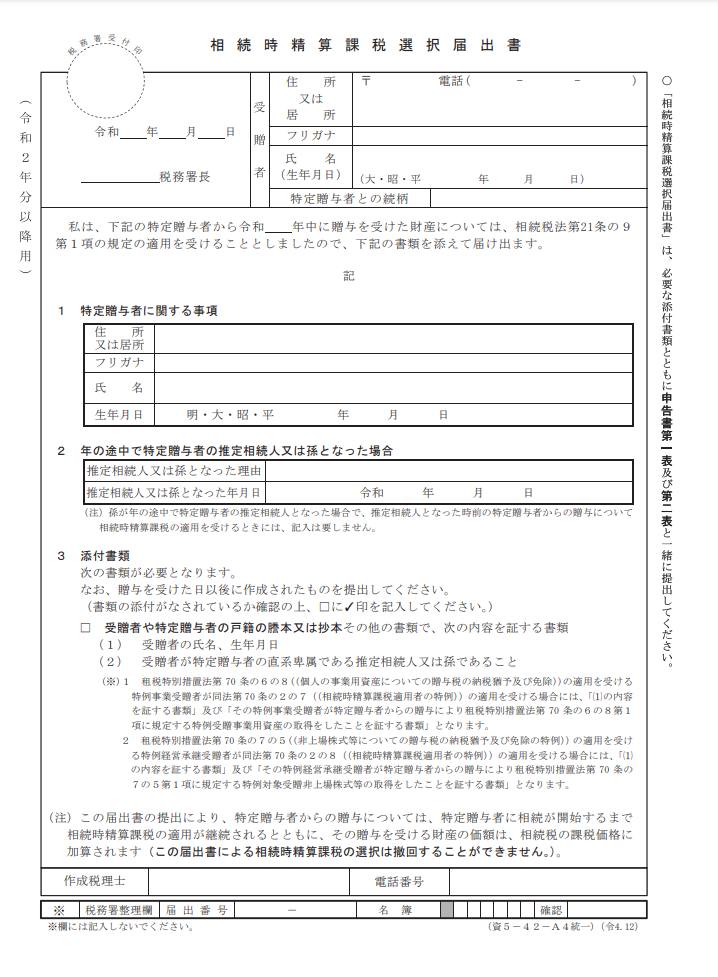

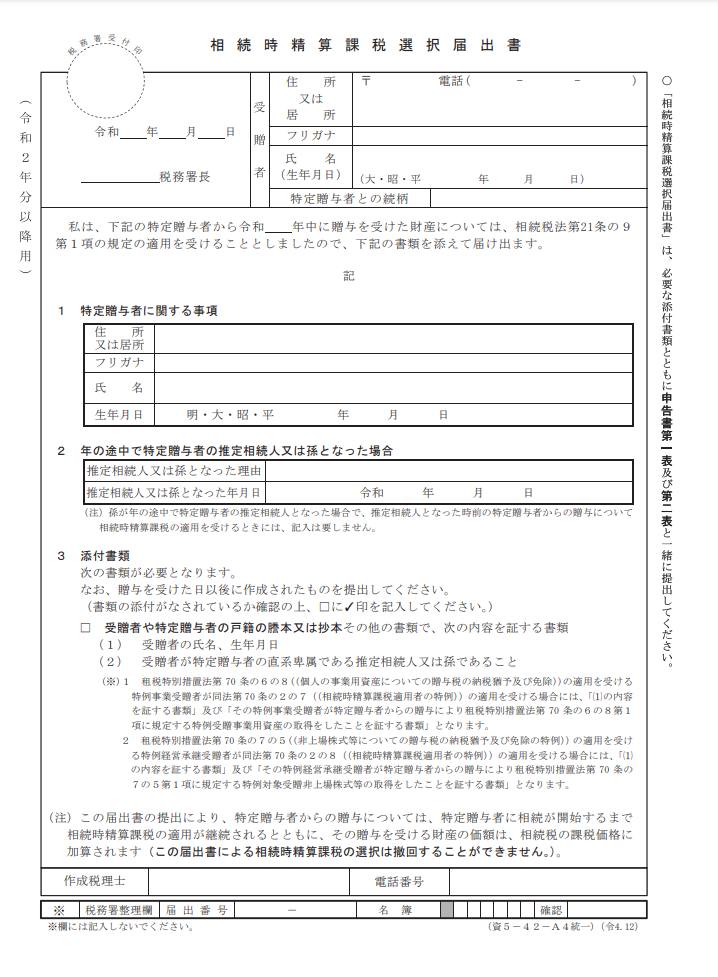

相続時精算課税選択届出書の提出が必要

初回の利用時には相続時精算課税制度選択届出書の提出が必要です。

基礎控除110万円以下の贈与の場合でも提出は必要です。かならず提出を忘れないようにしましょう。

また、相続時精算課税制度選択届出書には受贈者の戸籍謄本または抄本の提出も必要になります。

戸籍謄本は本籍地の市役所で取得することができます。

本籍地がわかっている場合にはその本籍地の市役所に行きましょう。

戸籍謄本の取得方法についてはこちらの記事でも解説しています。

特別受益に注意

特別受益とは、生前に被相続人から贈与を受けていた場合、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなして相続分を計算する民法の規定です。

この特別受益の際に相続財産に加算される生前贈与には期限がありません。

特定の相続人にだけ生前贈与をする場合にはこの特別受益の計算上、トラブルになる可能性があります。遺言書を作成するなど、別途対策が必要です。

贈与契約書はつくろう

『贈与』とはもらった人の受諾が必要な法律行為です。

受諾は口頭でも成立するため契約書は不要といえますが、将来の税務調査に備えて贈与契約書は作成したほうがよいでしょう。

将来の税務調査のときには贈与があったことを明確に税務署に説明できないと生前贈与がなかったものと判断されてしまい相続税対策の効果がなくなってしまいます。

贈与契約書の作成方法等についてはこちらの記事でも解説しています。

現金でわたさずに振り込もう

生前贈与をするときには現金で渡すのではなく、銀行口座に振り込んで記録を残すようにしましょう。

税務調査時には生前贈与について以下のことを質問されます。

- いつもらったの?(贈与年月日)

- なにをもらったの?(贈与財産)

- いくらもらったの?(金額)

現金でもらってしまうと記憶があやふやになり答えることができなくなります。銀行口座に振込記録を残し、契約書とともに保管をすれば税務調査対策も完璧です。

相続時精算課税のデメリット

使い勝手が飛躍的に向上した相続時精算制度。デメリットも存在します。それは将来の改正リスクです。

相続時精算課税制度は相続が発生するまで効果が継続します。途中でやめることができません。

後出しジャンケンで改正が入ると思わぬ損をすることがあります。

可能性1 基礎控除がなくなる可能性

今回新設された年間110万円の基礎控除。これがあることで相続時精算課税が相続対策として有効になります。

仮にこの基礎控除をなくします!という改正が入ってしまった場合、相続税対策の効果がでないことになってしまいます。

(さすがに、このような改正が入った場合には途中で相続時精算課税制度をやめられる仕組みにするなどの救済措置はありそうですが、、)

可能性2 相続税の基礎控除の縮減の可能性

現行の相続税の基礎控除は2015年(平成27年)に約20年ぶりに改正され縮減されましたが、さらに縮減する可能性もゼロではありません。

実際、相続時精算課税制度が新設された平成15年当時の相続税の基礎控除は5,000万円+1,000万円×法定相続人の数でした。

当時、この基礎控除を基準に精算課税を利用した人が、基礎控除縮減のあおりを受けて相続税申告する羽目になった事例がありました。

将来の税制改正は不確定事項であり気にし過ぎても仕方がないのですが、相続時精算課税を選択することは将来の改正リスクを負うというデメリットがあることを頭にいれておくとよいでしょう。

まとめ

相続時精算課税制度の改正点、注意点やデメリットについて解説していきました。

2024年からは年間110万円の基礎控除が新設されることで生前贈与による相続税対策が可能になります。

暦年贈与は相続開始前7年間が加算されてしまうことと比較すると相続時精算課税を選択して生前贈与を実行したほうが節税効果が得られやすいといえるでしょう。

一度、選択すると途中でやめることができない点がデメリットといえますので将来の税制改正リスクを頭にいれたうえで利用を検討しましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 19,800円 |

| 90分コース | 29,700円 |

| 180分コース | 49,500円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓