原則として贈与税は贈与を受けたすべての財産に対してかかります!

というお話をすると、、、

子どもの食費を負担した分も贈与税がかかりますか?

教育費を負担しているんですが??

一緒に家族旅行に行ったのですが、旅費の負担をしていない分はどうなりますか??

などなど、質問を多くいただきます。

上記のような生活費・教育費については性質や贈与の目的などから贈与税がかからない非課税財産とされています。

非課税財産のため110万円の基礎控除に関係なく税金がかかりませんし、確定申告も不要です。

とはいっても生活費・教育費であればなんでも非課税になるわけではありません。

本日は生活費・教育費の範囲と非課税になる3つの条件についてお話していきます。

生活費・教育費の範囲について

生活費とは

生活費とは日常生活に必要な衣食住にかかわる費用のことをさします。

ポイントは『消費』して形に残らないもの。

『投資』や『資産形成』などの形に残るものは、たとえ日常生活に必要であっても生活費には該当しません。

| 生活費に該当するもの |

|---|

| 通常の日常生活を営むのに必要な費用 治療費や養育費など(保険金又は損害賠償金により補てんされる部分の金額を除きます。) |

| 生活費に該当しないもの |

|---|

| 株式の購入代金などの『投資』 家屋の購入代金などの『資産形成』 住宅ローンの返済負担金などの『負債の精算』 |

教育費とは

教育費とはお子さまやお孫さまの教育上必要な費用をさします。

義務教育に係る費用に限らず、高校・大学の費用や塾・習い事の費用も含まれます。

| ①義務教育にかかる費用 | ②義務教育以外の 費用 |

|---|---|

| 学費 教材費 文具費等 通学のための交通費 学級費 修学旅行参加費 | 高校にかかる費用 大学にかかる費用 学習塾の費用 スポーツ教室・ピアノ、絵画教室などの習い事の費用 |

- 結婚式の費用を親が工面したら贈与税がかかりますか?

-

非課税です!

結婚式をするにはお金がかかるため費用負担について親が工面する、というのはよくあること。

そのため、子の結婚式費用を親が負担したら贈与税がかかりますか?という質問をよく受けます。結論はかかりません。

結婚式・披露宴の費用を新郎新婦自身が負担するのか、その親(両家)が負担するのか、についてはさまざまな考え方があります。

税務上はそのような費用負担に課税する、ということはしません。

その結婚式・披露宴の内容、招待客との関係・人数や地域の慣習などの事情に応じて費用負担をしているのであれば、そもそも贈与にあたらないと考えます。

- 出産費用を親が工面したら贈与税がかかりますか?

-

非課税です!

出産のときにも多額のお金がかかるため、親が工面してあげたいものですよね。

出産費用に贈与税がかかるでしょうか。

こちらも結論はかかりません。

出産に要する以下のような費用は、生活費の中の治療費に準ずるものであることから非課税となります。(ただし、保険等により補てんされる部分は除きます)

・検査、検診代

・分娩、入院費また、新生児のための寝具、産着等ベビー用品の購入費用についても生活費に含まれるため贈与税は非課税となります。

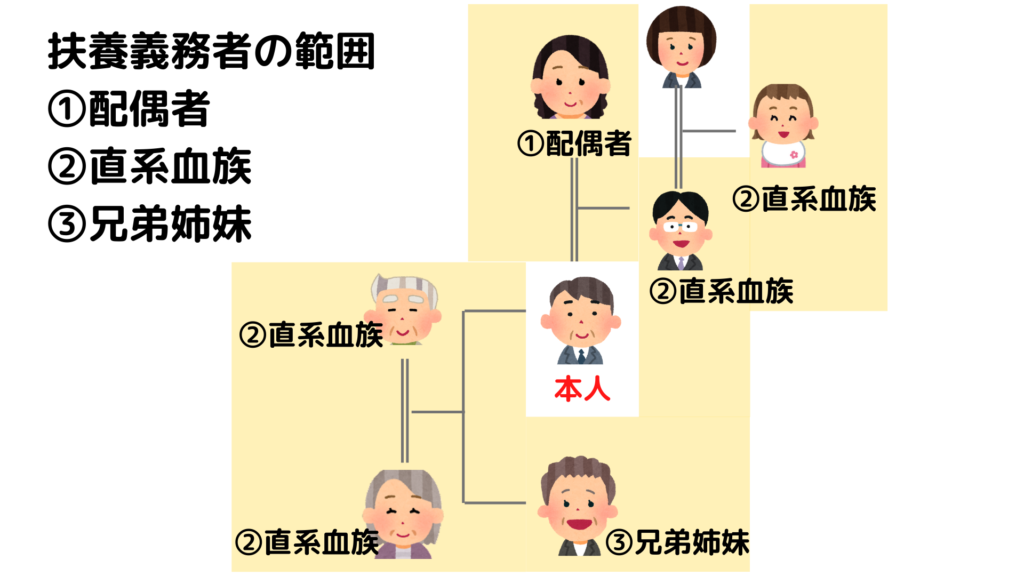

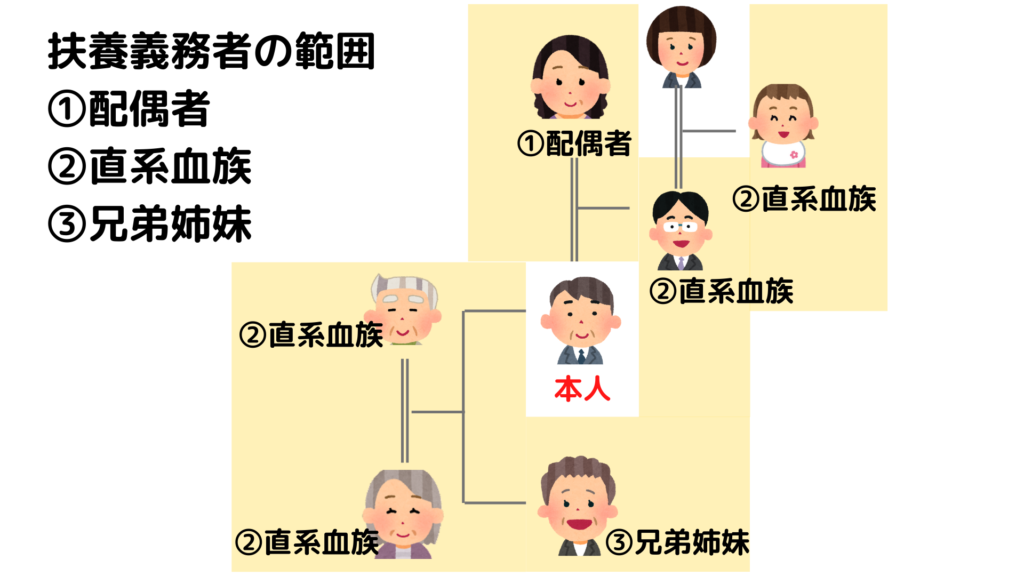

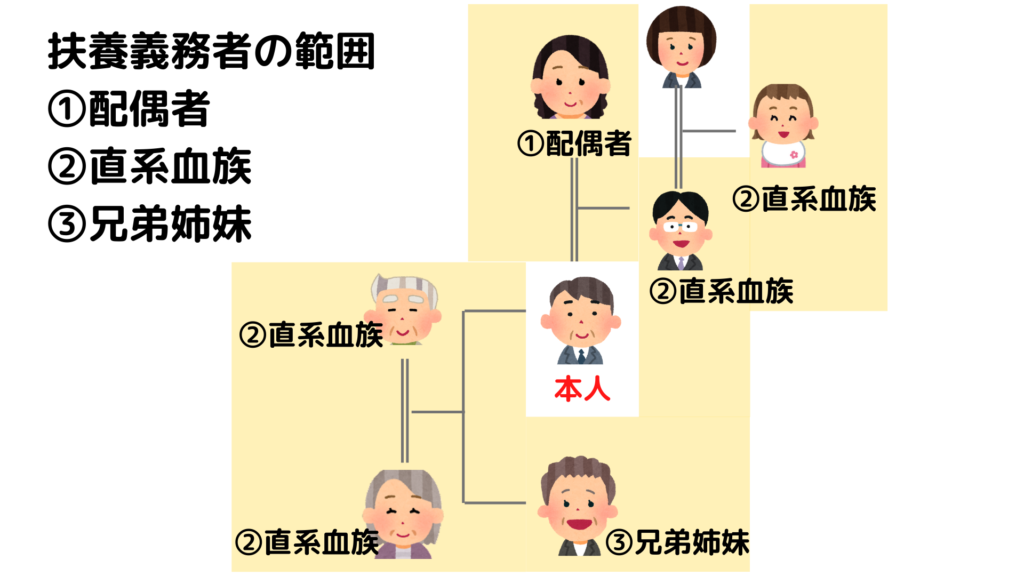

条件1 扶養義務者間

生活費・教育費の贈与が非課税になるための3つの条件についてお話していきます。

まずは1つ目の条件。

扶養義務者相互間の贈与であること。

扶養義務者とは民法に規定されています。

普段イメージしている『扶養』の範囲よりも広く定義されています。

範囲は↓のとおりです。

- 配偶者

- 直系血族

- 兄弟姉妹

※上記のほか、家庭裁判所の審判を受けて扶養義務者となった三親等内の親族も含まれます。

上記のほか相続税法基本通達1の2ー1にて三親等内の親族で生計を一にする者については、家庭裁判所の審判がない場合であっても扶養義務者に該当するものとされています。

- 三親等内の親族で生計を一にする者については、家庭裁判所の審判がない場合であっても扶養義務者に該当する。

これらの人は互いに扶養する義務がある、と定められているため、その扶養義務者相互間で生活費の工面をしたものにたいしては贈与税を非課税とする、という趣旨です。

条件2 通常必要であること

ふたつ目の条件は『通常必要と認められるもの』であること。

『通常必要と認められるもの』について相続税法基本通達21の3-6で次のように規定されています。

『通常必要と認められるもの』は、被扶養者の需要と扶養者の資力その他一切の事情を勘案して社会通念上適当と認められる範囲の財産をいうものとする。

相続税法基本通達21の3-6

、、言い回しが複雑ですね。。。

シンプルにいうと、常識の範囲内での生活費であれば『通常必要と認められるもの』に該当します。

この贈与税の非課税の趣旨は民法で規定されている扶養義務者相互間で生活を助け合う行為にわざわざ贈与税をかけるのはやめよう、というものです。

なので、普通に生活していく中で必要な衣・食・住のための費用であれば非課税となるわけです。

制度の趣旨を理解したうえで活用するようにしましょう。

- 賃貸住宅の家賃を負担したら贈与税がかかりますか?

-

非課税です(ただし、自分で家賃を負担できない事情がある場合)

親元を離れて一人暮らししている大学生や就職したばかりで収入が少ない社会人だと親が家賃を負担してくれていることもあると思います。

自らの資力によって家賃を負担できない事情を勘案し、社会通念上適当と認められる範囲の家賃等を親が負担している場合には非課税となります。

ただし、相続税を減らす目的で必要のない賃貸住宅を契約して贈与税の非課税を狙う、ということは『通常必要と認められるもの』に該当せず、贈与税が課税される可能性がありますので気をつけましょう。

条件3 使う分だけ贈与

条件の3つ目。その年中に使う分だけ贈与することです。

数年分の生活費を一括で贈与するとその年の年末に余った部分に贈与税がかかるため注意が必要です。

大学の4年間にかかる費用400万円を一括で贈与し、その年末まで100万円だけ使った場合。

→年末時点で余っている300万円に対して贈与税がかかります。

ただし、教育費や結婚・子育て資金については別途贈与税の特例を活用することで一定額まで贈与税を非課税にすることができます。

詳細はこちらの記事をご覧ください

番外編 香典、贈答、祝物も非課税

社会生活をしていると冠婚葬祭や年末年始など金品をもらう場面に出くわすことがあると思います。

これらは生活費には該当しないものですが、贈与税の非課税とされています。

- 個人から受ける香典、花輪代

- 年末年始の贈答、お歳暮、お中元

- 結婚祝、出産祝、入学祝

- 見舞い等のための金品

↑このような社交上の必要なものにいちいち贈与税をかけていては大変です。

そのため贈与税は非課税としています。

まとめ

本日は贈与税が非課税になる生活費・教育費の範囲と非課税になるための3つの条件についてお話ししました。

- 生活費・教育費の範囲

ポイントは『消費』して形に残らないもの

- 条件1 扶養義務者相互間の贈与

扶養義務者の範囲は意外と広い

- 条件2 通常必要であるもの

通常必要とは常識の範囲内であること 節税目的はNG

- 条件3 使う分だけ贈与する

余った分には税金がかかってしまう!

非課税になる生活費・教育費のことを理解できると相続税対策を効率的に実行することができます。

今回の記事を参考に生前贈与対策をより深めてみましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 27,500円 |

| 90分コース | 46,200円 |

| 180分コース | 83,600円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓