相続のときに話し合いがまとまらず仕方なく不動産を共有状態にしてしまった、ということはないでしょうか。

不動産を共有状態にしておくと↓などのデメリットがあるため好ましくありません。

- 不動産の処分の共有者の同意が必要となる

- 不動産の使用や管理にも共有者間の話し合いが必要となる

特に、きょうだい間の共有の場合はやっかいです。

相続によって下の世代にうつることで更に共有者が増えていくことになり、

放置すればするほど整理がむずかしくなります。

早い段階で整理しなきゃいけないのはわかっているけど、

どうやったらよいかわからないのです。。。

そんなお悩みに答えるため、本日は共有状態を整理する方法を4つ解説します!

- 贈与する

- 売却する

- 等価交換

- 共有物分割

| 方法 | 特徴 | 注意点 |

|---|---|---|

| 贈与する | いますぐできる | もらう人の贈与税等の負担大 |

| 売却する | 不動産をわたす人がお金をもらえる | お金を払う人の金銭負担が大きい 売却価額を妥当に設定する必要あり |

| 等価交換 | 所得税ゼロ(要件満たせば) | 交換対象の不動産がないとできない 登録免許税はかかる 不動産取得税もかかる |

| 共有物分割 | 所得税ゼロ(要件満たせば) 不動産取得税もゼロ(要件満たせば) 広い土地向き | 分割ラインを引くのが手間がかかる 登録免許税はかかる |

注意!遺産分割協議のやり直しは贈与税がかかる!

具体的な方法についての解説に入る前に、よくある勘違いについてお話します。

遺産分割協議書をもう一度つくりなおして相続税の申告もやり直せばいいのでは?民法上は遺産分割協議は何度やってもいいんでしょ?

↑という相談をよく受けます。

たしかに、民法では遺産分割協議は何度でもやり直しができることになっています。

ただし、税務上は遺産分割協議のやり直しをした場合には、相続ではなく贈与で移動したこととされます。

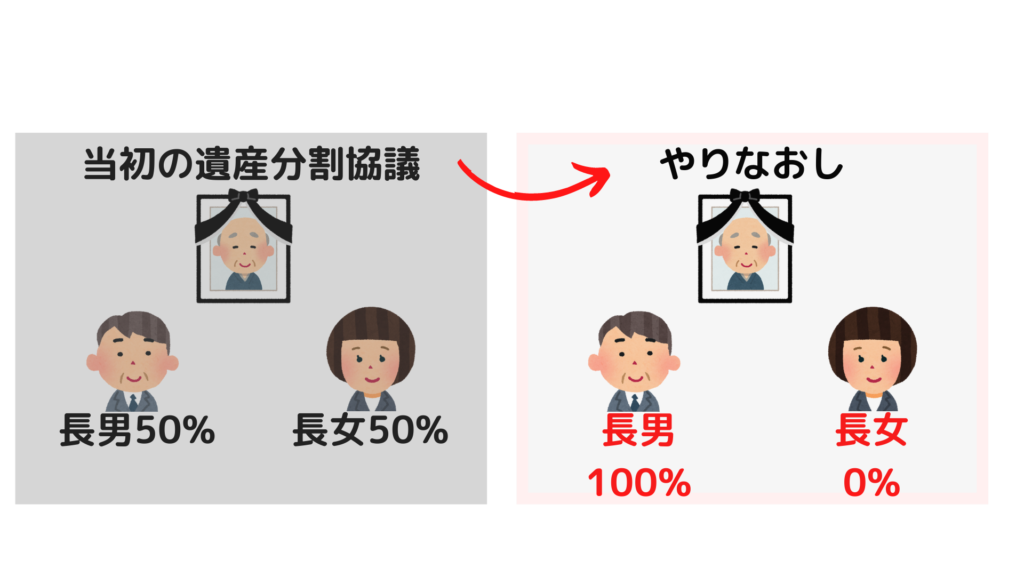

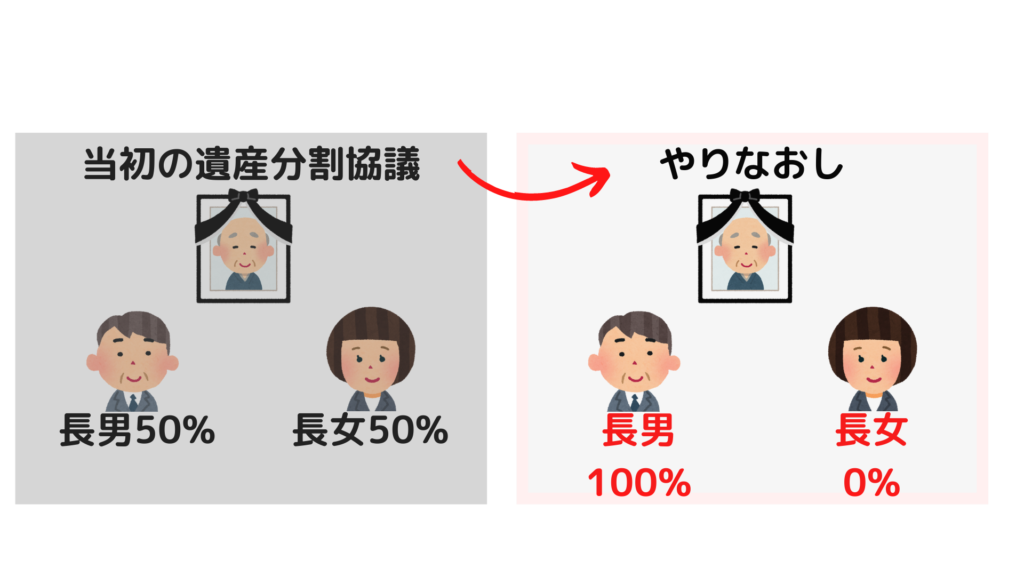

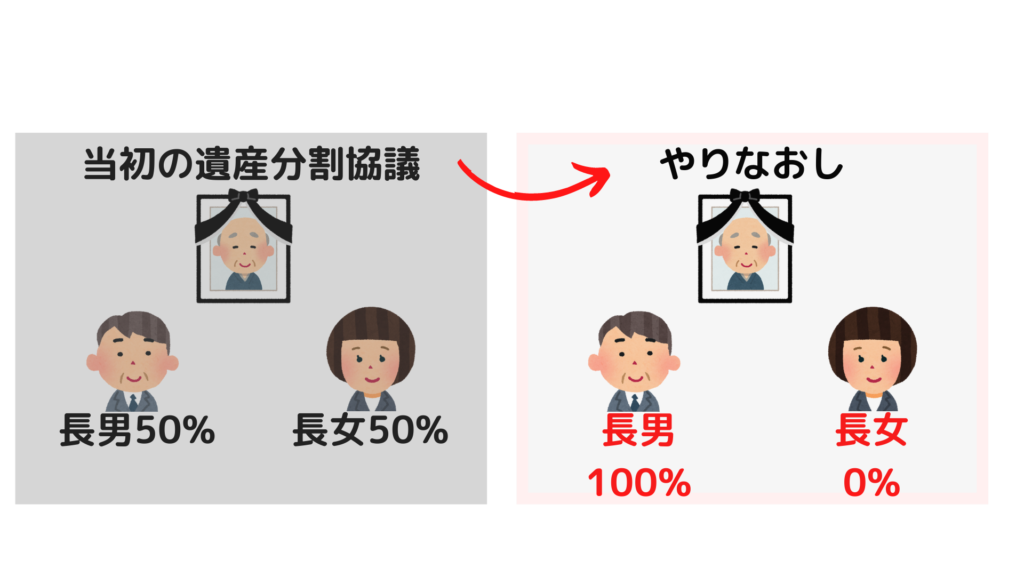

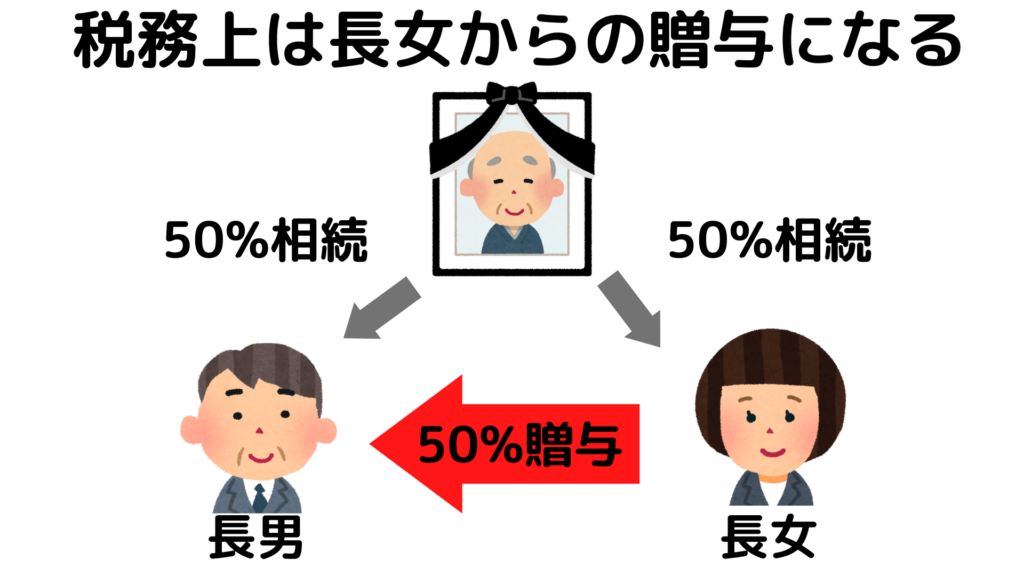

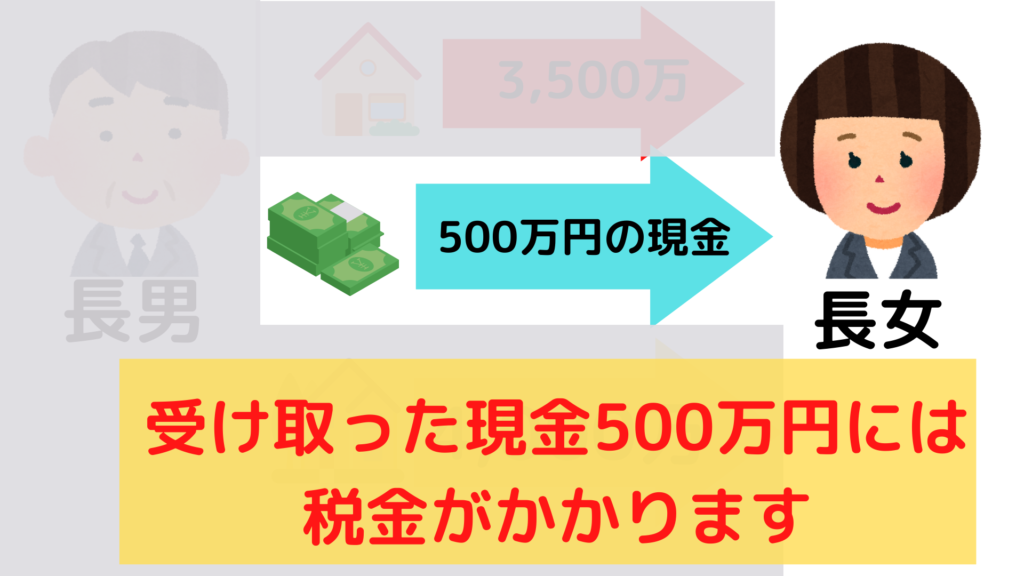

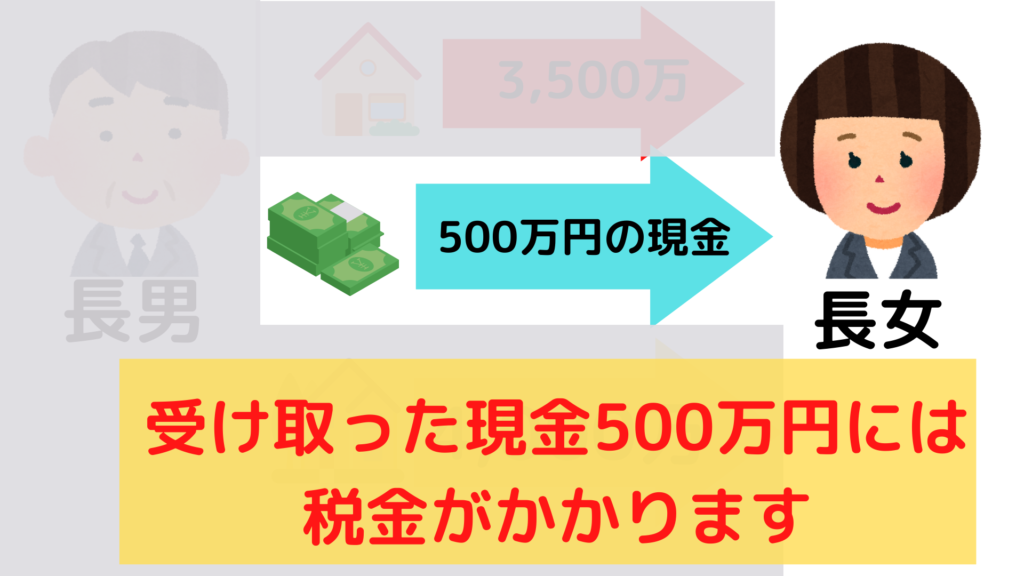

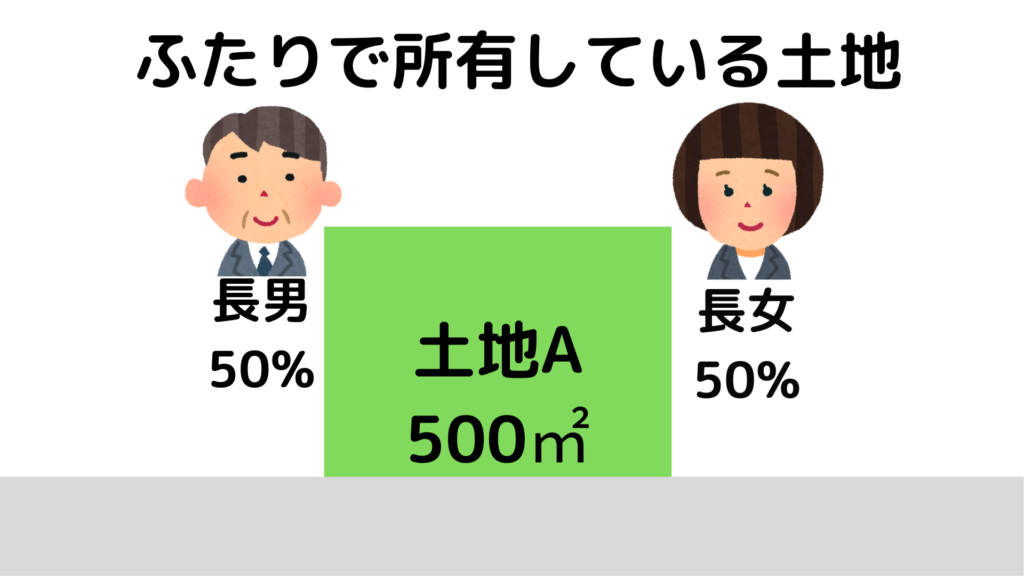

具体的な事例でお話します。↓下の図をごらんください。

被相続人からの相続について、当初の遺産分割協議では長男50%・長女50%だったものを

遺産分割協議をやり直して長男100%・長女0%にした場合。

民法上はこのような遺産分割協議のやり直しが認められており、法的にも有効となります。

ただし、税務上は当初の遺産分割協議(長男50%長女50%)の効力はなくなりません。

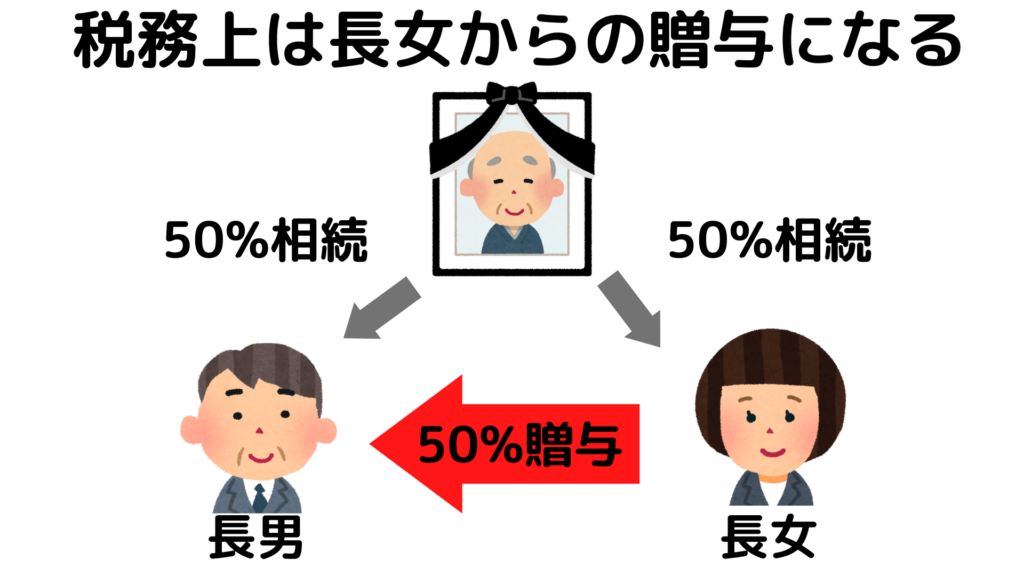

つまり、長女が被相続人から相続した持分50%を長男へ贈与したことになります。

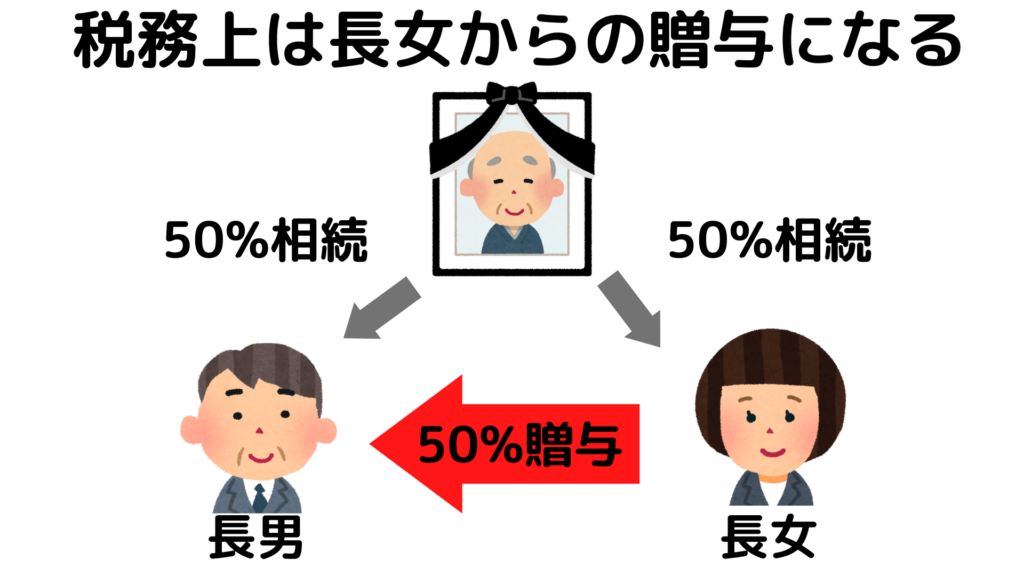

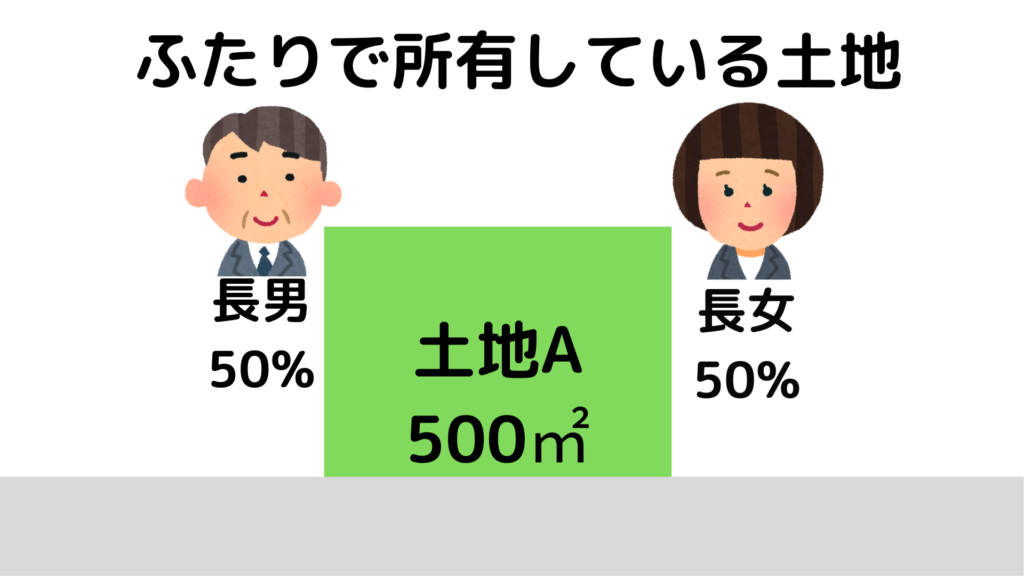

↓の図をごらんください。

仮に、相続財産が基礎控除以下で相続税がかかっていない場合でも、長男へ思わぬ贈与税の負担が生じるため注意が必要です。

①贈与する

それでは、共有状態を整理する方法を説明していきます。

ひとつ目は贈与することです。

これは共有状態を整理する方法で一番わかりやすい方法です。

また、両者が合意していればすぐに実行可能です。

ただし、デメリットはもらった人に税金がかかることです。

↓の税金がもらった人にかかります。

この税負担をどうするか話し合いが必要になるでしょう。

- 贈与税

- 登録免許税

- 不動産取得税

実行の際にはどのくらいの税金がかかるのか把握してから行うことをオススメします。

不動産取得税については↓の記事でも解説していますのでよろしければごらんください。

②売却する

ふたつ目は売却すること。

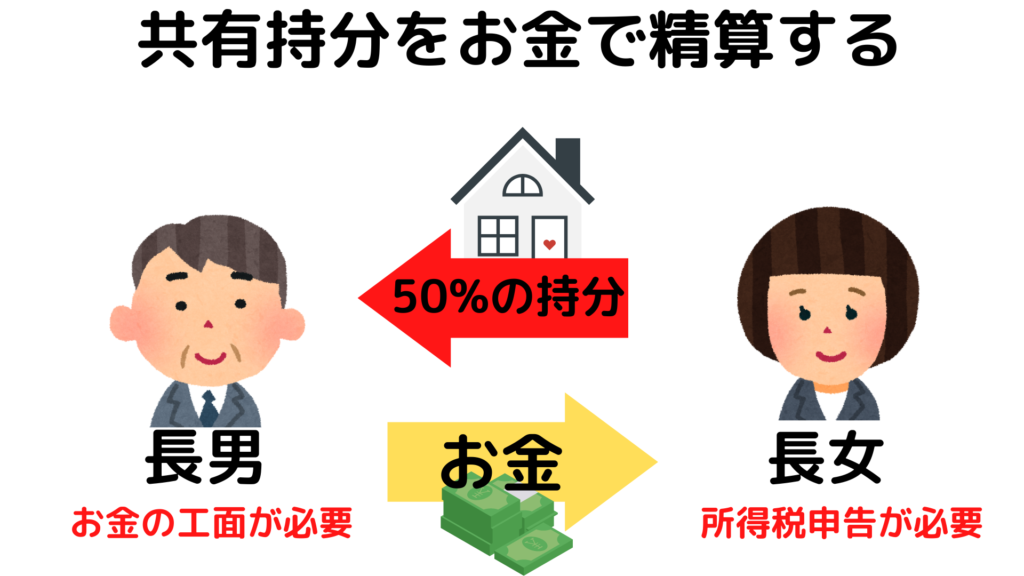

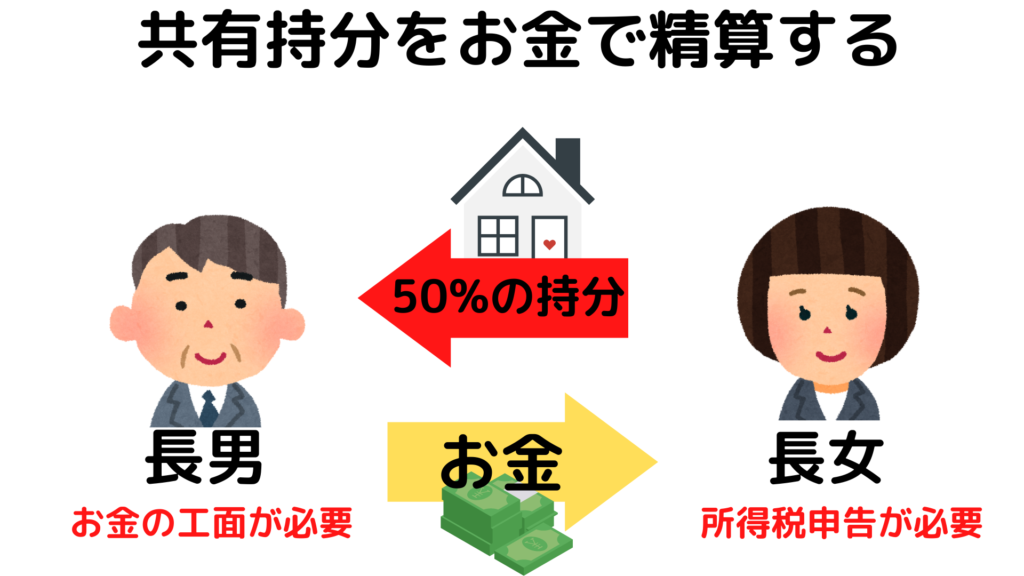

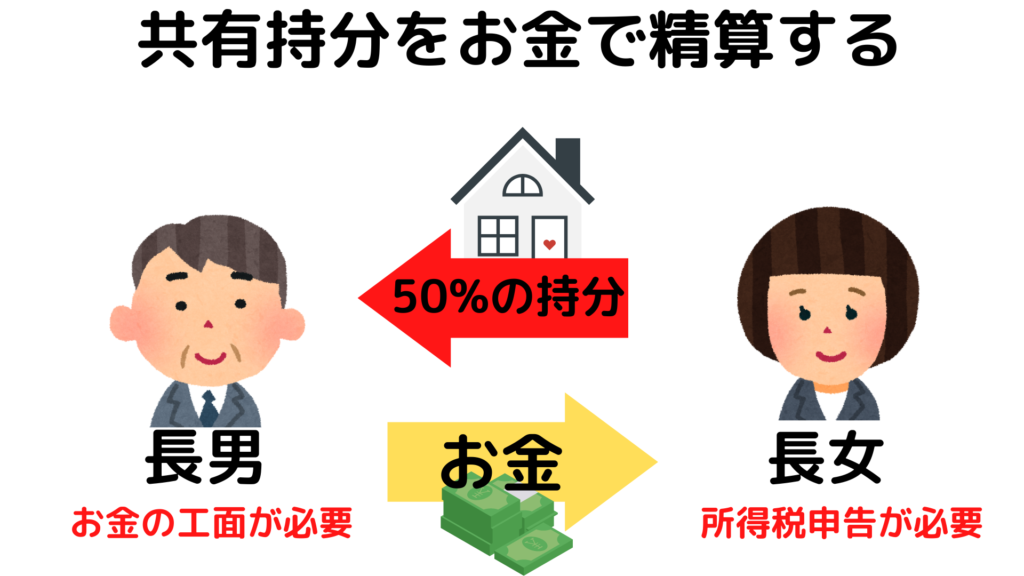

不動産の持分を売却しお金で精算することで共有状態を整理する方法です。

さきほどと同じ事例で長女が相続した50%の持分を長男にうつしたい場合。

↓の図をごらんください。

長女が長男に対して50%の持分を売却し、長男は長女に50%相当の売却代金を支払うことで共有状態を整理します。

売買代金は適切に。高すぎてもダメ・安すぎてもダメ

売却するときにポイントになるのは代金をいくらにするか?という点。

売買代金は市場価格に合った金額にする必要があります。

市場価格よりも高くしたり、安くしたりすると、贈与税などの税負担が生じる可能性があるため気をつけましょう。

税法は『市場価格』について明確に定義していません。

実務上は不動産会社の査定金額をベースに検討することが多いです。

売買代金を受け取った人は所得税の申告が必要

売却代金を受け取った人は不動産売却にともない所得税の申告が必要です。

不動産を売却したときの税金は譲渡所得×20.315%で計算します。(長期譲渡の場合)

譲渡所得とは基本的に売値と買値の差額になります。買値は被相続人の買値を引継ぐことができますが、わからない場合には売値×5%で計算します。

不動産を受け取る側の金銭負担が重たい

不動産を受け取る人は不動産の買い取り資金を工面する必要があります。

3,000万円の市場価格なんですが、お金がないので1,000万円で買い取りたいのです、、、

↑といって、1,000万円で売買をしてしまうと、2,000万円分トクしたことになり贈与税が課税される可能性があります。

払えるお金から売買代金を逆算する、ということはやめましょう。

③等価交換を行う

3つ目は等価交換という方法です。

所有している不動産をそれと等価である別の不動産と交換し共有状態を整理することです。

交換を行うと、税務上はそれぞれ所有している不動産をその時の市場価格で売却し合ったことになりますが、

税務上の要件を満たせば売却がなかったものとされ所得税の負担がゼロとなります。

(ただし不動産取得税や登録免許税はかかります)

交換の特例の要件

等価交換について所得税の負担をゼロにするためには税務上の要件を満たす必要があります。

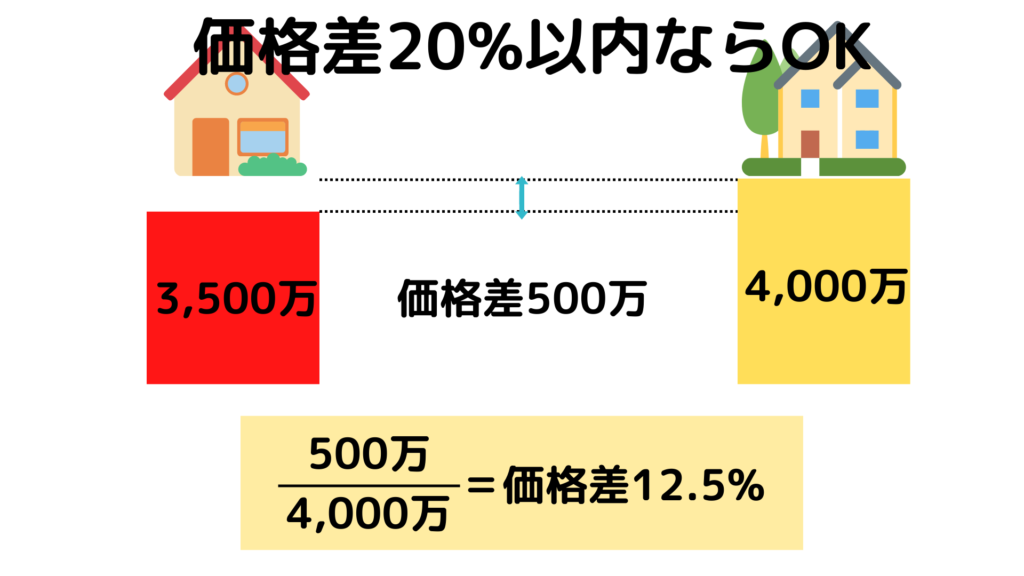

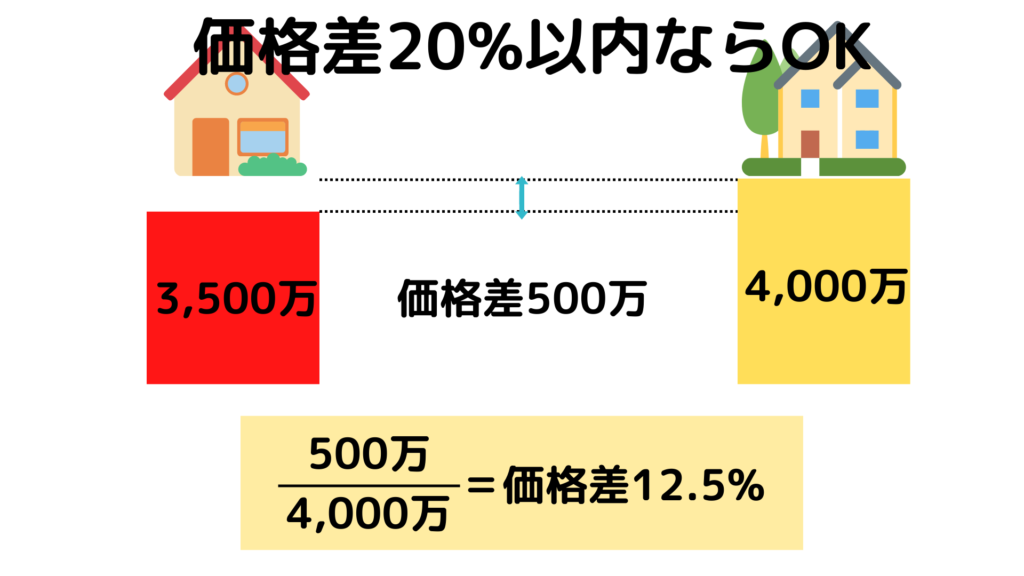

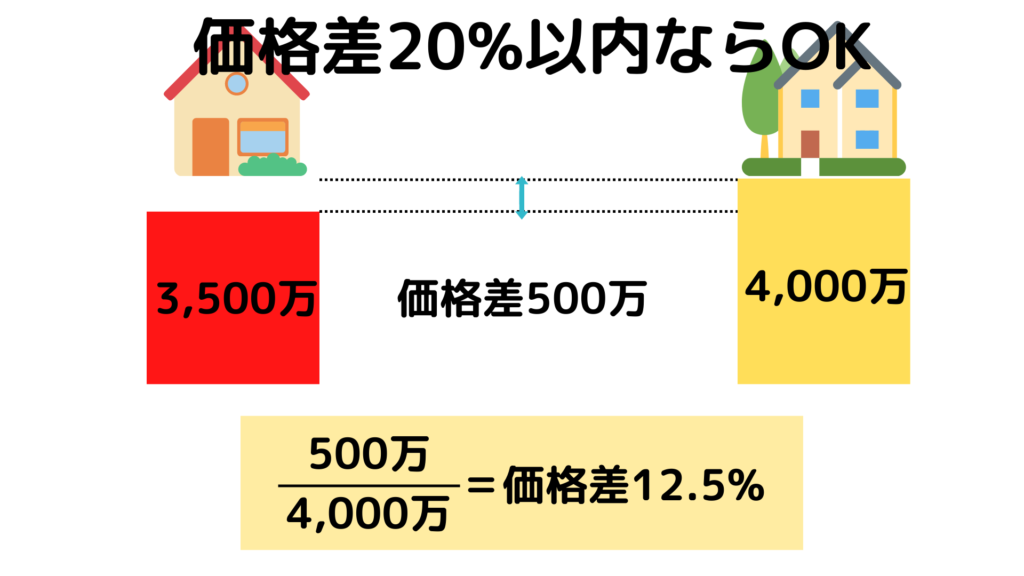

- 交換する不動産の時価の差が20%以内であること

- 同じ種類(土地と土地または建物と建物)の交換であること

- 1年以上所有していたものであること+交換のために取得したものでないこと

- 交換により取得する資産を、譲渡する資産の交換直前の用途と同じ用途に使用すること。

- 交換により譲渡する資産および取得する資産は、いずれも固定資産であること。

交換する不動産の時価の差が20%以内であること。

等価交換といっても、ピッタリ価格が同じである不動産を見つけるのは難しいですよね。

税務上では、お互いの不動産の価格差が20%以内であれば特例を使うことが可能です。

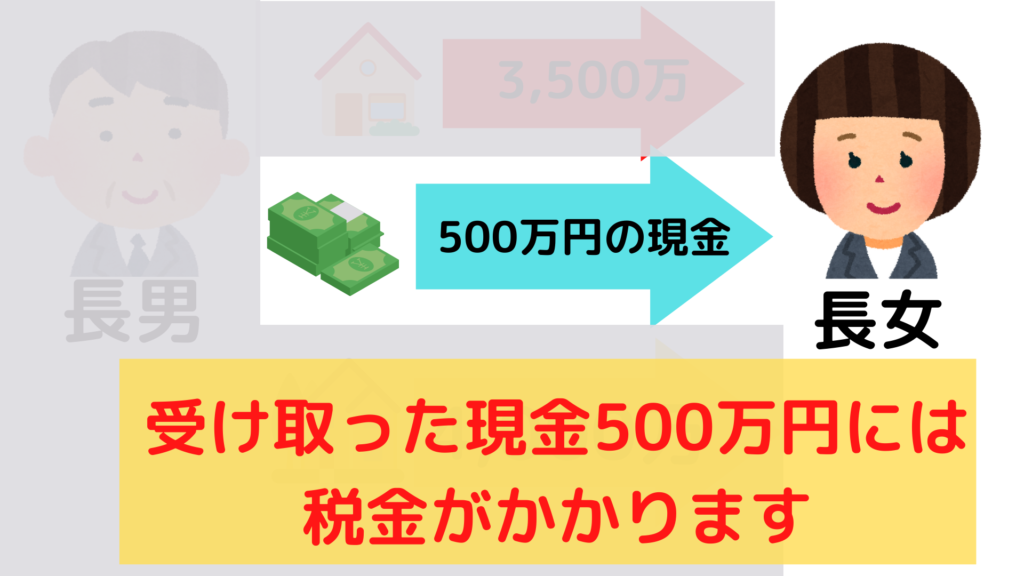

ただし、この価格差を現金で精算する場合、その現金を受け取った人はその現金部分に対しては所得税が課税されます。

土地⇔土地、建物⇔建物とすること

交換の特例は同じ種類の財産を交換するときにかぎられます。

土地は土地と交換、建物は建物と交換をする必要があります。

この場合、借地権は土地の種類に含まれ、建物に附属する設備および構築物は建物の種類に含まれます。

また、これに関連して注意が必要なのは価格差の話です。

さきほどの時価の差についてもこの種類ごとに判定する必要があります。

土地+建物での価格差は20%以内だけど土地だけで比較すると20%以内ではない、という場合には適用NGとなりますので注意が必要です。

1年以上の所有期間と交換するために取得していないこと

1年以上所有していたものである必要があり、交換のために取得したものでない必要があります。

つまり、この交換の特例を受けるために財産を取得した場合には適用NGとしているといえます。

相続や贈与により取得した財産についてはその被相続人やその贈与者の取得日を引き継ぐことができます。

相続年月日から交換までの期間ではなく、被相続人や贈与者の取得年月日からカウントすることが可能です。

同じ用途に使用すること

用途の区分は↓の表のように定められています。

| 交換譲渡資産の種類 | 区分 |

| 土地 | 宅地、田畑、鉱泉地、池沼、山林、牧場又は原野、その他 |

| 建物 | 居住用、店舗又は事務所用、工場用、倉庫用、その他用 |

たとえば、土地の場合宅地と田畑の交換はできません。

家屋の場合には居住用の家屋を事務所用の家屋の交換はできません。

交換する不動産を選定するときにはそれぞれの用途を整理する必要があります。

交換により譲渡する資産および取得する資産は、いずれも固定資産であること。

不動産業者などが販売のために所有している土地などの資産(棚卸資産)は、特例の対象になりません。

交換の特例を使うときのポイント

不動産の選定が一番のポイント

当たり前といえば当たり前ですが、等価交換を行うためにはそれぞれ交換できる不動産を持っている必要があります。

不動産をたくさんもっている方向けの方法といえます。

なお、交換対象の不動産は相続した物件には限らず、もともと自分で所有していた不動産でもOKです。

所得税の確定申告が必要です

交換の特例を使用するためにはお互いに所得税の確定申告をする必要があります。確定申告を忘れてしまうと特例が使えず、多額の税金が発生する可能性があるため気をつけましょう

特例を使っても不動産取得税や登録免許税はかかります

交換の特例は所得税の特例です。交換の特例を使ったとしても登記のときの登録免許税や不動産取得税はかかります。

とくに不動産取得税は名義変更してから数カ月後に納付書が届きますので、実行の際には不動産取得税がどのくらいかかるか把握するようにしましょう。不動産取得税は↓の記事で解説しています。

④共有物分割を行う

4つ目は共有物分割という方法です。

共有で所有している不動産を、それぞれ単独所有の不動産に分割することです。

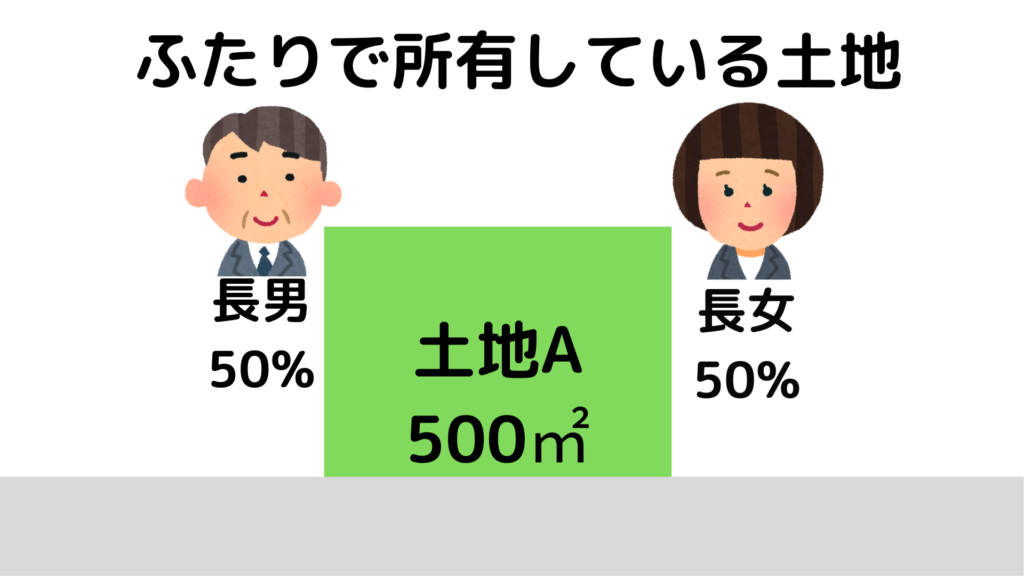

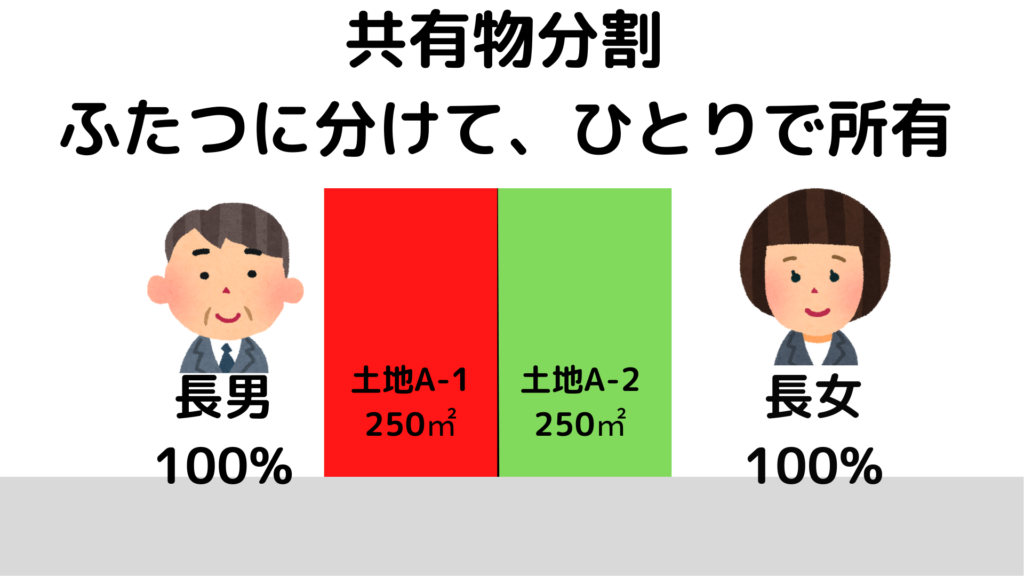

ことばで説明してもわかりづらいかと思いますので↓をごらんください。

長男と長女で50%ずつ共有していた500㎡の土地。

これを250㎡のふたつの土地A-1、A-2に分割してA-1を長男が100%、A-2を長女が100%所有する。

この方法を共有物分割といいます。

共有物分割することでA-1については長男の単独所有のため、利用や売却は長男の自由となります。

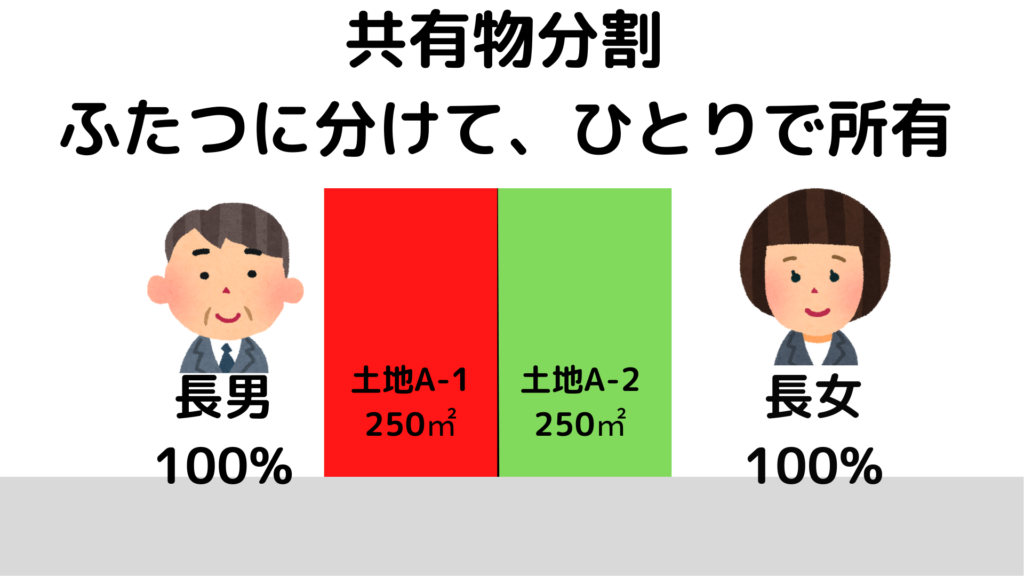

『分ける前の共有持分の比率』=『分けた後の価格の比率』にする

共有物分割は『分ける前の共有持分の比率』=『分けた後の価格の比率』にする必要があります。

その場合、所得税や不動産所得税はゼロで分割することができます。

(ただし、登録免許税はかかります)

そのため共有物分割は分割のラインをどこに引くか?これが大事です。

このラインの引き方を間違えると思わぬ税負担が発生します。

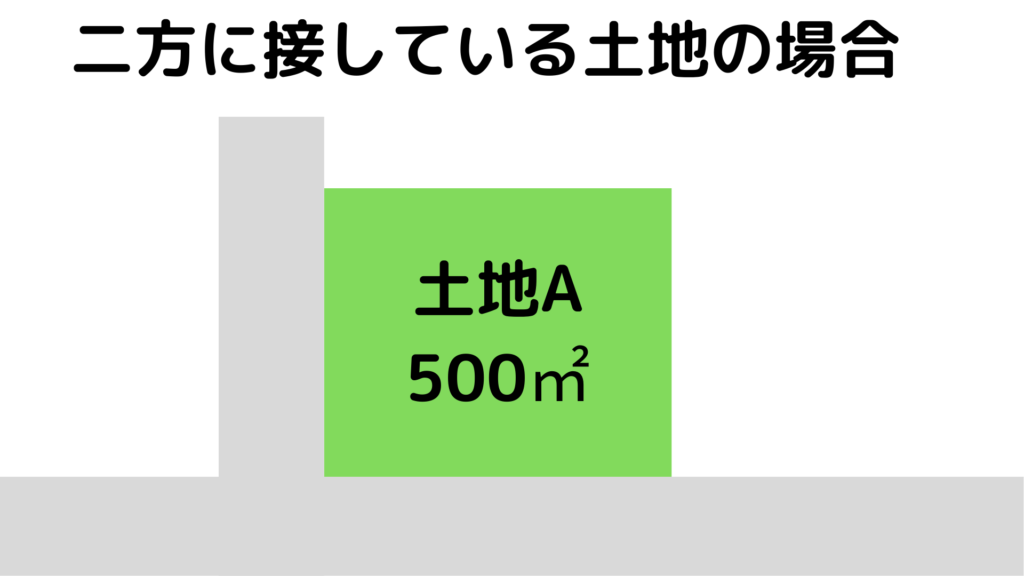

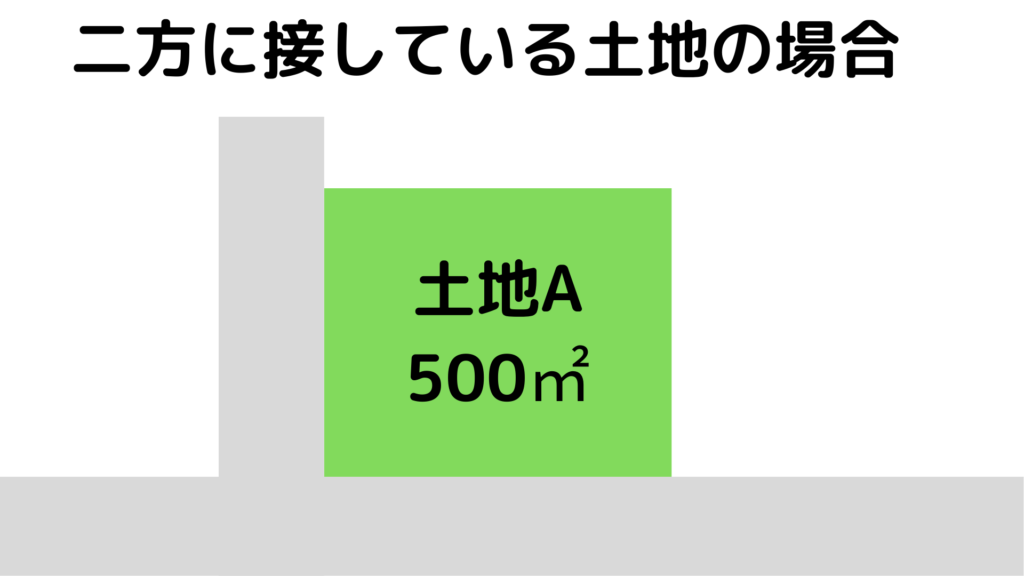

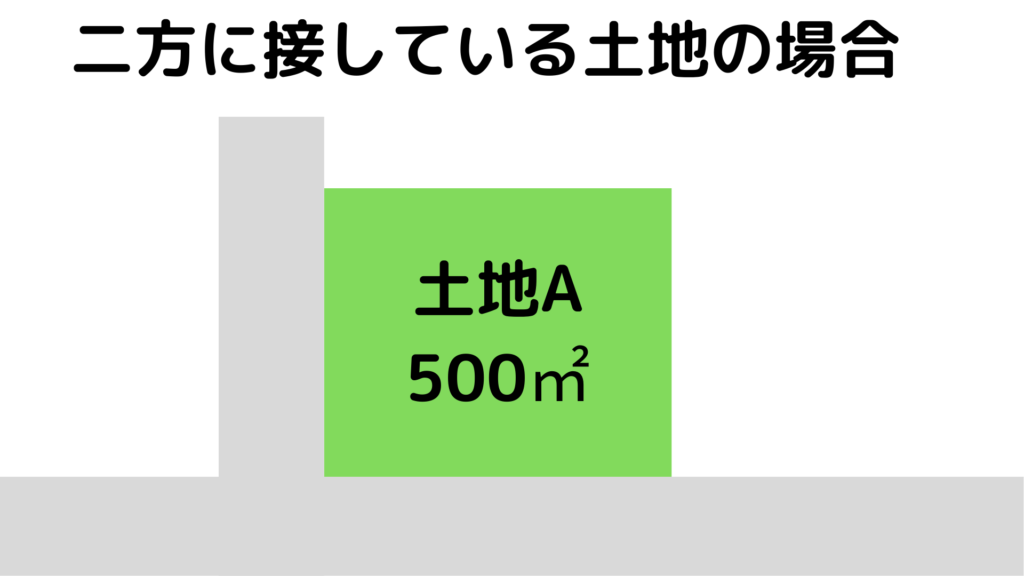

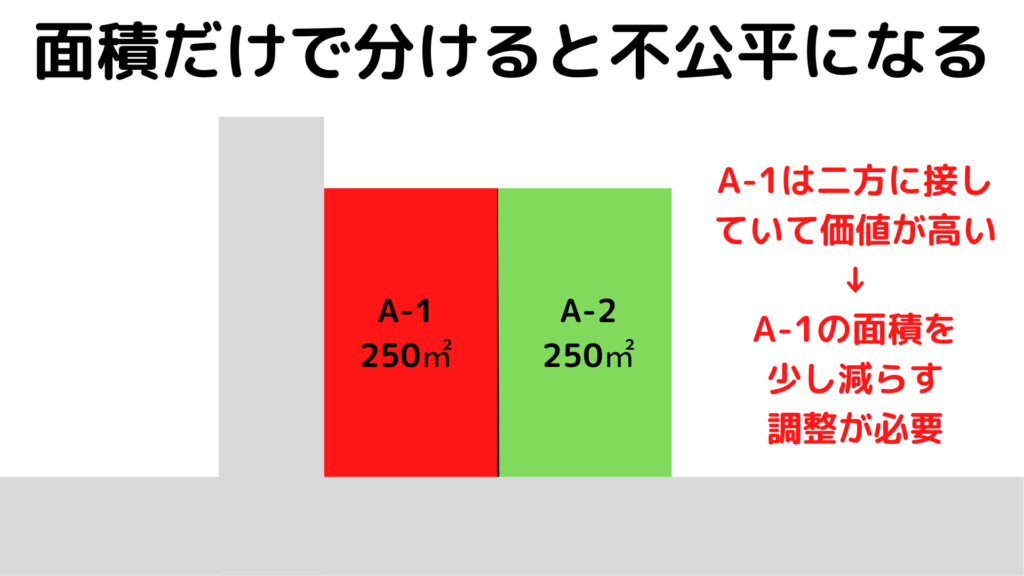

たとえば↓のよう西側と南側の二方の道路に接している土地の場合で説明します。

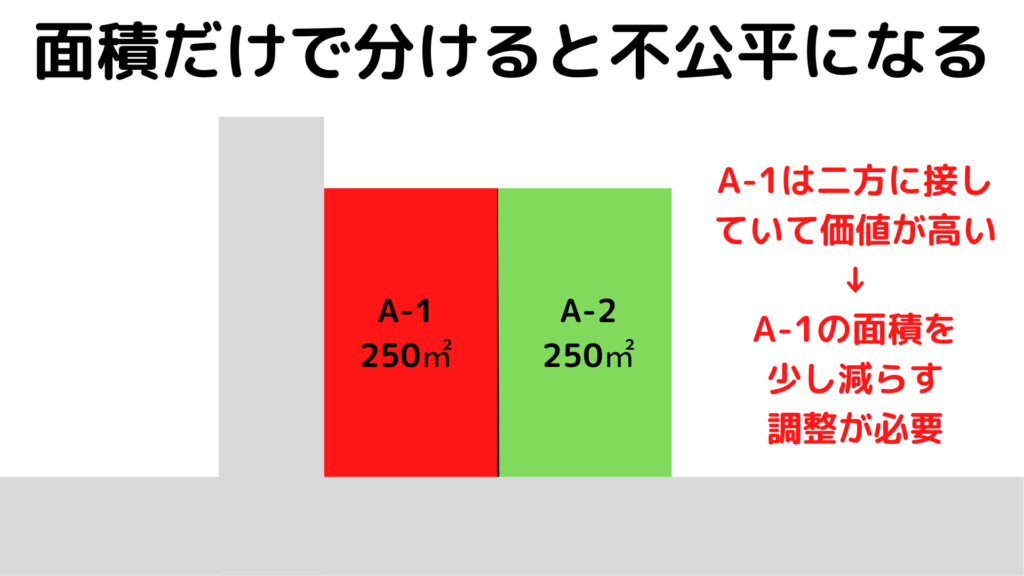

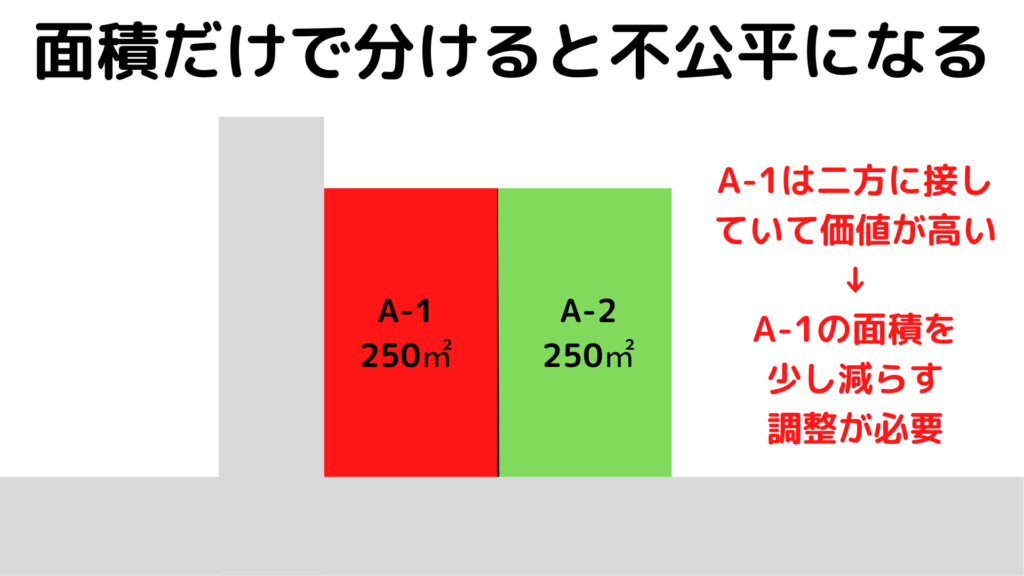

この土地をさきほどのケースと同じように面積だけで考えてラインを引いてしまうと↓のようになります。

さきほどと同様、250㎡ずつ土地がふたつできました。

分ける前の共有持分の比率は長男50%:長女50%なので、分けた後の価格の比率も50%:50%にする必要があります。

このケース。『分ける前の共有持分の比率』=『分けた後の価格の比率』となっているでしょうか?

面積だけ見れば50%:50%になっていますが、土地の価格を見るときには面積だけで判断してはNGです。

A-1は二方の道路に接していますがA-2は1方の道路にしか接していません。

この場合、A-1のほうが便利であるため価格が高くなります。

そのため、A-1の面積を減らすようにラインを引く必要があります。

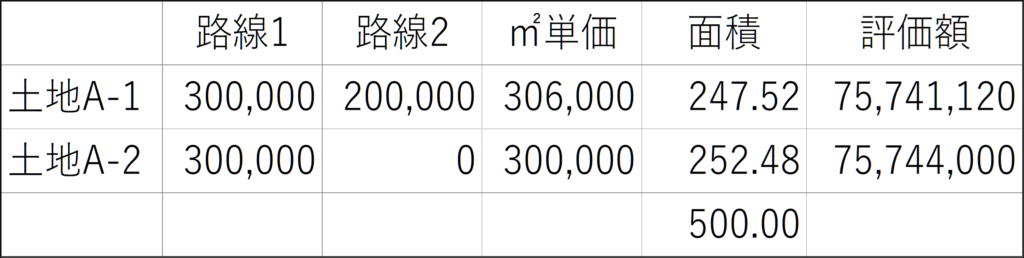

実際にはそれぞれの道路の路線価から価格調整を行いラインを引くことになります。

↓こんな感じで表をつくりながら妥当な面積を探っていきます。実際にはこの面積になるようなラインを引けるか、という論点もあり測量士さんの意見を聞きながら検討を進めます。

まとめ

今回は不動産の共有状態を今すぐ解消する4つの方法について解説しました。

| 方法 | 特徴 | 注意点 |

|---|---|---|

| 贈与する | いますぐできる | もらう人の贈与税等の負担大 |

| 売却する | 不動産をわたす人がお金をもらえる | お金を払う人の金銭負担が大きい 売却価額を妥当に設定する必要あり |

| 等価交換 | 所得税ゼロ(要件満たせば) | 交換対象の不動産がないとできない 登録免許税はかかる 不動産取得税もかかる |

| 共有物分割 | 所得税ゼロ(要件満たせば) 不動産取得税もゼロ(要件満たせば) 広い土地向き | 分割ラインを引くのが手間がかかる 登録免許税はかかる |

どの方法があっているかは、それぞれの状況によって様々です。

またいずれの方法も税金のことを考えながら設計しないと思わぬ税負担が発生します。

検討の際には不動産税務が得意な税理士に相談することをオススメします。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 19,800円 |

| 90分コース | 29,700円 |

| 180分コース | 49,500円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓