譲渡所得の計算を勉強していますが減価償却がよくわかりません、、、。

不動産を売却する際、多くの方が頭を悩ませるのが「減価償却費」の計算です。

「建物の価値が年数とともに減少する分を経済的に表現する」という理屈は理解できても、実際の計算となると複雑で分からない…そんな経験はありませんか?

この記事では、減価償却費の計算を「基本的な仕組みの理解」から「実際の計算手順」まで、具体的な事例とExceサンプルを使って分かりやすく解説します。

譲渡所得の申告で失敗しないために、ぜひ最後までお読みください。

※なお、非業務用建物を前提にして解説しています。業務用建物の場合には計算が異なりますのでご注意ください。

計算方法

建物の価値は年数とともに減少すると考えます。

減価償却とはその減少を経済的に表現する方法です。

減価償却(償却費相当額)の計算は↓の算式でおこないます。

建物の取得価額×90%×償却率× 経過年数= 償却費相当額

算式だけだとわかりづらいと思いますので具体的に数値で説明します。

【事例】

・取得価額 1,000万

・償却率 0.031(木造)

・経過年数 10年

【償却費の計算】

1,000万✕90%=900万✕償却率0.031✕経過年数10年=償却費相当額 279万

つまり、1,000万円の木造の建物は10年経過すると279万の価値が減少したものと考える、ということとなります。

つづいて、各計算項目のポイントを説明します。

取得価額

取得価額とは売却した不動産を買ったときの金額のことをいいます。

減価償却の計算のスタートになりますので非常に重要です。

具体的には下記が取得価額にあたります。

- 資産の購入代金

- 仲介手数料

- 登記費用(非業務用資産に係るもの)

- 設備費

- 改良費(通常の修繕費は含まない)

なお、土地と建物を一括購入していて建物の取得価額がわからない、というケースは後ほど説明します。

償却率

償却率は建物の構造により異なります。

頑丈な造りであればあるほど償却率は低くなるように設定されています。

償却率は↓の表を参照してください。

| 構造 | 償却率 |

|---|---|

| 木造 | 0.031 |

| 木骨モルタル | 0.034 |

| (鉄骨)鉄筋コンクリート | 0.015 |

| 金属造①(軽量鉄骨造のうち骨格材の肉厚が3㎜以下) | 0.036 |

| 金属造②(軽量鉄骨造のうち骨格材の肉厚が3㎜超4㎜以下) | 0.025 |

なお、建物の構造は登記簿謄本(登記事項証明書)にて確認することができます。

どうする?木造と木骨モルタルの違い

木造と木骨モルタルの違いってなんですか?

木造と木骨モルタル、いずれも登記簿上では木造と記載されるため判別できません。

木骨モルタルとは木材とモルタル(煉瓦やコンクリートブロックの間に挟む接合材料)を組み合わせて使用する建築方法の一種で、現在はほとんど使用されていないことが多いようです。

登記簿に木造と記載されていたら木造と判断して問題ないでしょう。

どうする?金属造りの判別方法

金属造りの①と②はどうやって判別するんですか?

金属造りの建物の償却率は骨格材の肉厚により異なります。

ただし、骨格材の肉厚は登記簿からは判別できません。(いずれも『鉄骨造』と記載されます)

建築当時の図面が残っている場合には図面を確認してみましょう。

図面が残っていない場合には、、、判別不能なので思い切って判断するしかありません。

なお、3mm以下の場合は主に一戸建てや低層マンションやアパート、3mm超え4mm以下の場合は中層マンションやアパート、4mm超の場合は中層以上のマンションに用いられることが多いようです。

経過年数の計算

減価償却の計算には購入から何年経過しているか?という経過年数の計算が欠かせません。

経過年数は購入日から売却日までをカウントします。

1年単位での計算なので6ヶ月以上の端数は切り上げて1年とし、6ヶ月未満の端数は切り捨てます。

償却限度額は95%

減価償却費の限度額は建物の取得価額の95%まで、と定められています。

築年数が古い物件の場合には建物の取得価額を超える償却費が計算されてしまうことがあります。

ただし、その場合でも償却費は取得価額の95%となりますので注意しましょう。

建物と土地の内訳がわからない場合

取得価額の計算時には建物の取得価額を調べる必要があります。

ただし、購入時の契約において建物と土地を一括で購入している場合もあるでしょう。

その場合にはその取得価額を「建物の取得価額」と「土地の取得価額」に区分する必要があります。

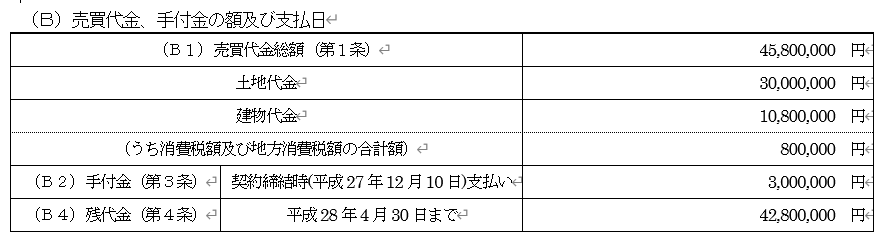

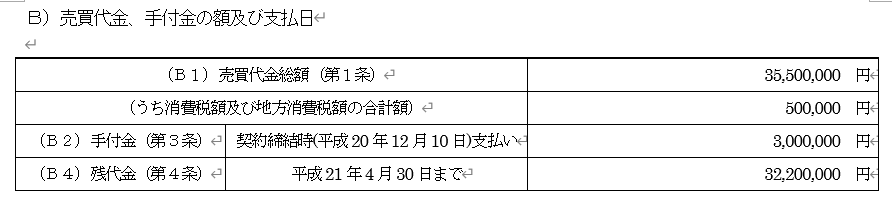

契約において建物と土地が区分されている場合

購入時の売買契約書にて建物と土地の価額が記載されている場合には、その価額により区分します。

たとえば↓の図のように土地と建物の価額が区分して記載されている場合には、建物の取得価額は10,800,000円であることがわかりますので、この金額を使用します。

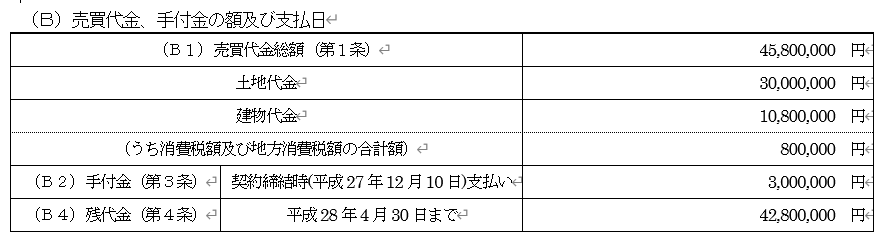

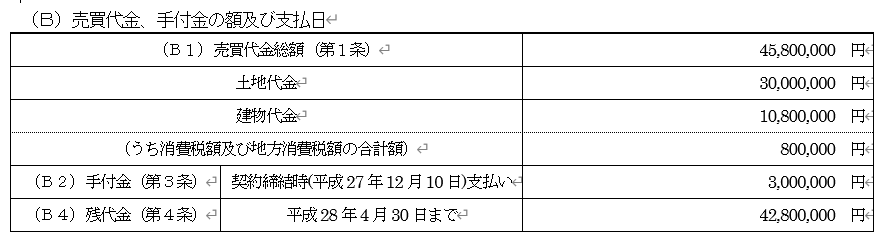

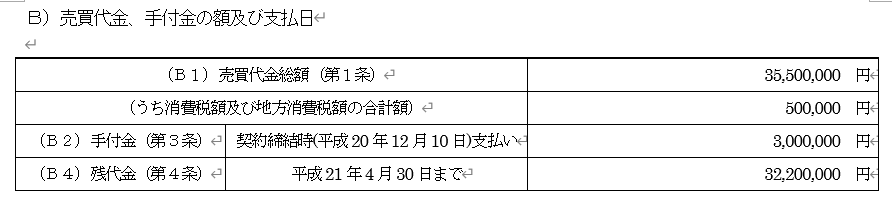

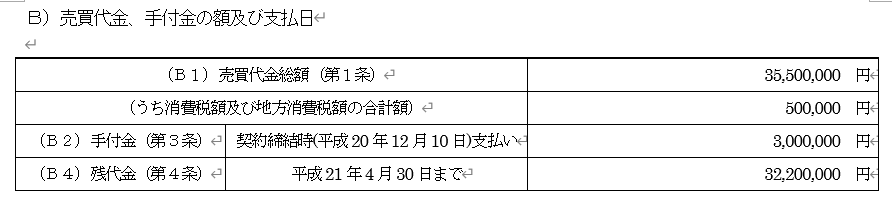

契約書等に区分された建物の価額が記載されていない場合でも、その建物に課税された消費税額が分かるときには消費税額から「建物の取得価額」を逆算することができます。(土地に対しては消費税は課税されないため)

たとえば↓の例では消費税額が記載されていますが、建物の価額は記載されていません。

平成21年4月の引き渡しであることが確認できますので、消費税率は5%の時代です。

消費税額と消費税率がわかれば、この情報から逆算することができます。

① 消費税額÷消費税率 500,000÷0.05=10,000,000

② ①で計算された10,000,000円は税抜金額のためこの金額に消費税額を加算します

10,000,000+500,000=10,500,000円

③ 10,500,000円が建物の取得価額ということになります。

過去の消費税率は↓の表を参照してください。

| 消費税率 | |

|---|---|

| H1.4.1 ~ H9.3.31 | 0.03 |

| H9.4.1 ~ H26.3.31 | 0.05 |

| H26.4.1 ~R1.9.30 | 0.08 |

| R1.10.1 ~ | 0.10 |

建物と土地の購入時の評価額の割合で区分する方法

契約において建物と土地の価額が区分されていない場合もあります。

その場合には自力で区分していく必要があります。

方法の一つとして建物と土地の購入時の評価額の割合で区分する方法があります。

評価額としては固定資産税評価額や相続税評価額、不動産鑑定評価などを用います。

ただし、購入時の評価額の資料は見当たらないことが多いため実務上はこの方法は採用できないことが多いです。

建物の標準的な建築価額表にもとづき区分する方法

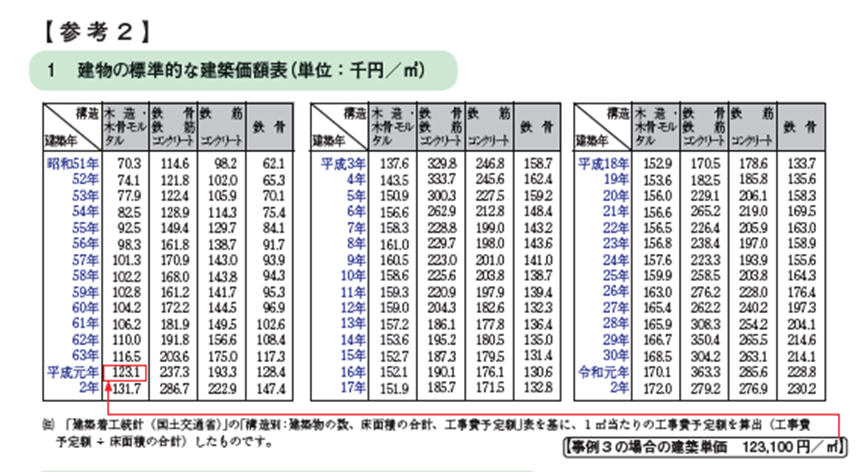

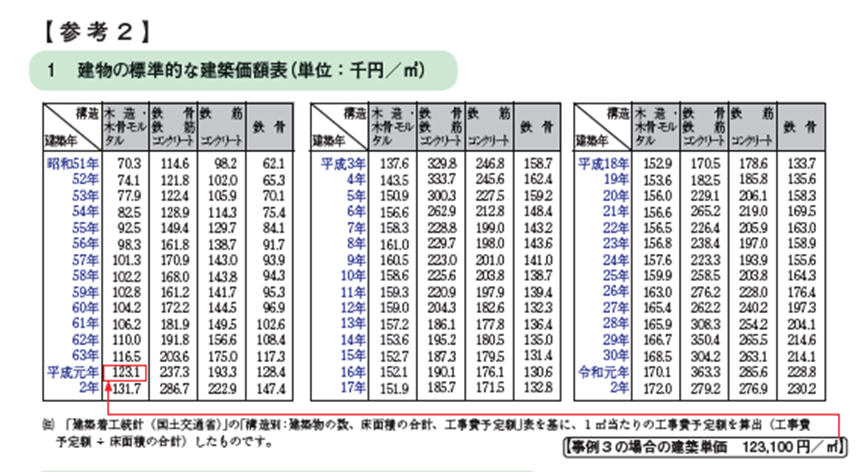

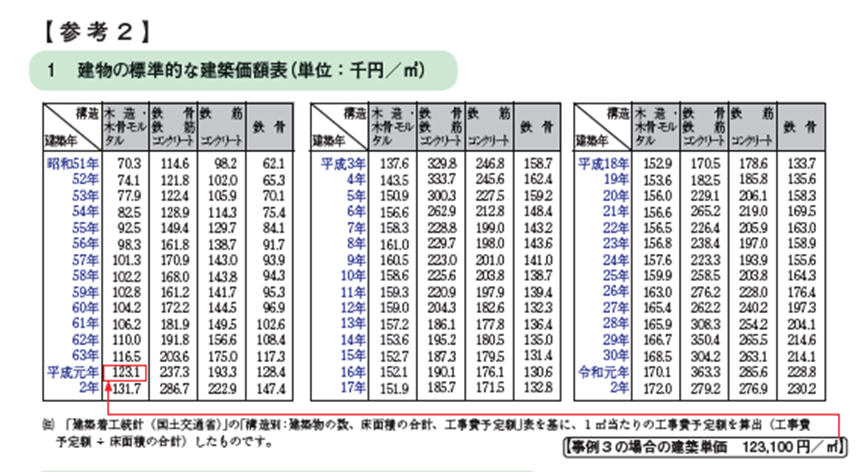

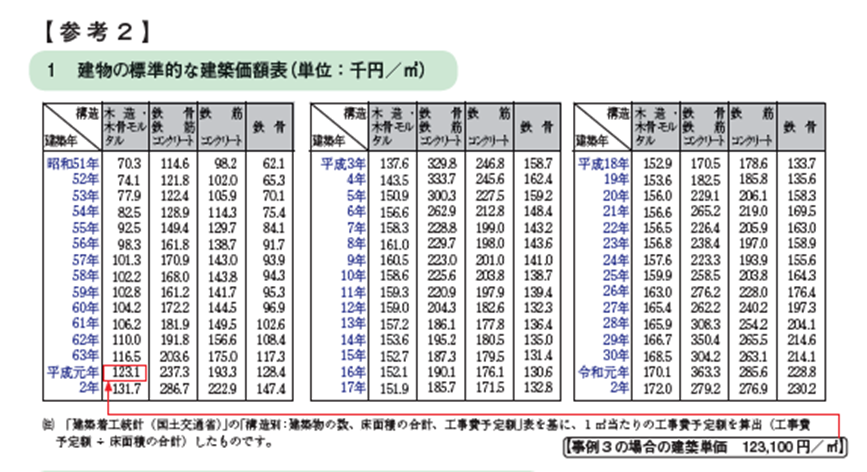

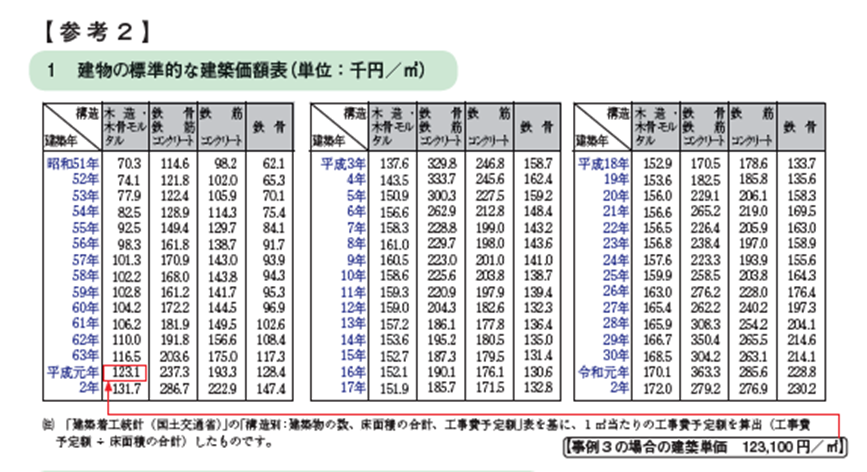

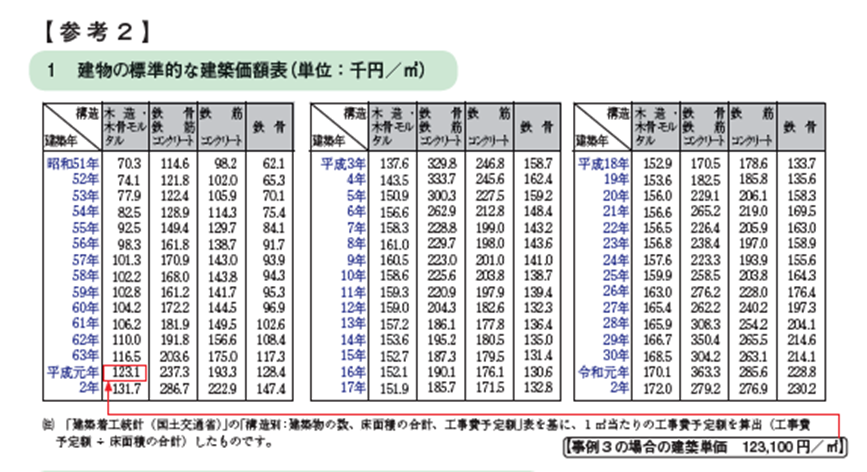

国税庁が建物の建築年月日に応じ、『建物の標準的な建築価額』を定めています。

これを基に、「建物の取得価額」を計算する方法です。実務上はこの方法を用いることが多いです。

「建物の標準的な建築価額表」の建築単価✕その建物の床面積(延床面積)=建物の取得価額

建物の標準的な建築価額表

国税庁が定めている建築価額表は↓のとおりです。構造、建築年月日から建築単価を調べます。単位が千円なので注意しましょう。

その建物の延床面積

床面積は登記簿謄本や固定資産税納税通知書で確認することができます。

なお、床面積は延床面積を使用します。2階建て以上の場合には各階の床面積を合計することになりますので注意しましょう。

建物の取得価額の計算

建築単価に床面積を乗じることで建物の取得価額を算出します。

具体的に数値で説明します。

【事例】

・取得価額 36,000,000円(土地と建物の区分なし)

・建築年月日 昭和59年10月(新築)

・建物の構造 木造

・延べ床面積 123.15㎡

【建築単価】

昭和59年建築 木造の建築単価…102.8千円(建物の標準的な建築価額表より)

【建物の取得価額の計算】

102.8千円×123.15㎡=12,659,820円

(なお、土地の取得価額は差額の23,340,180円となります)

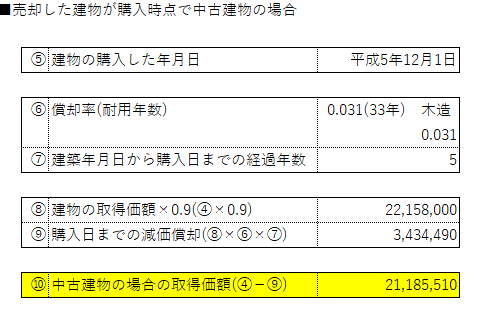

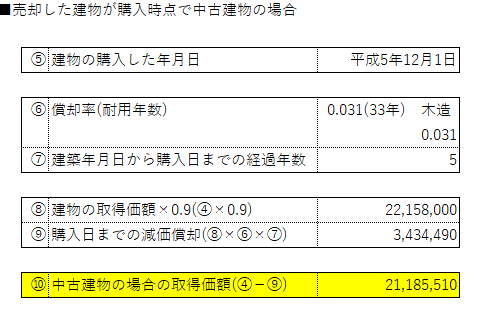

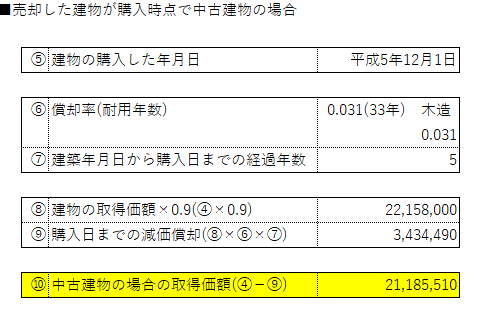

中古の建物を購入している場合

中古の建物を購入した場合には、購入時点ですでに減価償却しているものと考え、建築年月日から購入日の減価償却費を計算し建物の取得価額から差し引きます。

償却率や経過年数の考え方は先程と同一です。

「建物の標準的な建築価額表」の建築単価✕その建物の床面積(延床面積)ーその建物の建築時から取得時までの経過年数に応じた償却費相当額

Excelを使って計算してみよう

減価償却費の計算は複雑です。算式が理解できたらExcelで計算すると効率的です。

Excelのサンプルを作成しましたのでこちらを使いながら計算の流れを復習していきます。

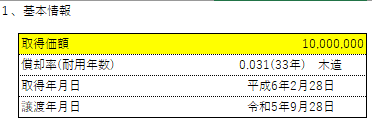

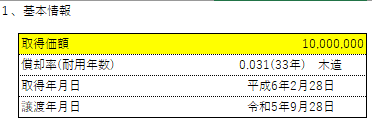

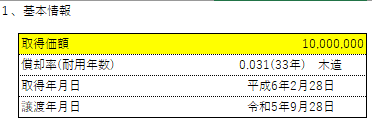

基本情報の入力

【事例】

取得価額 10,000,000円

構造 木造

取得年月日 平成6年2月28日

譲渡年月日 令和5年9月28日

基本情報の入力欄に情報を入力しましょう。

償却率はドロップダウンリストより選択できるようになっています。

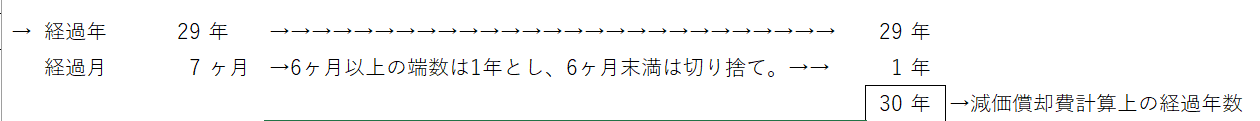

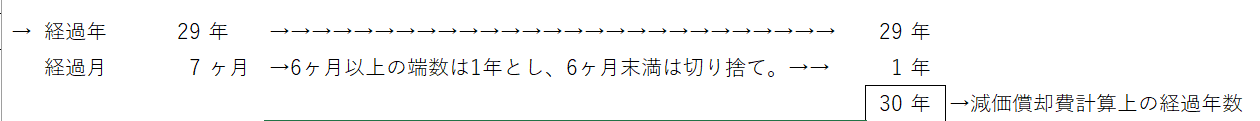

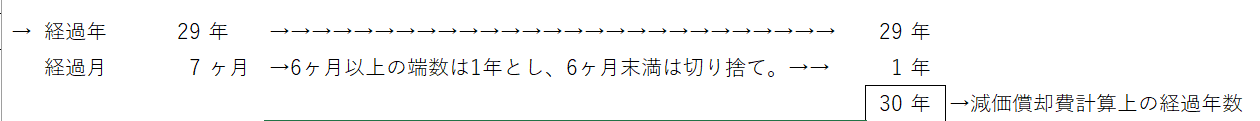

取得年月日と譲渡年月日を入力すると経過年数が自動で計算されます。

(DATEDIF関数を使用しています)

事例のケースでは29年7ヶ月となっているため、6ヶ月以上の端数を切り上げで30年となります。

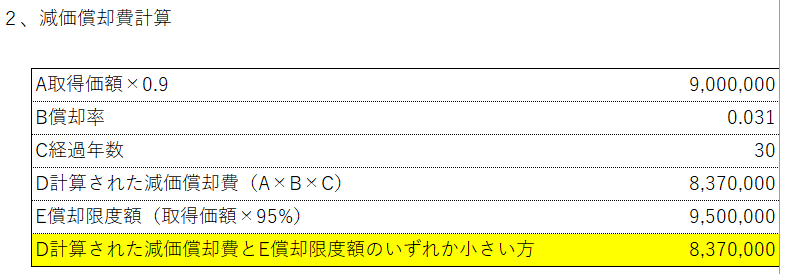

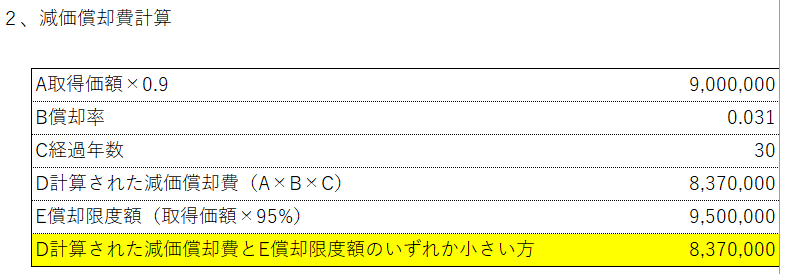

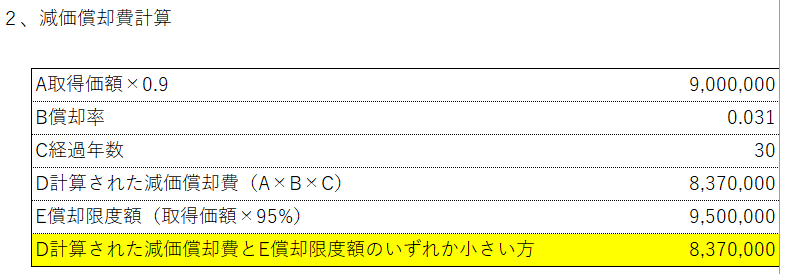

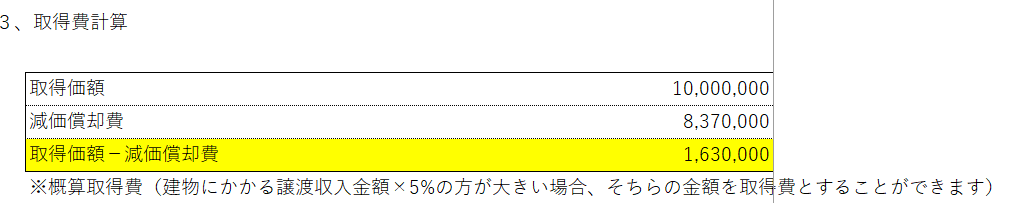

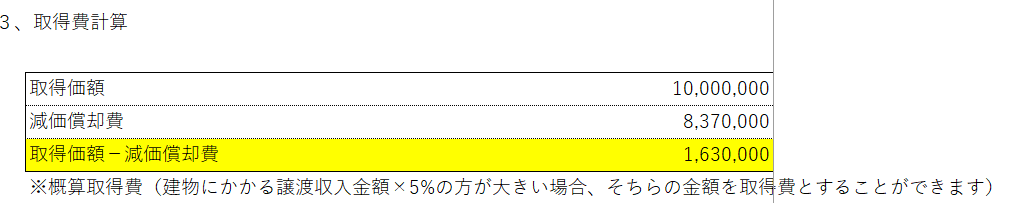

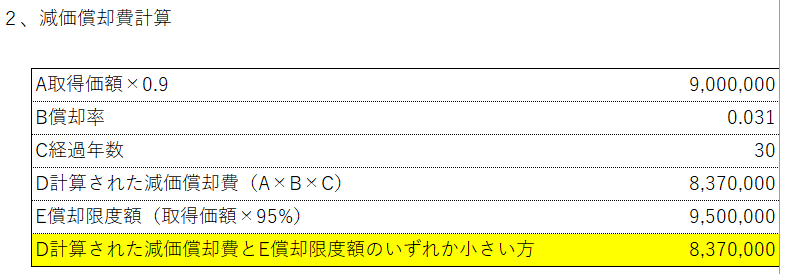

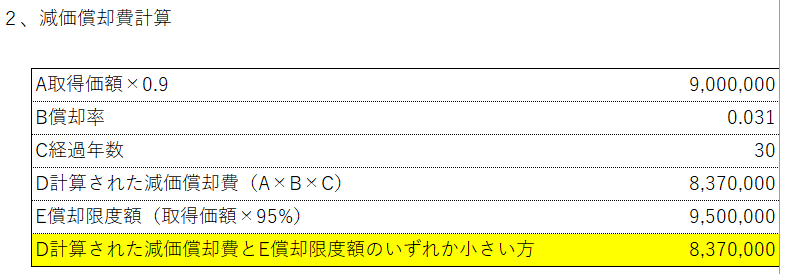

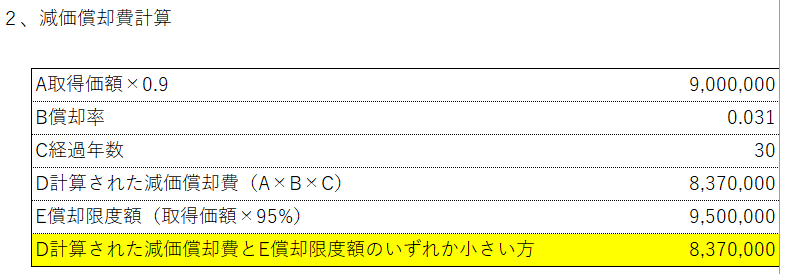

計算内容の確認

基本情報を入力することで減価償却費が自動計算されます。

取得価額×償却率×経過年数=償却費相当額

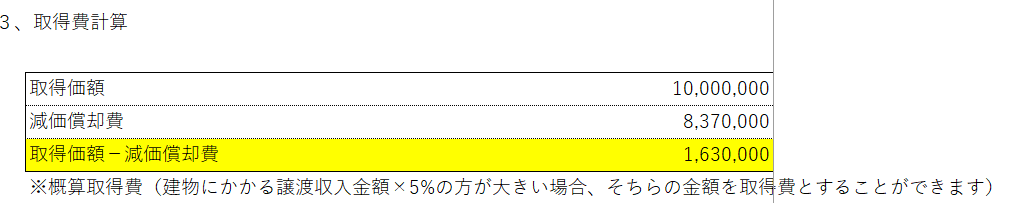

計算された減価償却費と償却限度額(取得価額×95%)を比較していずれか小さい金額が償却費となります。

今回の事例では建物の取得費は1,630,000円となります。

なお、概算取得費と比較して譲渡収入×5%の方が大きい場合にはそちらの金額を取得費とすることができますので注意しましょう。

建物の標準的な建築価額表を使った建物の取得価額計算

建物と土地の内訳がわからない場合に標準的な建築価額表を使って建物の取得価額を算出するExcelも作成しました。

建築単価は↓の表から金額を確認して入力しましょう。↓の表は千円単位になっていますが、Excelには円単位で入力するようにしてください。

延床面積を入力すれば建物の取得価額が算出されます。

中古建物の場合には減価償却の計算が必要です。購入した年月日や償却率を入力すると減価償却が計算されます。

⑩で計算された金額が建物の取得価額です。

まとめ

譲渡所得の計算で一番ややこしい減価償却(償却費相当額)の計算のポイントをまとめました。

まずは計算の構造をしっかり理解した上で、具体的な計算はExcelを使っていくと効率的です。今回の記事を参考にしながらトライしてみましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 27,500円 |

| 90分コース | 46,200円 |

| 180分コース | 83,600円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓