自宅を売却するときには譲渡所得から3,000万円を控除できる特例を使用できます。

この特例のことを俗に『3,000万控除』といいます。

3,000万控除の特例を使うことで売却益が3,000万円までであれば税負担をゼロにできます!

ただし、特例を使うためには、たとえ税金が出なかったとしても確定申告をする必要があります。

今回は自宅を売却したときの3,000万控除の特例を使うための確定申告の流れについてお話していきます。

税理士に依頼せず、自分ひとりで確定申告を済ませたい方は今回の記事を参考にチャレンジしてみましょう。

本記事は譲渡益が出ること、及び、買換えに伴う特例は使用しない前提で説明しております。

特定の居住財産の買換えの特例(措法36の2)、譲渡損失の損益通算及び繰越控除(措法41の5)、特定居住用財産の譲渡損失の損益通算及び繰越控除(措法41の5の2)の説明は省略しておりますのでお気をつけください。

特例が適用できるかチェックしよう

自宅を売却するときに使える特例、といっても、自宅であれば必ず使えるわけではありません。

適用を受けるためにはさまざまな要件があります。

まずはこの特例を使うことができるのかチェックするところがスタートです。

チェックポイントは↓の9つです。一つずつ説明していきます。

- あなたが住んでいましたか?

- あなたが家屋を所有していましたか?

- 親族関係者への売却はNG

- 取り壊してから1年以内に売却しましたか?

- 取り壊してから売買契約までに土地を利用してませんか?

- 売却した家屋が主たる家屋ですか?

- 連続適用の制限

- 各種特例との重複適用の制限

- 前後2年間の住宅ローン控除との重複適用の制限

あなたが住んでいましたか?

この特例の適用対象は自分の自宅です。

売却直前に自宅として利用していなくてもOKですが、住まなくなってから3年後の年末までに売却する必要があります。

引っ越してから売却する場合には売却時期には気をつける必要があります。

また、店舗併用住宅など、居住用以外に使用されていた部分があるときには、店舗部分については適用をうけることができないので注意しましょう。

あなたが家屋を所有していましたか?

この特例は家屋の所有者が家屋とその土地を売却したときに受けられるものです。

土地だけ所有している場合には適用を受けることができません。

また、特例を適用するためには所有していた期間と居住していた期間のタイミングが合っている必要があります。

つまり、所有していた時点で自分で住んでいることが必要です。

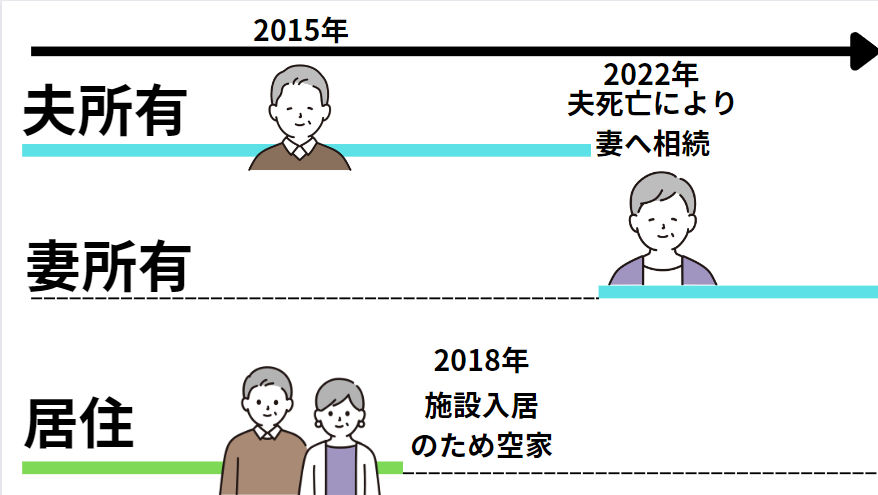

たとえば、↓のような状況の場合

2015年…夫が所有している自宅に夫婦で居住

↓

2018年…夫婦で施設入居

↓

2022年…夫死亡により妻が相続

↓

2023年…妻が売却

という流れになった場合、2022年に妻が所有していた時点では自宅に居住していないため特例を受けることができません。

家屋と敷地の所有者が異なる場合でも適用を受けられる場合

土地だけ所有している場合には適用を受けることができませんが次の要件の全てに当てはまるときは、土地の所有者もこの特例を受けることができます。

- 土地を家屋と同時に売ること。

- 家屋の所有者と土地の所有者とが親族関係にあり、生計を一にしていること。

- その土地の所有者は、その家屋の所有者と一緒にその家屋に住んでいること。

夫婦で一緒に生活しており、土地は夫所有、建物は妻という場合にはこのケースに該当し、特例の適用対象となります。

なお、この場合の特別控除額は、家屋の所有者と敷地の所有者と合わせて3,000万円までです。

親族関係者への売却はNG

親族関係者への売却の場合、適用対象外となります。適用対象外となる人は↓のとおりです。

- 譲渡者の配偶者及び直系血族(祖父母、父母、子、孫など)

- 譲渡者と生計を一にしている親族

- 居住用家屋の譲受け後、その譲り受けた家屋に譲渡者と同居する親族

- 譲渡者と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者及びその者の親族でその者と生計を一にしている者

- 譲渡者から受ける金銭その他の財産によって生計を維持している者及びその者の親族でその者と生計を一にしている者

- 同族関係者にて所有している法人

範囲は広いので関係者への売却は注意しましょう。

ちなみに、別生計の兄弟の場合には上記に当てはまらないので適用OKとなります。

取り壊してから1年以内に売却しましたか?

家屋を取り壊して土地のみを譲渡した場合には、家屋を取り壊してから1年以内に売却する必要があります。

取り壊してから売買契約までに土地を利用してませんか?

家屋を取り壊してから土地を駐車場など貸付のために利用した場合には特例を適用できません。

売却した家屋が主たる家屋ですか?

特例の対象となる不動産は主たる(メイン)の自宅のみです。

2か所以上の不動産を持っている場合にはメインの自宅以外では適用を受けることができません。

メインの自宅に該当するかどうかは、以下↓の事情を総合的に勘案して判断します。

- 自分や家族の日常生活の状況

- その家屋への入居目的

- その家屋の構造及び設備の状況

実態として生活の拠点として利用している家屋を自宅と判断します。

住民票だけで判断するわけではないので気をつけましょう。

自宅であることを税務署に説明する方法の詳細はこちらの記事でも説明しています。

連続適用の制限

自宅の特別控除は3年に一度しか適用できません。

そのほか、過去2年において下記↓の規定を適用受けている場合には適用NGとなるので注意しましょう。

| 条文番号 | 規定名 |

|---|---|

| 措置法35① | 3,000万控除 |

| 措置法36の2 | 買換え特例 |

| 措置法36の5 | 交換 |

| 措置法41の5 | 買換え損失 |

| 措置法41の5の2 | 居住用財産の譲渡損失 |

各種特例との重複適用の制限

譲渡所得には自宅の特例の他にも様々な特例が設けられています。

下記の特例の適用を受ける場合には自宅の特例は適用できませんので注意しましょう。

| 条文番号 | 規定名 |

|---|---|

| 措置法31の2 | 優良住宅地の造成のために土地等を譲渡した場合の税率の軽減の特例 |

| 所得税法58 | 交換 |

| 措置法33 | 収用 |

| 措置法33の2 | 収用による交換 |

| 措置法33の3 | 換地処分 |

| 措置法33の4 | 収用による特別控除 |

| 措置法34 | 土地区画整理事業 |

| 措置法34の2 | 特定住宅地造成事業等 |

| 措置法35の2 | 特定期間に取得をした土地等を譲渡 |

| 措置法35の3 | 低未利用土地等を譲渡 |

| 措置法37 | 特定の事業用資産の買換え |

| 措置法37の4 | 特定の事業用資産を交換 |

| 措置法37の8 | 特定普通財産とその隣接する土地等の交換 |

前後2年間の住宅ローン控除との重複適用

住宅ローン控除との重複適用にも注意が必要です。

今回売却する資産以外に過去2年および今後2年間のうちに住宅ローン控除の適用を受けている(受ける)場合、自宅の特例は適用対象外となるので注意しましょう。

10年超所有していれば税率の軽減アリ

上記の要件をすべて満たしていて、さらに、売却した不動産の所有期間が10年を超えている場合には税率の軽減措置を受けることができます。

税率は↓のとおりです。

| 区分 | 税率 |

|---|---|

| 課税譲渡所得6,000万円以下の部分 | 14.21% (所得税10.21%+住民税4%) |

| 課税譲渡所得6,000万円超の部分 | 20.315% (所得税15.315%+住民税5%) |

譲渡所得を計算するための資料を整理しよう

特例の適用関係が整理できたら譲渡所得を計算するための資料を整理しましょう。

主な資料は↓のとおりです。

- 売却したときの売買契約書や領収書

- 売却した物件を購入したときの売買契約書や領収書

- 仲介手数料など譲渡経費の領収書や請求書

※詳細はこちらでも解説しています。

国税庁ホームページで確定申告書を作成しよう

要件の確認ができ、資料が揃ったら確定申告書を作成しましょう。

確定申告書は国税庁ホームページの確定申告書等作成コーナーからパソコンで作成することができます。

マイナンバーカードがあれば自宅からe-Taxにて申告することも可能です。

なお、2023年10月時点では、まだ、2023年分の申告書は作成できません。

例年、年明け1月上旬からページが更新されます。

今回は令和4年分の内容で説明します。

まずはページを開き作成開始をクリックしましょう。

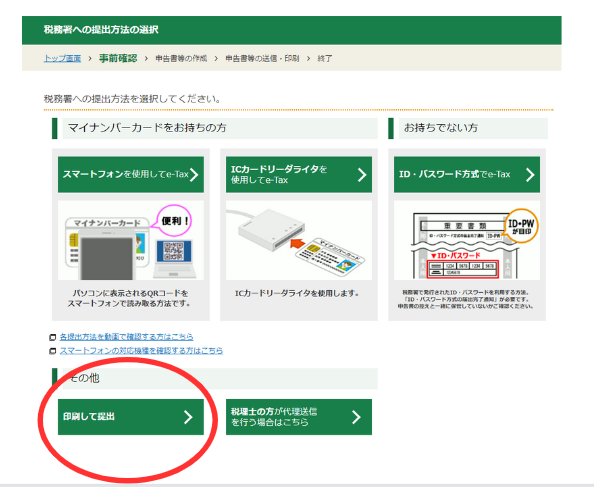

提出方法はさまざまあるのですが、今回は『印刷して提出』の方法で説明します。

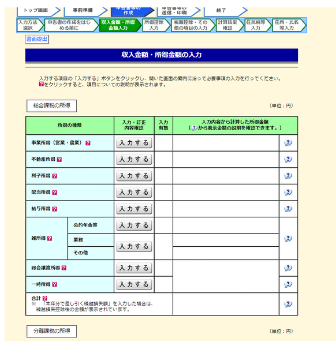

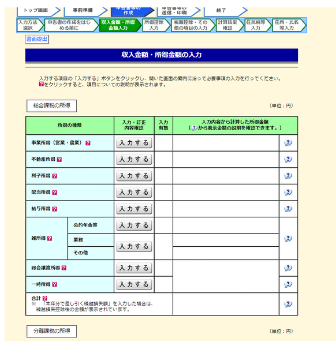

所得税をクリック

生年月日を入力し、質問にはい・いいえで答えてください

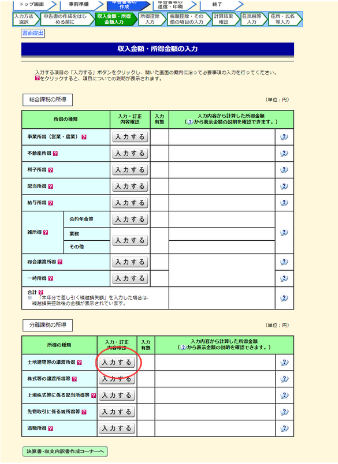

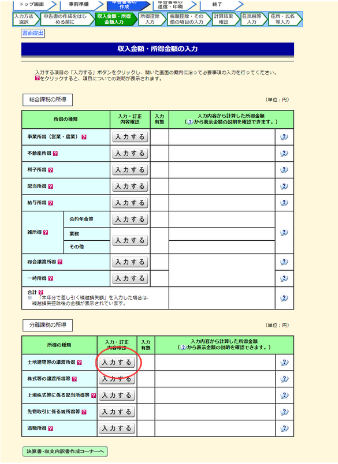

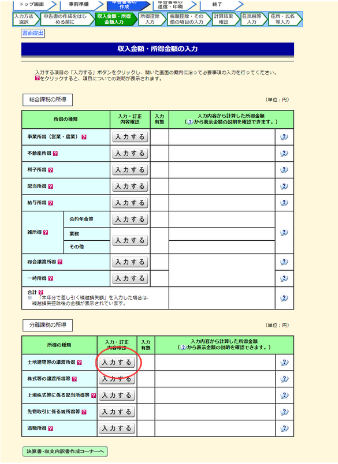

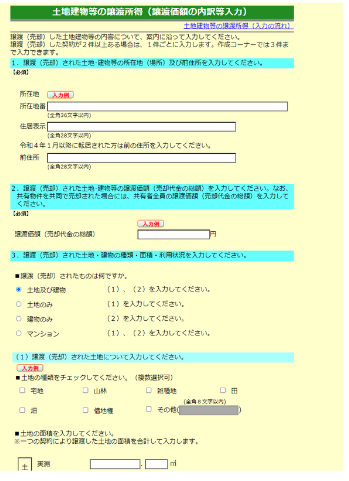

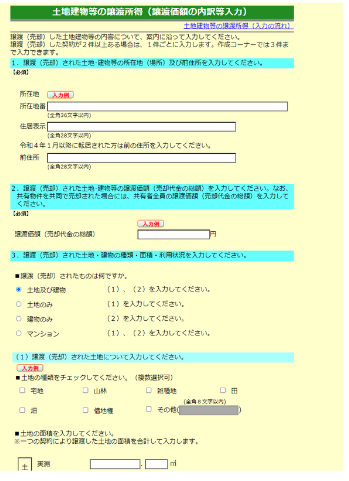

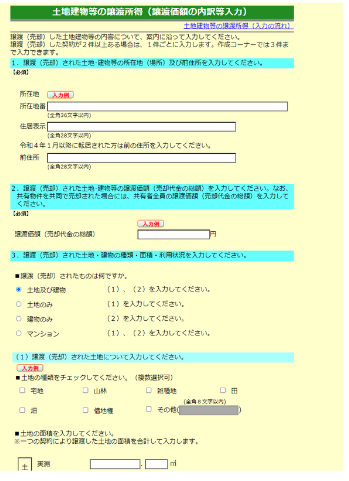

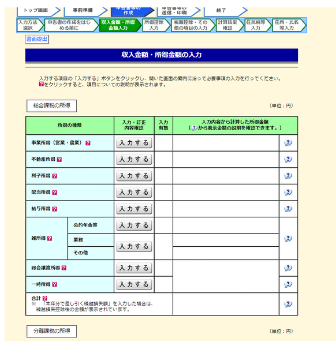

分離課税の所得のところにある土地建物等の譲渡所得を入力します。右の『入力する』をクリック

下の『内訳書作成』をクリック

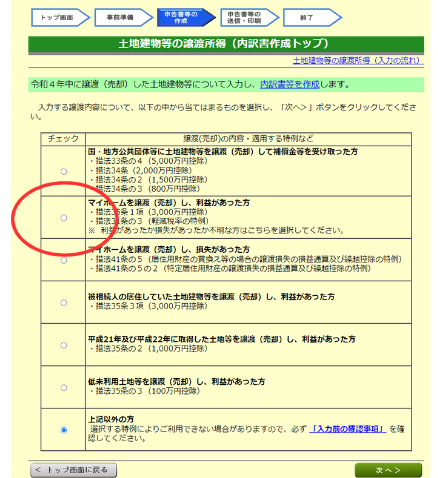

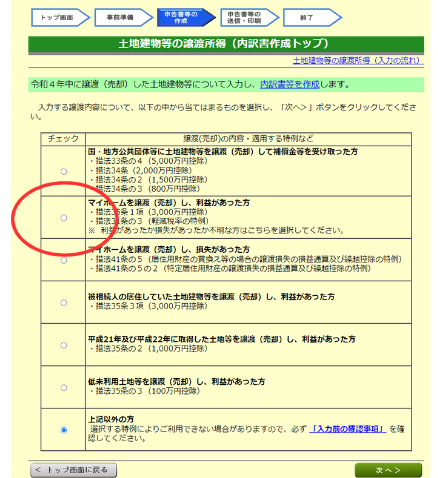

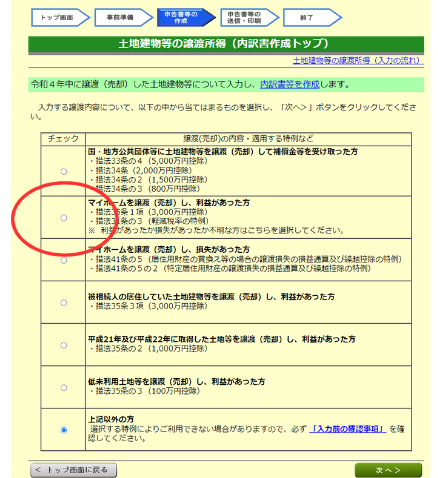

『マイホームを譲渡(売却)し、利益があった方』をチェックして次へ

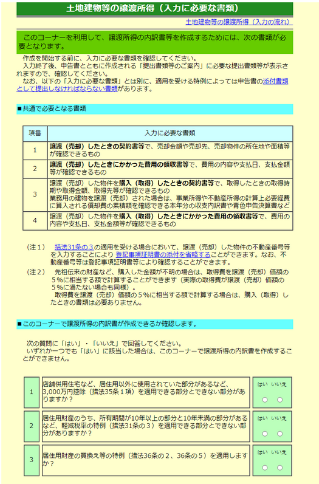

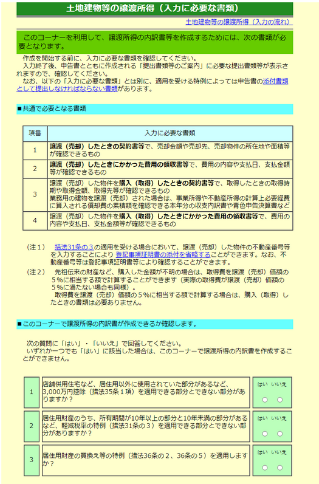

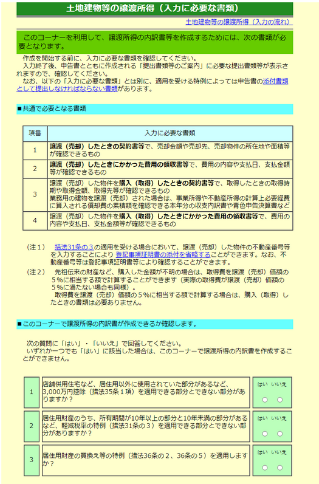

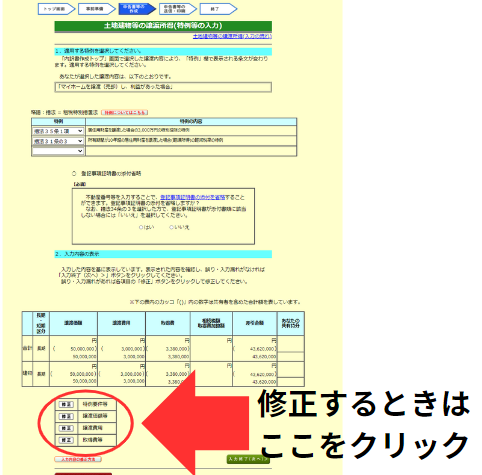

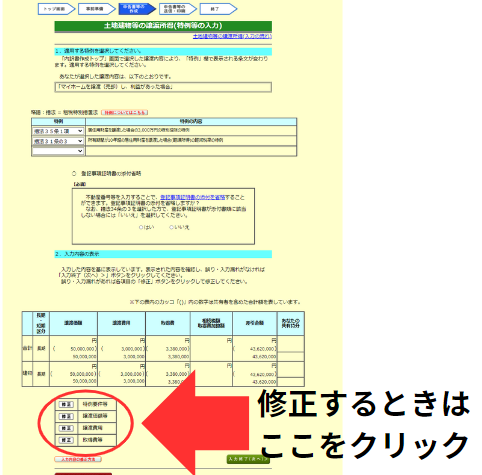

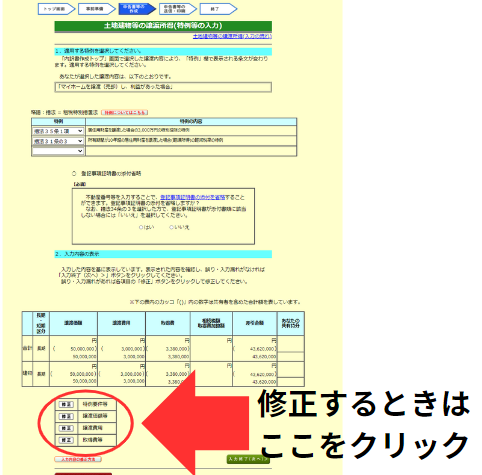

入力に進む前に適用要件のチェックがあります。質問にはい・いいえで答えていきましょう。

譲渡価額の入力

適用要件のチェックが終わると入力画面に移ります。

売買契約書などを用意しながら入力をしましょう。

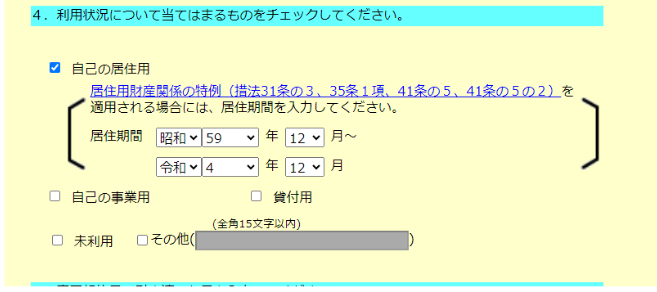

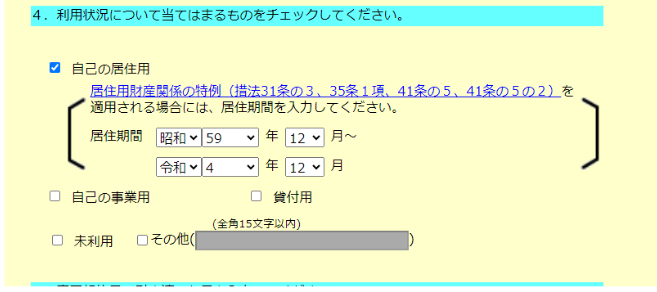

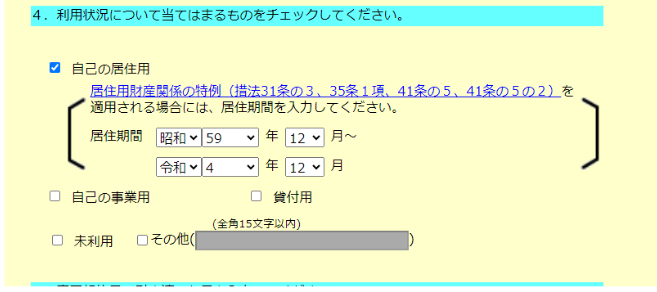

4の利用状況は自己の居住用にチェックをして居住していた期間を入力しましょう。

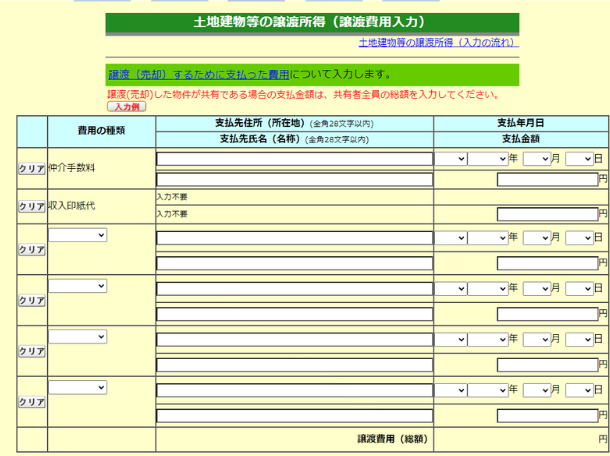

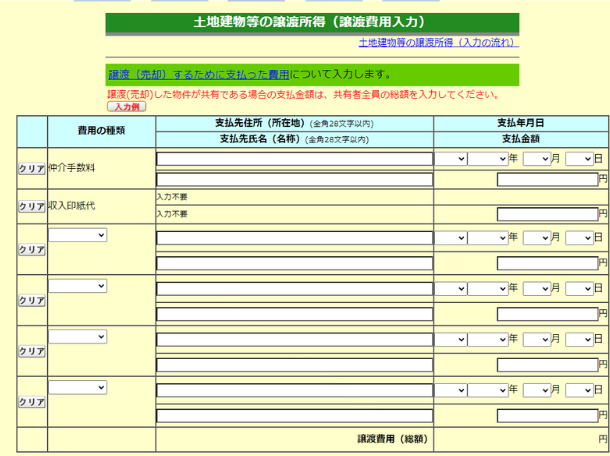

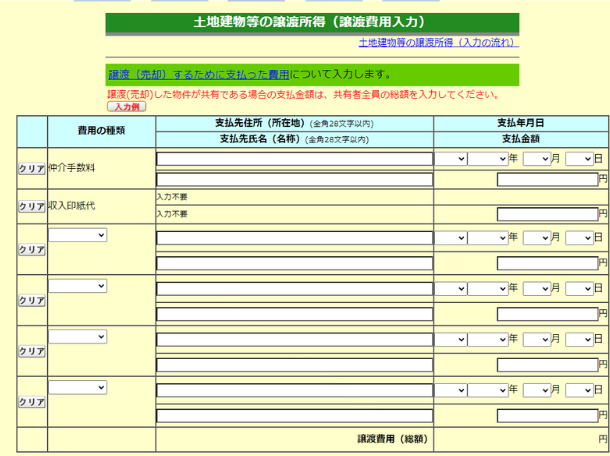

譲渡経費の入力

次に進むと譲渡経費の入力画面に移ります。仲介手数料などの経費の情報を入力しましょう。

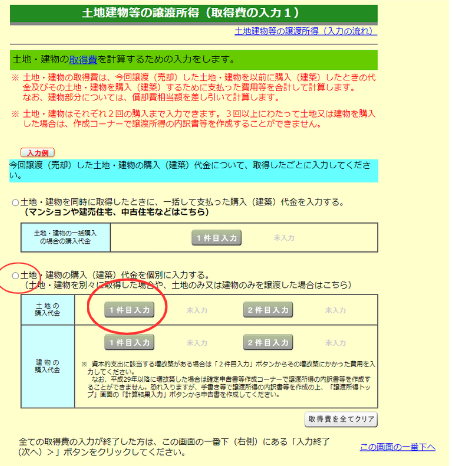

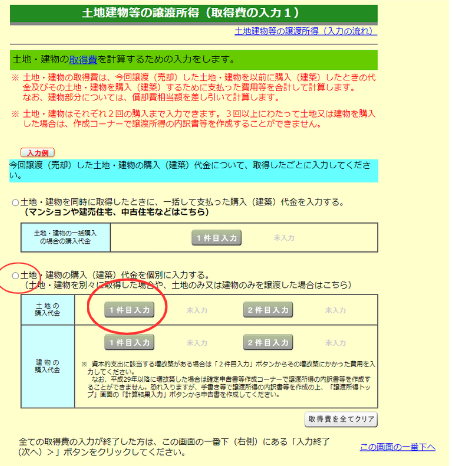

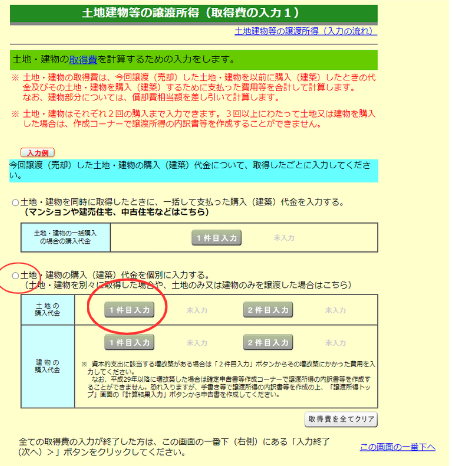

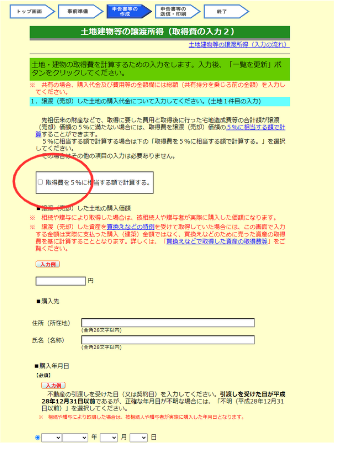

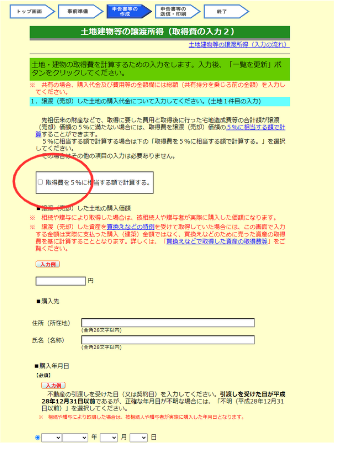

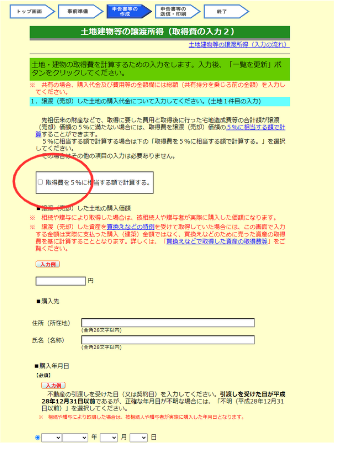

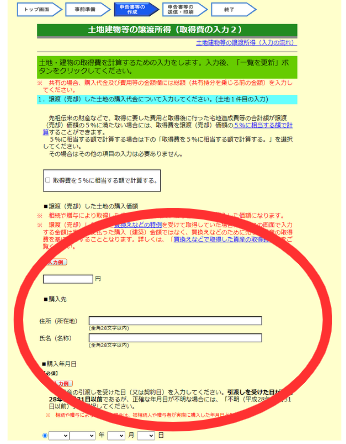

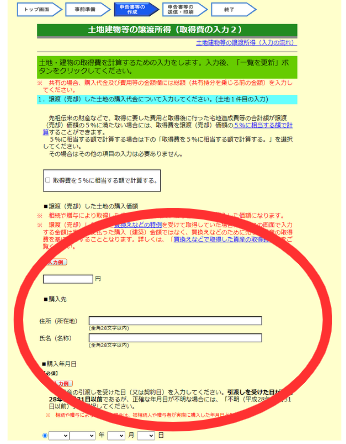

取得費の入力

取得費の入力画面に移ります

土地・建物の購入金額を個別に入力していく方法を説明します。

土地・建物の購入(建築)代金を個別に入力する。にチェックして

土地 1件目入力をクリック

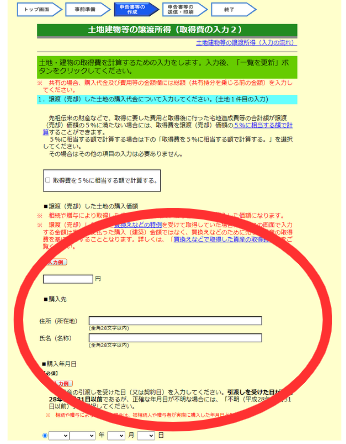

取得価額がわからない、もしくは譲渡(売却)価額の5%に満たない場合には、取得費を譲渡(売却)価額の5%に相当する額で計算することができます。(概算取得費)

概算取得費にて計算する場合には取得費を5%に相当する額で計算するにチェック

実際の購入価額で計算する場合にはチェックせず、下部の入力箇所を埋めていきましょう。

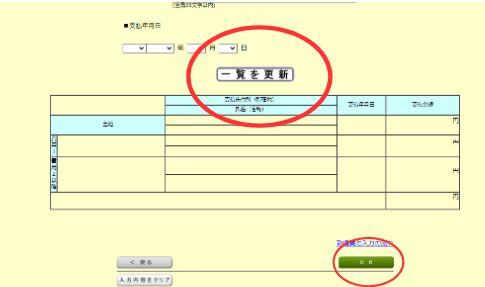

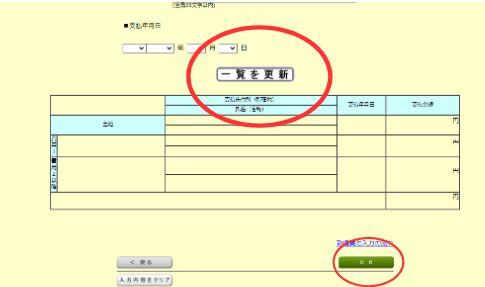

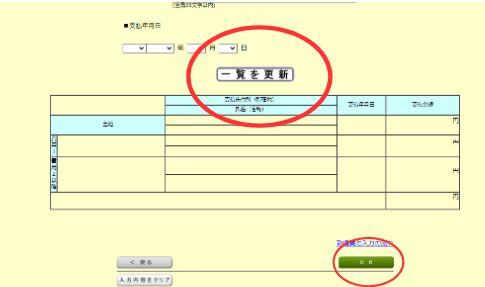

入力が終わったら一覧の更新を押してからOKを押します。

OKを押すとこちらの画面に戻ります。次は建物の情報の入力しましょう。

購入(建築)価額、購入先、購入年月日、構造、用途、建物購入時点の新築・中古の別を入力します。

入力が終わったら一覧の更新を押してからOKを押しましょう。

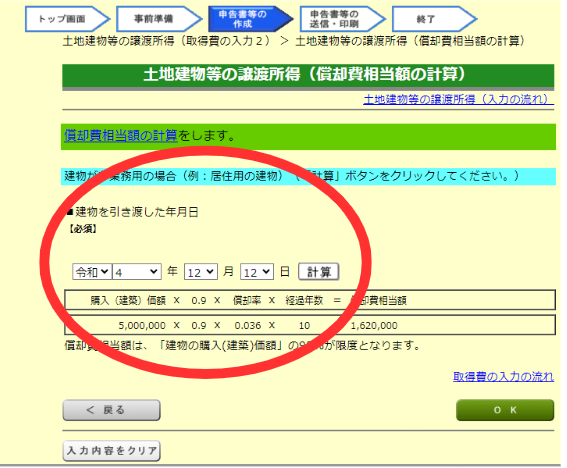

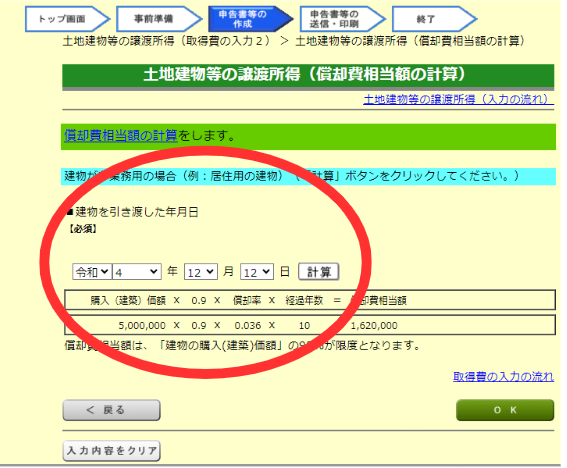

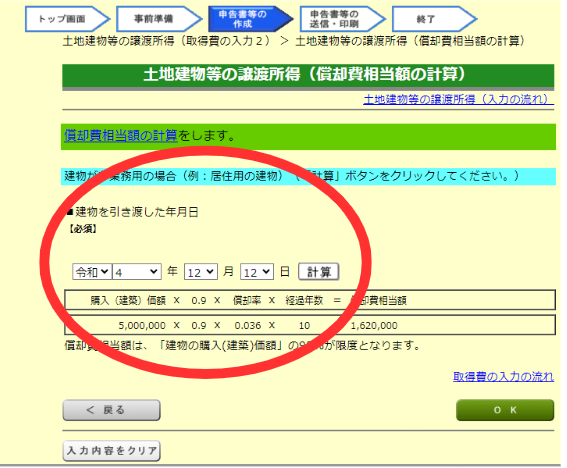

非業務用の場合には償却費相当額(減価償却)が自動で計算されます。

建物を引き渡した年月日を入力して、『計算』をクリックすると計算されます。

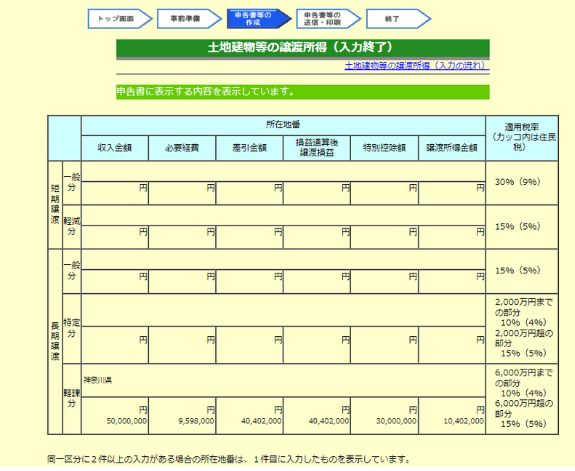

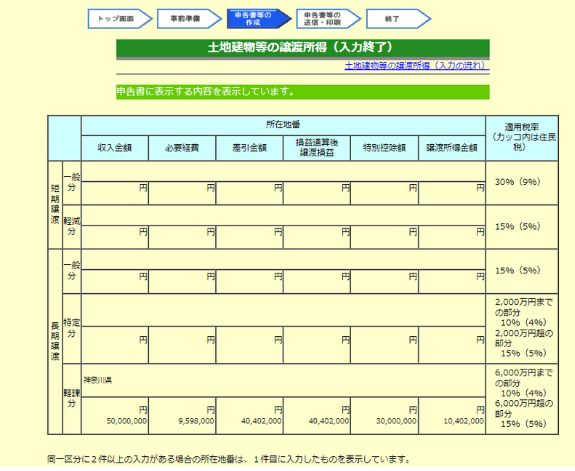

入力結果の確認

すべての項目の入力が終わるとこちらの画面に移ります。内容に問題ないか確認し、修正したい箇所が有る場合には一番したの『修正』ボタンをおしましょう

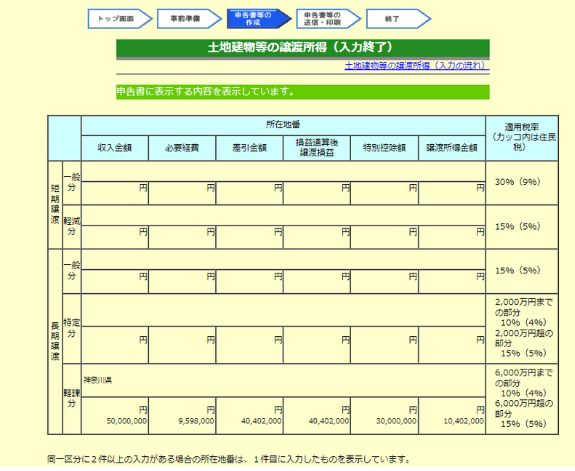

これで譲渡所得の箇所の入力は終了です。

特別控除後の譲渡所得金額と適用税率が表示されます。

入力が終わるとこちらの画面に戻ります。譲渡所得以外の所得や所得控除を入力し申告書を完成させましょう。

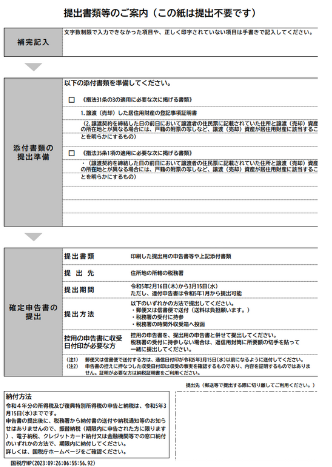

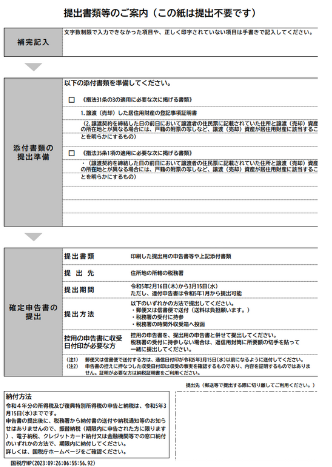

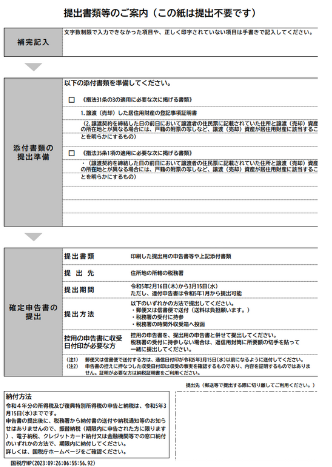

税務署への提出書類をチェックしよう

印刷画面まで進むと申告書などがPDFにて出力されます。

こちらから出力される下記の書類は税務署に提出が必要です。

- 申告書第一表

- 申告書第二表

- 申告書第三表(分離課税用)

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

また、最後のページに特例適用のための提出書類のご案内が表示されるのでチェックしましょう。

特例の適用を受けるためには↓の書類の提出が必要です。

- 売却した不動産の登記事項証明書

- 住民票と所在地が異なる場合にはその他の証明書類

提出はなるべく郵送で提出しましょう。

税務署にて持参して提出することもできますが確定申告時期の税務署は混雑するためおすすめできません。。

また、提出のときには2部送り、かつ、返信用封筒をつけておくることで税務署にて収受日付印を押して1部は返却してくれます。

郵送したあとは納税の必要がある人は納税を忘れないようにしましょう!

納税方法についてはこちらの記事で解説していますのでご参照ください。

まとめ

自宅を売却したときの3,000万控除の特例を使うための確定申告の流れについてお話していきました。

確定申告までの流れは↓のとおり。

- 適用要件のチェック

- 計算資料の整理

- 国税庁ホームページで確定申告書の作成

- 申告書の提出

ゴールまでの道のりは長いですが、一つずつ内容を確認しながら進めればかならず申告までたどり着けます。

ひとりではとてもできない!と思った場合には、ギリギリにならないように早めに税理士への依頼を検討しましょう。

ともの税理士事務所からのお知らせ

当事務所では相続税対策、不動産税務についての有料での個別相談を承っております。

| コース名 | 料金(消費税10%込) |

| 40分コース | 27,500円 |

| 90分コース | 46,200円 |

| 180分コース | 83,600円 |

初回から相談料をいただくかわりに、お客様のお悩みに正面から向き合いオーダーメイドでアドバイスを提供します。

(相談後、他のサービスをご契約いただいた場合には、当該サービスの報酬から相談料を値引きしております。)

現在のご状況や困っていることなど可能な限り詳細にご記載をいただくと適切なアドバイスが可能です。

困っていることがわからない、、、という方でも対応可能ですのでご安心ください。

その際にはお話を聞かせていただきながら問題点の整理を手伝います。

ご興味がある方はこちらからお問い合わせください。

当事務所で提供できるサービスはこちら↓